KK集团招股书暗藏了哪些“玄机”?

2021年11月10日

评论数(0)新一代年轻消费者的三个特点:颜值即正义,社交即货币,个性即动力。他们注重个性表达,追求新鲜感,对“颜值”要求高,当他们认可和喜欢某个事物时,也乐于主动在社交媒体上分享传播。

过去几年,在小红书、抖音等社交媒体上,消费者总是刷到KKV的种草单,KKV的门店多采取彩色布置,选取开拓的空间,鼓励消费者多试,并集结年轻人喜欢的商品,如饰品、美妆、食品、饮料酒水、服饰、日用品、文具、玩具及宠物相关用品等,一应俱全。

根据弗若斯特沙利文报告,KK集团在2020年时已跻身“中国三大潮流零售商”,并在潮流零售市场前十名中,是增长最快的公司,其2018年至2020年GMV的复合年增长率为246.2%。另外,以 2020 年的 GMV 计,其旗下KKV 和 KK 馆共同位列潮流零售市场精品集合类第四名,THE COLORIST 则在中国潮流零售市场美妆类中名列第三。

11月4日,KK集团向港交所递交招股书,正式启动港股上市流程。截至2021年6月30日,KK集团两年间已经开出了281家KKV门店,其中有278家位于中国30个省的97个城市,3家位于印度尼西亚的雅加达。

这是一家怎样的公司?让我们来深度解读KK集团财报,分析其商业模式,以理解这家潮流零售商如何快速崛起。

深读财报 正确理解净亏损

在业绩上,KK集团的营业收入在2018年、2019年、2020年和2021年上半年分别为1.55亿、4.64亿、16.46亿和16.83亿元,营收增长亮眼。

但有人也注意到,KK集团的资产负债表账面“净亏损”却分别达人民币0.79亿、5.15亿、20.17亿和43.97亿元,对KK集团的发展心存疑虑。

实际上,A股和港股对于亏损的计算方式不完全相似,不能用看A股的眼光来看KK集团的招股书。

以优先股方式融资非常普遍,但是按照《香港财务报告准则》,优先股会被视为“债务”。在之后公司的高速发展中,融资的机构们曾经入股的优先股产生了增值、而且股东没有退出,这部分对股东而言是的价值增长部分,在IPO之前要在净亏损中计入融资后的公允价值变动,影响了资产负债表,形成了“巨额亏损”。

具体到KK集团的报表上,可以看到, 另外KK集团2018、2019、2020年的经调整后的净亏损实际仅为0.42亿元、0.77亿元、1.71亿,在2021上半年已经收窄到了0.38亿元。

而2019年和2020年,KK集团由于获得高额融资,按公平值计入损益,金融负债的公平值变动分别为人民币4.38百亿元及18.43亿元,加上当年亏损数额,才变成2019年净亏损5.15亿、2020年净亏损20.17亿。

也就是说,报表中KK集团的净亏损是计入了融资后的公允价值变动,融资额越大、估值越高,净亏损越高。

一位港股投资人介绍,“巨额亏损”是所有热门公司多轮融资的共性,且这类亏损这在上市后第一个财年就会恢复。例如在美团、小米、快手等公司上市时,招股书中都曾披露了“巨额亏损”,但其实经调整后,大家的营收数额都很正常。

单店成绩单亮眼

对于新型零售商而言,简单的看营收和净亏损并不能看懂一家公司的盈利情况,看EBITDA是目前的主流判断方式。

EBITDA,即息税折旧摊销前利润,该指标是专业分析人士对港股上市公司的重要参考指标,不仅可以用来衡量企业主营业务的盈利能力;还可以用于评价企业的主营业务未来所能够产生的现金流的能力大小。

不论是从集团来看,还是分门店来看,KK的EBITDA都是很优秀的。

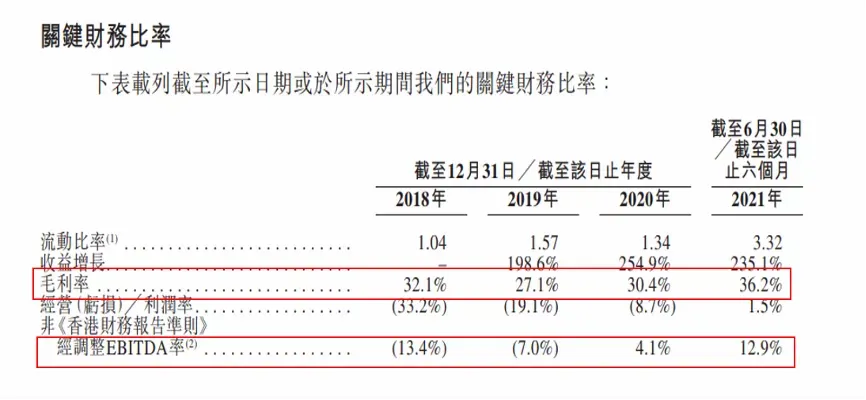

从集团层面看,KK集团整体EBITDA自2020年起已转正,并在2021年取得了2.16亿元的佳绩,同时EBITDA率也逐年提升明显。

具体到门店,以公司首个旗舰店品牌KKV为例,招股书数据显示,KKV今年上半年实现营业收入10.49亿元,占KK集团总收入的62%,同比增长近4倍。KKV品牌2019年5月推出首店,当年期末共有35家KKV门店,经营利润1870万元,店均EBITDA为6.68万元/月(以8个月简单平均),如考虑门店逐月动态开业的因素,实际单店数据翻番实属正常,保守估计在10万元/月以上。2020年至2021年上半年,店均EBITDA分别为6.88万元/月,13.98万元/月,同样考虑门店逐月动态开业的因素,2021年上半年店均EBITDA的实际值应该在13.98万元/月-19.45万元/月之间(以期初202家门店、期末281家门店分别计算),这意味着KKV单个门店在扣除运营成本及折旧摊薄之外每月净赚13.98万元-19.45万元,KKV单店盈利能力表现可喜并逐步提升。

另外,仅今年上半年KKV盈利即超过1.4亿元,EBITDA更达到2.35亿元,均远超2020年全年水平,同比增幅分别达到1349%和483%。可见KKV整体单店盈利模型已经趋于成熟并可成功实现复制,并且因门店快速增加对供应链等成本支出进行有效分摊,规模效应显现。

如KK集团旗下专注于美妆赛道的THE COLORIST调色师,这个业态自2019年成立,自10月1日推出首店以来,单店EBITDA就达到了惊人的40.95万元/月(3个月计算),但考虑首店效应、当期门店数较少而形成的消费者聚集效应、年底消费旺季等因素考虑,该数据不具普遍参考性。

即便是2020年受到疫情影响,消费者到店购物及彩妆需求均有明显下降,但由于调色师及时调整策略,引入护肤品等新品类,疫情下逆势积极拓展门店的同时,全年仍能保持单店盈利,体现了出色的运营能力,而进入2021上半年,THE COLORIST门店已达240家,单店EBITDA也恢复至8万元/月以上的正常水平。

KK集团其他两大品牌KK馆及X11的表现同样出色,KK馆单店EBITDA保持2万元/月的水平,贡献了稳定的现金流;X11作为最年轻的全新品牌,在推出之际取得EBITDA为正的成绩单,2021年进入快速成长期。

可见,KK集团在快速扩张时,并未以门店亏损来换取业绩增长,而是规模越大门店运营效率越高。究其背后原因,KK集团在前几年布局供应链、IT系统等中后台建设,在爆发时提供了重要支撑,可以说,KK集团的发展已经体现出规模效应,公司未来将进入整体盈利释放的阶段。

抓住Z世代的商业模式

KK集团能有如此亮眼的成绩单,和其商业模式脱离不了联系。

KK集团的本质是做渠道生意,KK集团想用新的方式将新消费人群和新品牌链接起来。

传统模式下的品牌与渠道在某种程度上是对立的,品牌为了使企业生命周期更长,会持续开发新产品,而渠道为了保证效率和效益,通常只采购“大爆款”,拒绝尚未被广泛验证的新品,因此KK集团跳过代理,尽可能向品牌直采。

KK集团有四层漏斗模式进行选品,首先,公司内有一支背景非常多元化的全球买手团队,负责对挑选市场上的新产品,从价格、趋势、消费者需求、竞品等等方面对其进行综合调查与分析;其次,买手们每周会带着层层筛选出的产品参加公司的新品选品会,接受专业评委团的投票;然后筛选出来的产品会进入测试门店进行试销,销售数据达到一定标准后才进入采购白名单;最后进而匹配更大流量,进行全店铺销售。

四层漏斗模式筛选出的产品,将通过IT数据库进行监控分析,由数据而不是人为来驱动产品的更新,即产品的上架、下架不由个人决定,即使是CEO也不例外,一切由销售数据决定,这样可以避免主观控制产品。

这样的选品模式导致KK集团商业模式与传统线下零售商不同,传统商超卖场通常作为流量通道,将有限的物理空间与货架“出租”给品牌与供应商,向其收取进场条码费、节庆费、促销费、管理费等后台费用,而KK集团是用买断制向品牌供应商直采,并不再收取后台费用。

买断制很大程度地降低了供应商的销售运营成本,也使KK集团能获得更低的采购价,进而在产品定价上让利给消费者。

在过去几年,90后00后为主的Z世代迅速崛起成为消费新主力,消费需求也更多元化与个性化,给市场带来大量的新机会,大量新兴消费品牌应运而生,这些新品牌短期内可以通过直播、视频等媒介为消费者悉知,但当线上红利消失,从线上走到线下是必然,这就需要一个能够承接它们的渠道,KK集团正是新品牌的最佳选择。

KK集团的毛利润每年几乎都呈翻倍式增长,2018年至2021年上半年,KK集团毛利分别为0.5亿元、1.26亿元、5亿元、6.09亿元,同期对应的毛利率,则分别为32.1%、27.1%、30.4%及36.2%。达36.2%的毛利率,这在业内是相当不错的毛利率水平,也充分体现了KK集团推行“0费用、短账期、买断制”的成效,为零售行业提供了相当正面的参考案例。