背靠华为再闯港股,赛目科技盈利不稳、烧钱做研发

2023年11月10日

评论数(0)

出品 | 子弹财经

作者 | 左星月

编辑 | 胡芳洁

美编 | 倩倩

审核 | 颂文

随着自动驾驶行业热度渐长,主营自动驾驶相关业务的公司也不断向资本市场“奔涌”而来。

10月31日,主营ICV(即Intelligent Connected Vehicle,智能网联汽车)测试的北京赛目科技股份有限公司(以下简称“赛目科技”)在港交所递交了招股说明书。

赛目科技虽有华为入股,且与华为展开了一系列合作,但是公司目前业绩不稳定,此外,依赖大客户、现金流吃紧等问题也颇为明显。

在自动驾驶企业纷纷“扎堆”IPO的时刻,赛目科技能否突出重围,成功上市,还需时间考验。

1、华为入股,估值暴涨21倍

智能网联汽车(ICV)指配备先进的车载传感器、控制器、制动器及其他装置,整合先进的通信及网络技术,实现车辆与人、车、路、云等不同要素资讯交换及共享;并可以实现感知复杂环境及智能决策、协同控制及其他功能,以达到安全、高效、舒适、节能驾驶。

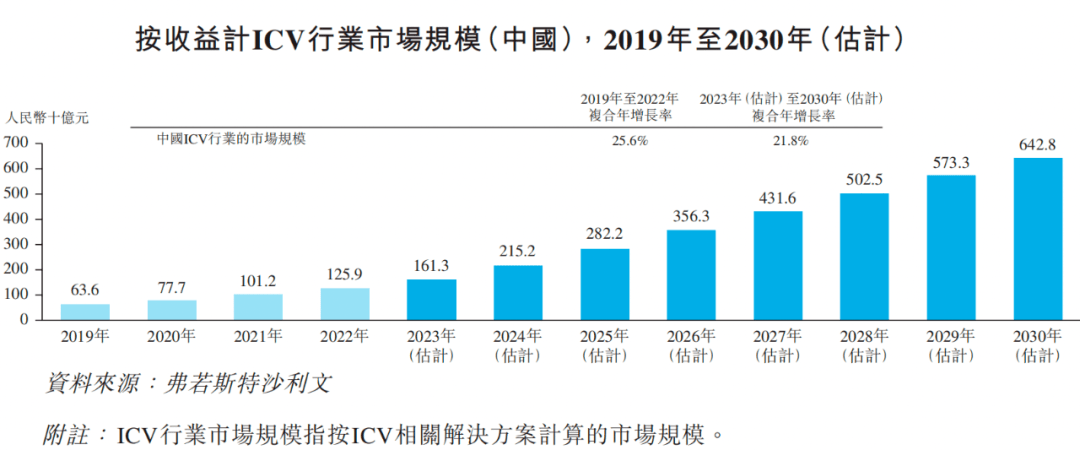

近年来,我国ICV市场规模不断扩大。据弗若斯特沙利文数据,2019年,我国ICV行业的市场规模约636亿元;2022年已增长至约1259亿元,复合年增长率约25.6%;预计2030年将增至6428亿元,自2023年起的复合年增长率约为21.8%

(图 / 赛目科技招股书)

与传统汽车一样,ICV也需要进行充分和全面的仿真及实地测试来确保其安全可靠,以进行商业化和大规模生产。

主营ICV测试的赛目科技成立于2014年1月,2018年3月开始ICV测试相关业务的运营。目前,赛目科技主要从事ICV仿真测试产品的设计及研发,并提供相关测试、验证和评价解决方案,客户主要包括政府部门、国有企业以及知名汽车制造商和科技公司。

赛目科技提供的产品和服务包括ICV仿真测试工具和平台、ICV数据平台、ICV测试、顾问及其他服务。

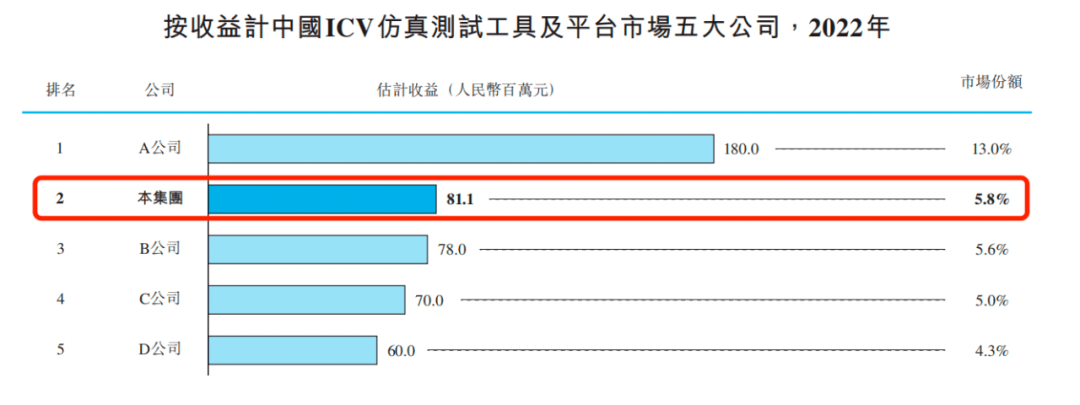

根据弗若斯特沙利文数据,2022年,中国ICV仿真测试工具及平台的市场规模达到14亿元。按收益计,前五大市场参与者贡献了整个市场份额的33.8%,赛目科技排名第二,并且是我国最大的ICV仿真测试工具及平台供应商。

(图 / 赛目科技招股书)

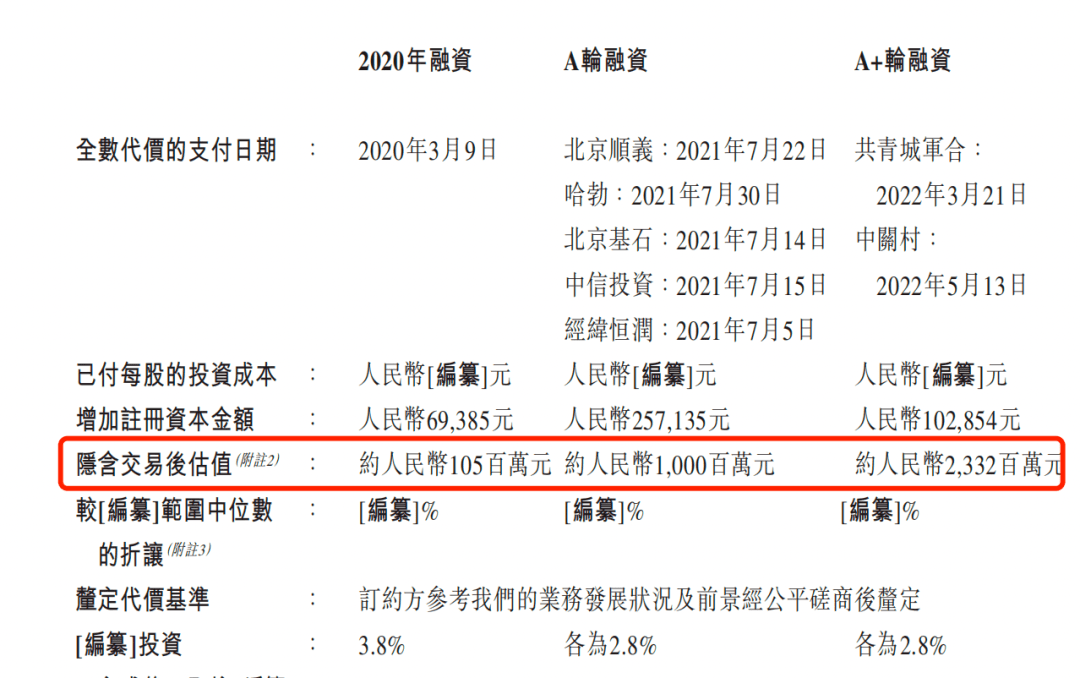

招股书显示,2020年至2022年,赛目科技完成了三轮融资,公司估值由1.05亿元增长至23.32亿元。两年的时间,赛目科技的估值就增长了21倍。

(图 / 赛目科技招股书)

值得一提的是,赛目科技背后的股东也是“星光熠熠”。

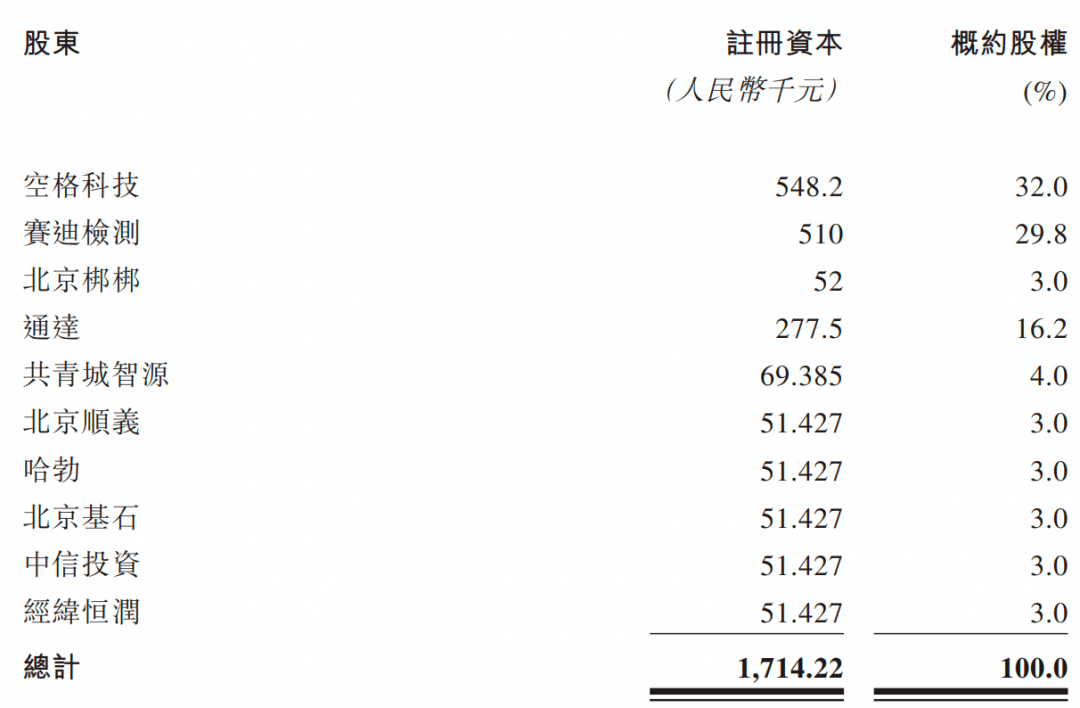

2021年7月,赛目科技开启了A轮融资。北京顺义、哈勃、北京基石、中信投资及经纬恒润分别支付3000万元对赛目科技进行增资,各自认购注册资本51427元。

(图 / 赛目科技招股书)

其中,哈勃是一家风险投资机构,由华为投资控股有限公司全资拥有。截至招股书签署之日,哈勃持有赛目科技2.8%的股份。

而赛目科技与华为也有部分合作。7月21日,华为云计算技术有限公司(以下简称“华为云”)与赛目科技签署了智能网联汽车仿真测试战略合作协议。

基于此,赛目科技成为华为云在自动驾驶云仿真测试领域合作伙伴,双方将展开长期、稳定的合作,在智能网联汽车仿真工具链、测试验证方法、车载操作系统、车载智能计算平台测评体系及相关标准规范等领域开展全面深入的合作。

事实上,早在2022年12月30日,赛目科技就曾冲击资本市场,但因材料过期而失效,而此次赛目科技再次递交招股说明书,能否靠着华为的“光环”成功上岸?

2、业绩波动大,依赖大客户

「子弹财经」注意到,赛目科技近年来的业绩波动较大。

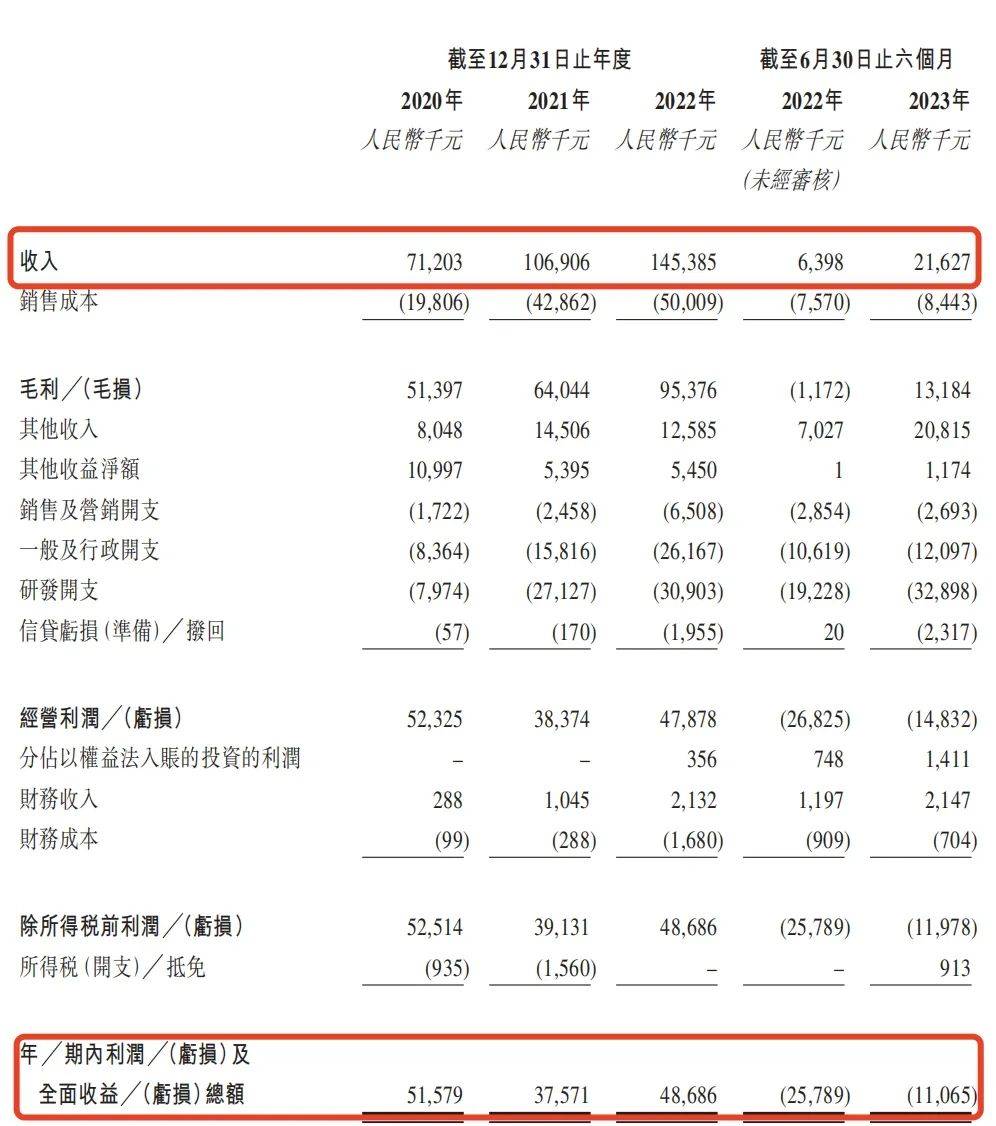

招股书显示,2020年-2023年上半年(以下简称“报告期”),赛目科技的营业收入分别为7120.3万元、1.07亿元、1.45亿元、2162.7万元;同期净利润分别为5157.9万元、3757.1万元、4868.6万元、-1106.5万元。

(图 / 赛目科技招股书)

可以看出,2020年-2022年,赛目科技收入在逐年上涨,但是2021年净利润有所下滑,2022年公司的净利润虽然有所回升,但是尚未回到2020年水平。此外,赛目科技2023年上半年净利润出现了1106.5万元的亏损。

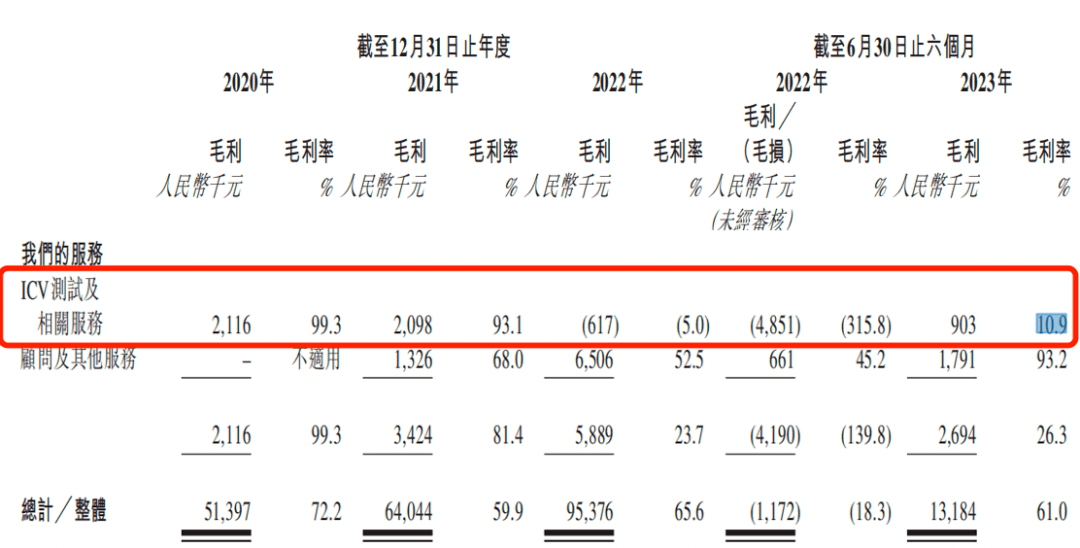

赛目科技的利润波动下滑,或许与公司毛利率下降有关。

招股书显示,报告期内,公司的毛利率分别为72.2%、59.9%、65.6%、61%,也呈现出波动下滑的趋势。其中,ICV测试及相关服务的毛利率由2020年的99.3%下滑至2022年的-5.0%,2023年上半年虽然转正,但是只有10.9%。

(图 / 赛目科技招股书)

值得注意的是,不仅毛利率下滑,赛目科技还存在着大客户单一的风险。

招股书显示,报告期内,赛目科技来自前五大客户的收入分别约为7120万元、9990万元、9780万元、1710万元,占营业收入的比例分别为100.0%、93.4%、67.2%及78.9%。

其中,报告期内,赛目科技每年来自第一大客户的收入分别约为4180万元、4170万元、3550万元、940万元,占当期总收入的58.7%、39.0%、24.4%、43.4%。也就是说,赛目科技每年来自第一大客户的收入就几乎占据公司收入的“半壁江山”。

大客户集中对于公司来说是一把“双刃剑”,大客户虽然能带来大额订单,但是一旦下游大客户的需求有所变化,将会给公司的收入带来不小的打击。

《南方都市报》曾报道认为,对于自动驾驶企业而言,前期通过深度绑定大客户,固然能够获得快速成长,但终究主动权不在自己手上,如果遇到大客户降低采购规模、价格时,如何保证企业的利润水平?如果遇到大客户调整发展战略而更改需求甚至更换供应商时,企业又该如何应对?因此,平衡好高度集中的客户与供应商所带来的供应风险和账期谈判挑战,将是延续企业健康发展的重要保障。

值得注意的是,赛目科技主要基于自主研发的专有核心技术工具Sim Pro及Safety Pro,为客户提供ICV测试、验证和评价产品以及服务。公司的客户主要为公营客户(国有企业及政府部门)及私营客户(汽车制造商及技术公司)两大类。

2020年-2022年,赛目科技向公营客户销售的毛利率分别为73.3%、51.0%、52.1%,2022年这一数据较2020年下滑了三十个百分点;公司向私营客户的销售毛利率分别为44.9%、94.3%、66.5%,也波动较大。

(图 / 赛目科技招股书)

因此,在毛利率大幅波动以及下滑、大客户集中的情况下,赛目科技的业绩不稳定加剧。

3、经营成本逐年上升,现金流吃紧

报告期内,赛目科技累计净利润1.27亿元,仅略高于公司累积研发费用支出。在此情况下,赛目科技还要不断“烧钱”研发。

招股书显示,报告期内,赛目科技的研发开支(包括资本化为无形资产的研发成本)分别为800万元、2710万元、3880万元、3700万元,2023年上半年研发开支金额,更是大幅超过公司2162.7万元的营业收入。报告期内公司累计研发费用高达1.11亿元。

不仅研发费用较高,赛目科技经营过程中还需产生大量成本。

报告期内,赛目科技的经营成本总额(即研发开支、销售和营销开支、一般及行政开支)分别占公司营业收入的25.4%、42.5%、43.7%及220.5%。

可见,公司的经营成本在逐年上涨,且2023年上半年,公司的经营成本是营业收入的两倍,这也大大影响了公司的利润。

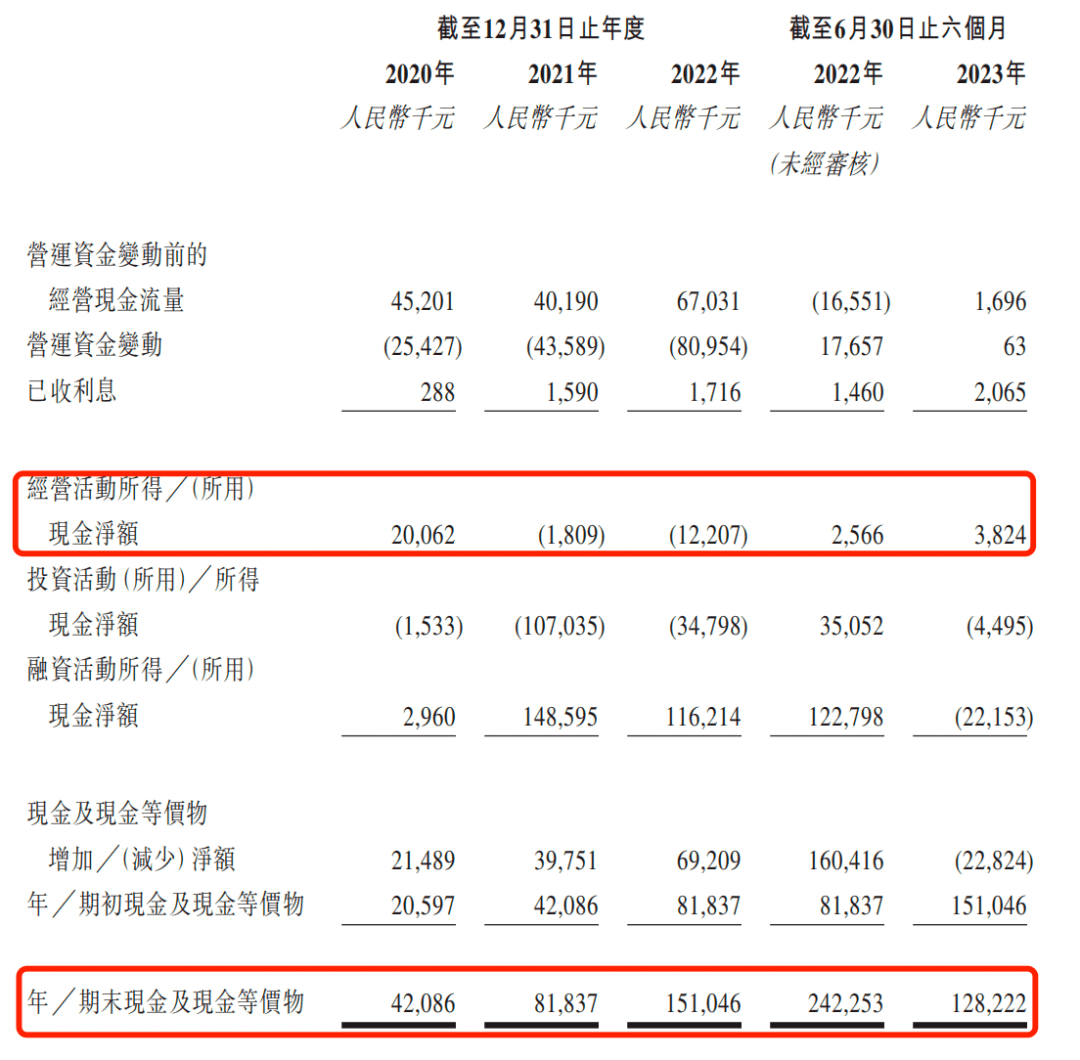

事实上,赛目科技目前的资金状况也不乐观。报告期内,公司经营活动产生的现金流量净额分别为2006.2万元、-180.9万元、-1220.7万元、382.4万元,公司2021年和2022年的现金流均处在净流出的状态。

(图 / 赛目科技招股书)

缺乏现金流往往是企业出现危机的最主要原因之一。不管是跨国巨头还是小微企业,现金流就是生命线。而作为未上市企业,因为融资能力本身就很有限,现金流的意义就会更为重要。而日趋流出的现金流对于赛目科技来说是一个不利的“信号”。

此外,报告期各期末,赛目科技的现金及现金等价物分别为4208.6万元、8183.7万元、1.51万元、1.28亿元。赛目科技也在招股书中坦言,公司的资金仅可以维持12个月。

值得一提的是,公司大型ICV仿真测试平台及ICV数据平台的客户,通常要求赛目科技签订合约时提供金额为合约金额5%至10%的履约保证金,以作为公司履约的担保。因此,公司还需要提前垫付大量资金,这也对公司的资金情况提出了更高要求。

除此之外,目前自动驾驶领域还有多家企业正在冲刺IPO,包括主营行泊一体解决方案的纵目科技,主营自动驾驶领域前装系统解决方案的知行科技,主营自动驾驶计算芯片的黑芝麻智能,主营自动驾驶运营平台的如祺出行,主营激光雷达的速腾聚创等公司。

虽然自动驾驶领域公司掀起了“上市热”,但是大部分都处在“烧钱”的状态。

例如,纵目科技于2022年11月在科创板递交招股说明书,公司2021年实现营业收入2.27亿元,归母净利润却亏损了4.16亿元,IPO已经终止。知行科技于今年4月在港交所递交招股书,2022年营业收入13.26亿元,净利润亏损3.42亿元。而黑芝麻智能于今年6月在港交所递交招股书,2022年营业收入1.65亿元,净利润亏损27.54亿元。

虽然赛目科技在2020年-2022年尚能实现盈利,但2023年上半年,也出现了1106.5万元的亏损。目前公司仍面临盈利韧性不强、大客户依赖风险等问题。

今年9月《新京报》曾报道指出,目前自动驾驶大规模商用进展慢于预期,自动驾驶企业烧钱仍在持续。此外,由于终端车企竞争加剧,导致目前自动驾驶供应链中盈利状况改善要比此前预测的要慢。

因此,对于赛目科技等一系列自动驾驶企业来说,如何实现长久而稳定的盈利,才是“活下去”、“活得好”的关键。

*文中题图来自:摄图网,基于VRF协议。