科创板上市失败绕道港交所,派格生物现金储备仅剩4000多万

2024年03月05日

评论数(0)

出品 | 子弹财经

作者 | 段楠楠

编辑 | 冯羽

美编 | 倩倩

审核 | 颂文

自A股IPO收紧后,不少生物医药企业便选择绕道港股上市,其中便包括派格生物医药(苏州)股份有限公司(以下简称“派格生物”)。

2月23日,派格生物向联交所递交了招股书,计划在港股主板上市。此次IPO,并非派格生物首度谋求上市,早在2021年,派格生物便申请在科创板上市,2022年4月,派格生物又主动撤回上市申请。

对此,派格生物并未对外说明原因,但从监管问询来看,派格生物主营产品商业化前景不明、公司估值提升异常等问题是监管关注的重点。

时隔两年,派格生物主营产品未能商业化,公司依旧无法盈利。此次绕道港股上市,派格生物能否叩开港交所大门?

1、科创板上市失败转道港交所,公司尚未实现产品商业化

招股书显示,派格生物成立于2008年,是一家专注开发慢病创新疗法的生物医药企业。公司研发的产品主要用于治疗肥胖、脂肪肝等疾病。

值得注意的是,成立10多年的派格生物仍未正式实现产品商业化。研发需要大量的资金支持,派格生物不得不通过对外融资来解决资金问题。

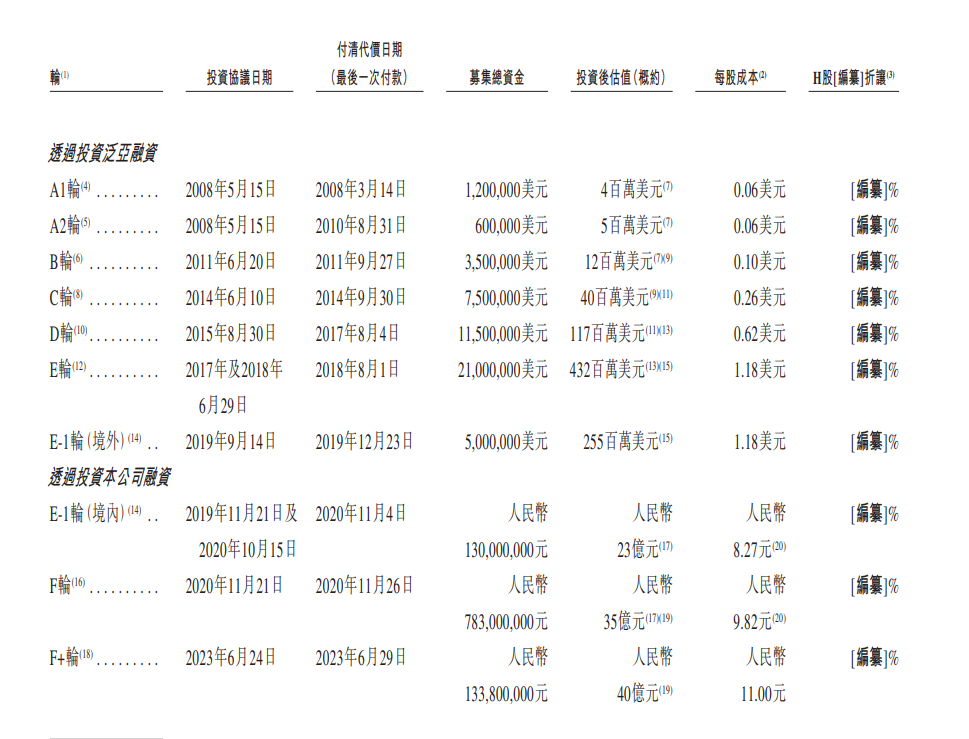

2008年,派格生物完成了120万美元的A1轮融资,此时公司估值为400万美元。同日,公司又以500万美元的估值获得60万美元的A2轮融资。

2011年,派格生物以1200万美元的估值获得了350万美元的B轮融资。此后多年,派格生物陆续完成了C轮、D轮、E轮融资,分别获得了750万美元、1150万美元和2100万美元。E轮融资完成后,公司估值已经上升至4.32亿美元,较A1轮估值涨幅超100倍。

2020年为了回A股上市,派格生物拆除了境外股权架构,并首度完成了1.31亿元的E1轮融资。此后公司又完成了7.83亿元F轮融资以及1.338亿元的F+轮融资,F+轮融资过后,派格生物估值上涨至40亿元人民币。

从派格生物完成A1轮融资计算,公司累计完成了5030万美元以及10.468亿元人民币融资。即便如此,派格生物主营产品商业化研发工作仍未完成。

(图 / 派格生物融资概览)

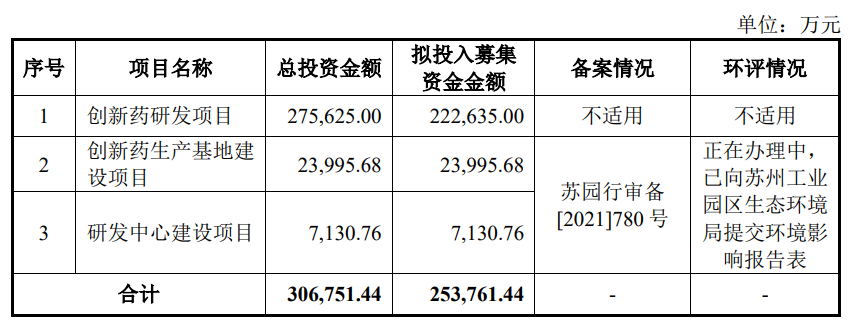

为了继续获得研发资金,派格生物将目光投向了科创板,2021年8月,派格生物向上交所递交了招股书,公司计划募资25.38亿元,其中大部分投向创新药研发项目。

(图 / 派格生物募资概览)

由于产品尚未实现商业化,为了满足上市要求,派格生物上市重点突出的是科创属性,即研发投入以及专利情况。虽然公司研发投入以及专利情况符合科创板相关标准,但派格生物依然未能叩开科创板的大门。

事后,派格生物并未就公司撤回上市申请做详细说明,但从监管层对公司两轮问询来看,监管层对公司主营产品研发进度及产品商业化保持重点关注。

即便在回复问询函中,派格生物做了详细说明,但公司依旧未能如愿上市。截至2023年9月,公司核心产品依旧未能正式商业化,不过已经完成临床3期试验,并在2023年9月正式获得国家药监局受理。

从研发进度来看,派格生物核心产品较2021年有所进展,不过公司能否凭此在港交所顺利上市,还有待观察。

2、估值提升异常,合作协议遭监管层问询

除核心产品未实现商业化外,公司估值异常也是监管层关注的重点。

2015年8月,派格生物以投后估值为1.17亿美元获得了1150万美元的D轮融资。2017年及2018年6月,派格生物进行E轮融资时,投后估值暴涨至4.32亿美元,涨幅接近4倍。

有意思的是,在E1轮(境外)融资中,派格生物估值又突然下降至2.55亿美元。即便在境内融E1轮时,公司投后估值也仅为23亿元人民币,折合当时汇率计算,此时派格生物估值也仅为3.3亿美元左右,较E轮融资时4.32亿美元有明显差距。

招股书显示,E轮融资中,派格生物主要投资者为天士力。公开资料显示,天士力是一家医药企业,投资派格生物属于正常的产业投资。

不过天士力以如此高的价格认购派格生物E轮融资,引起了监管层关注。对此,派格生物表示,由于天士力认购时PB-119针对2型糖尿病将开展II期临床研究。

加之2017年一级市场融资升温且整体估值较高,使得发行人相关主体整体估值较D轮融资有明显提高,两次融资价格的变化与研发管线进展相匹配。

不过这类说法显然站不住脚。2019年9月至11月,派格生物又完成了E1轮融资。投后估值却比E轮融资时要低许多。

而2019年正是医药生物炒作的巅峰期,加之派格生物研发管线进度比2017年又进一步,在此情况下,公司估值不增反降,显然不合理。

从这点来看,派格生物E轮融资并不正常。值得注意的是,在天士力入股当日,派格生物与天士力签订了《产品商业化协议》约定。

(图 / 摄图网,基于VRF协议)

协议内容显示,派格生物主要产品PB-119和PB-718(以下合称“目标产品”)完成III期临床试验、派格生物取得上市许可后,且有意在中国开展商业化活动,需要优先向天士力发出通知,确认天士力是否在同等条件下,取得独家商业化权利。

《产品商业化协议》内容显示,天士力之所以以较高的估值认购派格生物股权,很可能是以获得派格生物主要产品独家商业化代理权为前提。

该事项也被监管层重点关注,派格生物谋求科创板上市时,被监管层问询。虽然派格生物极力表示,公司估值提升与《产品商业化协议》均属于正常交易,不存在暗箱操作,但从派格生物最终上市失败来看,该说法很有可能未被监管层认可。

在递表港交所之前,派格生物已经废除了相关《产品商业化协议》,可见公司为了成功上市,下了很大决心。

3、现金仅剩4000多万,派格生物上市迫在眉睫

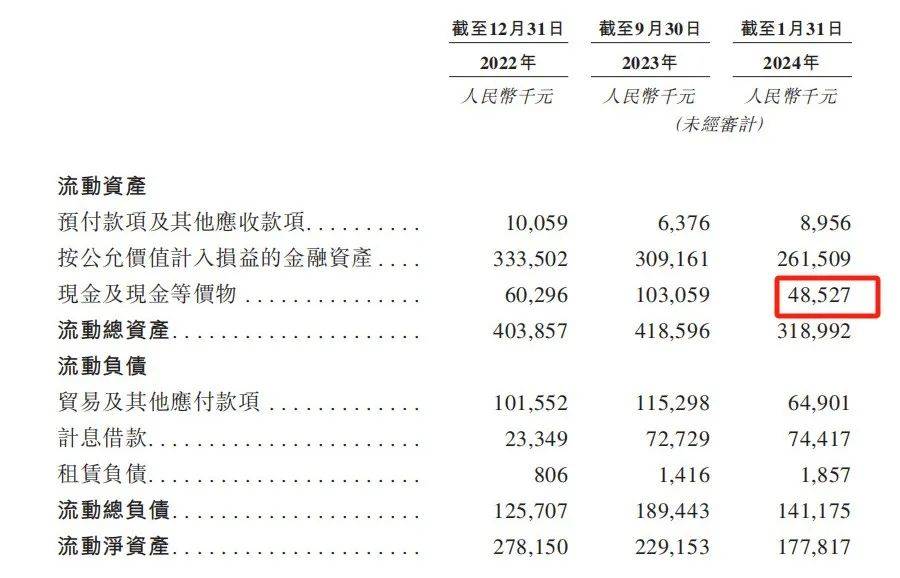

「子弹财经」发现,派格生物之所以如此着急上市,与公司现金储备不足有很大关系。数据显示,截至2024年1月31日,公司现金及现金等价物仅为4852.7万元。

(图 / 派格生物综合财务状况)

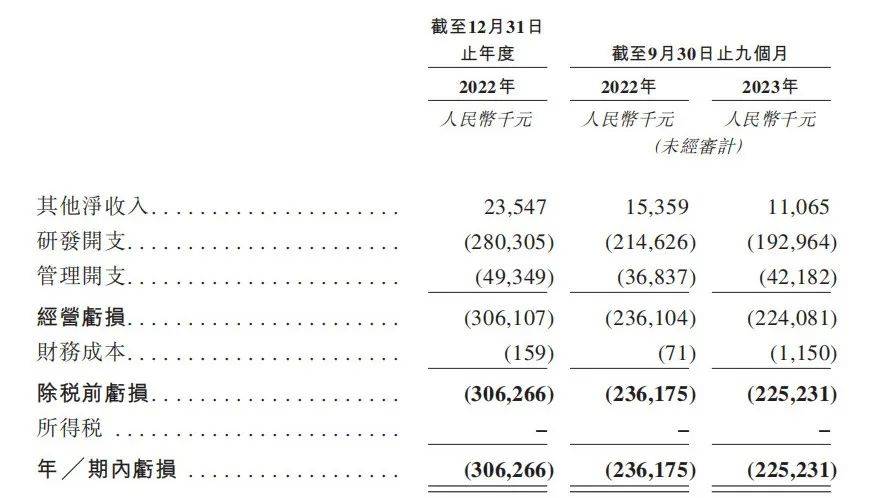

值得注意的是,2022年及2023年前九月,派格生物分别亏损3.06亿元、2.24亿元。若按此计算,派格生物4800多万元的现金及现金等价物还不够公司两个月的经营亏损。

(图 / 综合损益表)

对于港交所IPO企业,其现金及现金等价物需要满足未来至少12个月的研发开支及行政开支。对此,派格生物表示,自2023年9月30日起,目前公司现有现金及现金等价物加公司其他金融资产能够满足公司未来12个月的运营开支。

截至2024年1月31日,派格生物还有2.62亿元的金融资产,如全数变现,大概率能支撑未来12个月的运营资金。

对于派格生物而言,能否在短期内完成上市至关重要。毕竟时间拉的越长,公司现金储备消耗就越大,如不能及时获得足够的资金,派格生物随时都有资金链断裂风险。

不过公司想要生存发展,仅靠外部融资显然无法实现,主营产品必须尽快上市实现商业化,才是公司长久生存之道。

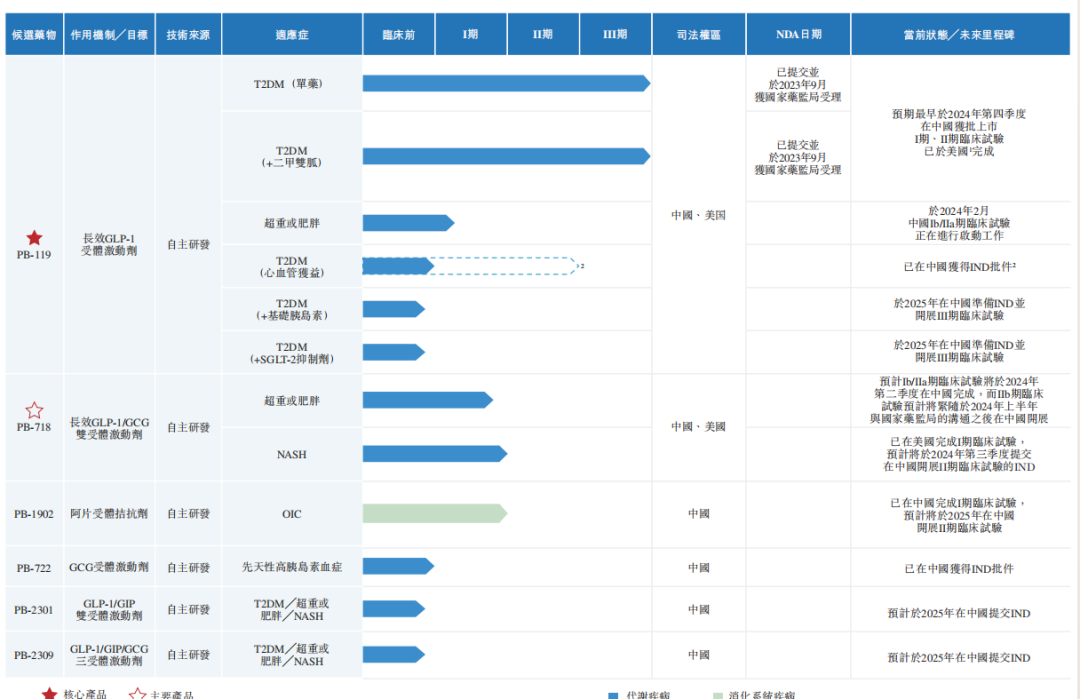

但这对于派格生物而言并不容易,目前公司有6款产品,其中有5款产品仍在研发当中。公司核心产品PB-119已经完成临床3期,派格生物预测PB-119将在2024年四季度在中国获批上市。

(图 / 派格生物核心产品)

即便获批上市,该产品能否获得不错的销售收入还有待观察。

值得注意的是,PB-119是公司自主研发的长效GLP-1受体激动剂,主要用于T2DM及肥胖症的一线治疗。

自2023年GLP-1类药物见效后,该类药物吸金能力大增。2023年,全球减肥巨头诺和诺德旗下减肥药司美格鲁肽共取得约212.01亿美元的销售额,同比增长88.78%。

虽然市场前景看好,但该类型产品研发竞争也十分火爆。目前,在研GLP-1相关类型药物超过100款,国内也有数十款药物正在研发。因此,即便公司PB-119成功上市,在激烈的竞争市场上能否分到一杯羹仍是未知数。

此外,公司剩下的几款在研产品仍需要大量资金用于研发。数据显示,2022年、2023年前三季度,公司研发开支分别为2.80亿元、1.93亿元。

(图 / 派格生物综合损益表)

公司在研的几款药物,最快的也只在临床一期,另有三款产品还在临床前阶段。这也意味着,派格生物仍需要投入大量资金来确保公司产品能够顺利研发。

以公司目前现有的资金,显然无法支撑剩余五款药物的研发。在主营产品未取得规模性收入之前,派格生物仍需要依靠资本市场融资来支撑公司研发。

这也意味着,12个月以后公司是否还有资金维持日常运营、研发,取决于此次能否顺利上市融资。

*文中题图来自:摄图网,基于VRF协议。