正信光电转战港交所,王桂奋父子能否打破对赌失败“魔咒”?

2024年07月09日

评论数(0)

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

在新三板挂牌8年后,正信光电决定转战港交所。

6月28日,正信光电科技股份有限公司(以下简称:正信光电)递表港交所,华泰国际为独家保荐人。

招股书显示,这是一家光伏组件专业制造商。近年来,光伏行业竞争激烈,“价格战”早已拉开,身处其中,正信光电也难逃影响。

于2023年时,公司的收入、净利润双双以两位数的速度下滑。

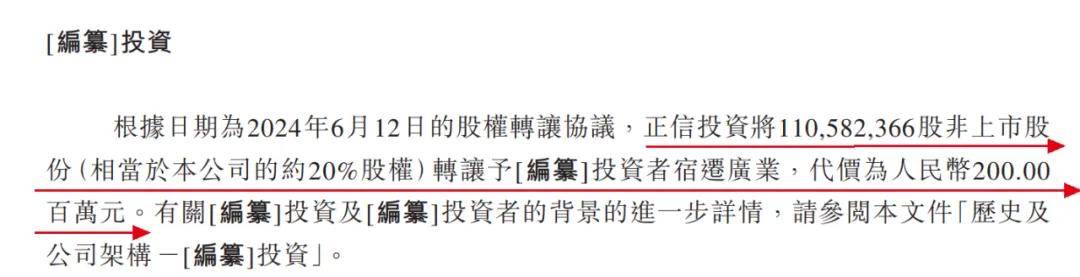

即便如此,仍有投资者在正信光电递表前夕突击入股。6月12日,正信投资将1.11亿股非上市股份(相当于公司约20%股权)转让予宿迁广业,代价为2亿元。

不过,这份投资有着明确的要求。若正信光电未在2025年12月31日前通过上市聆讯,回购权将恢复,公司实控人王桂奋、王迎春父子全资持股的正信投资需要对投资者股票进行回购。

此前,三次对赌失败后,正信投资已经对三位投资者所持股票进行了回购。这一次,王桂奋父子能打破对赌失败的“魔咒”吗?

1、业绩数据“打架”,3年计提坏账准备27亿

其实,正信光电最早并未从事光伏行业。

2006年,王桂奋创立金坛正信玻璃灯饰有限公司,从事灯具、灯饰、玻璃制品及电器件的制造与加工业务。次年,公司才开始进入光伏行业。

如今,正信光电主要生产及销售全系列光伏组件,包括用于家庭客户、工商业企业及电站项目的标准化光伏组件,以及用于各种应用场景的场景化光伏组件。

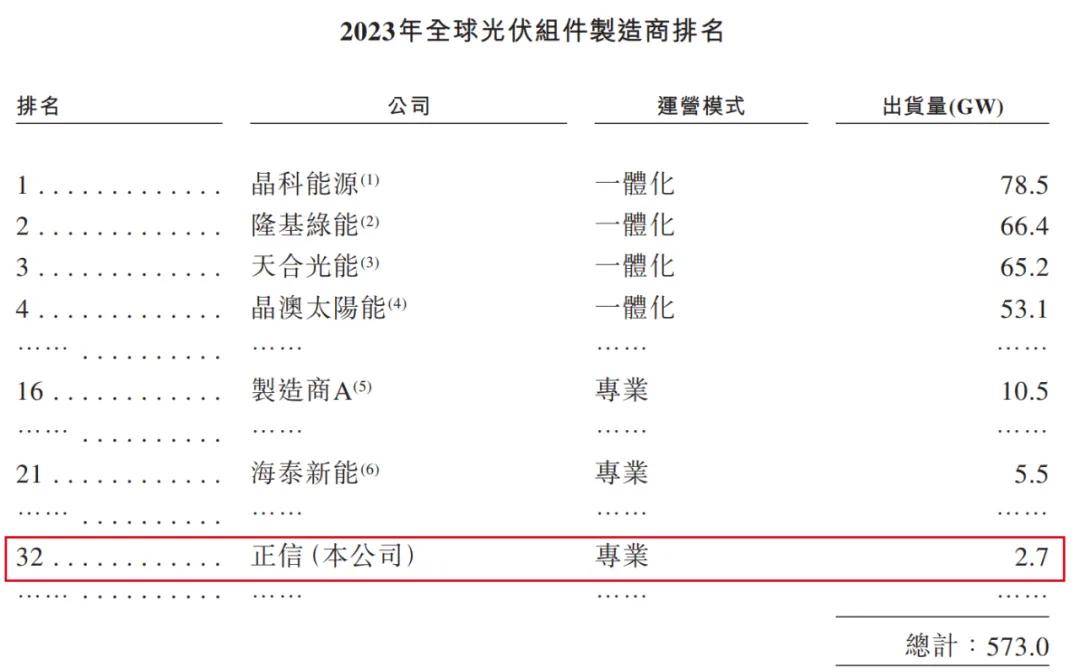

根据艾瑞咨询的资料,2023年,公司是全球第三大光伏组件专业制造商,年出货量达2.7GW。

但若将“专业”这个定语放开,正信光电的排名将大幅滑落。艾瑞咨询资料显示,按2023年出货量计算,正信光电在全球光伏组件制造商中排名第32位,在这个赛道遥遥领先的则是晶科能源、隆基绿能。

(图 / 正信光电招股书)

而此次冲刺港交所,并不是正信光电第一次和资本市场打交道。

早在2016年,正信光电就已经在新三板挂牌上市,此次转战港交所,公司解释是为了利用境外融资平台增强竞争力、为业务发展筹集资金、推动国际化战略以及进一步扩充资本架构。

正是透过这一次递交的招股书,「子弹财经」发现,正信光电存在数据“打架”的情况。

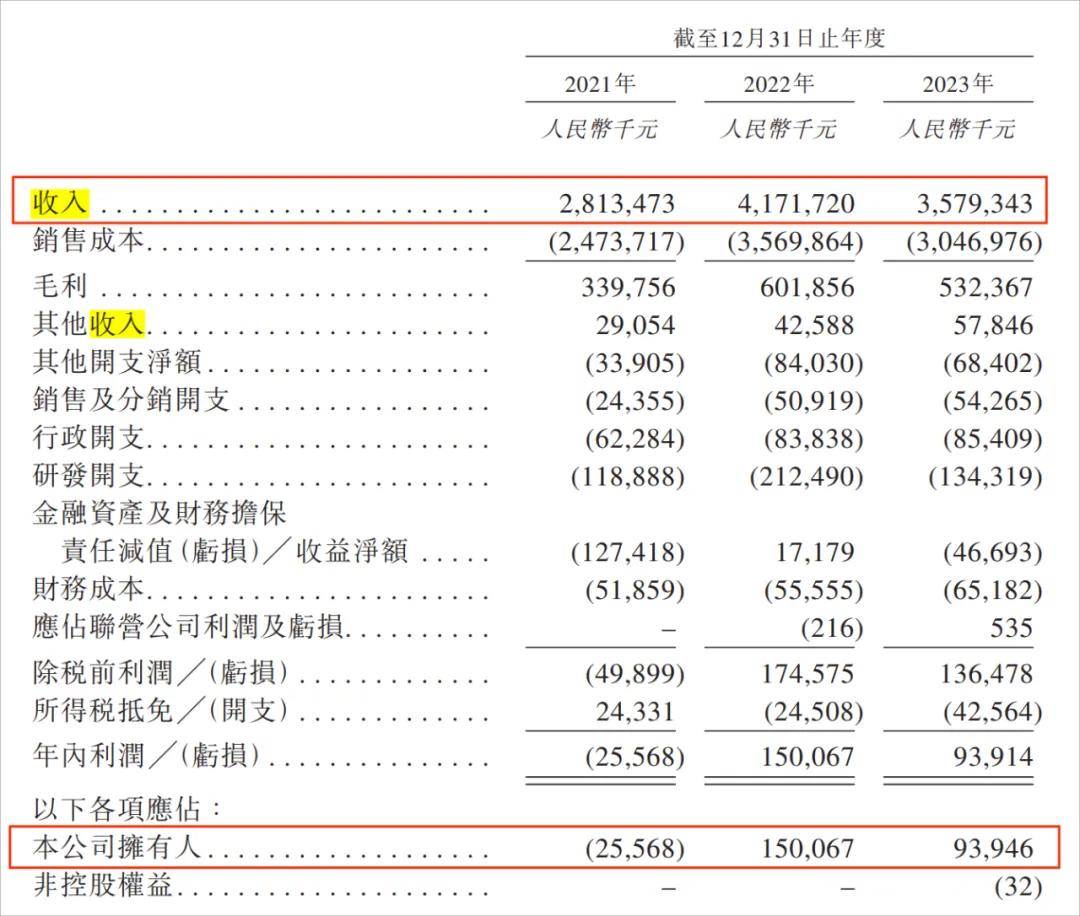

正信光电披露的招股书显示,2021年至2023年(以下简称:报告期),公司实现收入28.13亿元、41.72亿元、35.79亿元;公司拥有人应占溢利(即归母净利润)-2556.8万元、1.50亿元、9394.6万元。

(图 / 正信光电招股书)

但在正信光电披露的各期财报中,2021年至2023年,其营收为28.16亿元、41.76亿元、35.88亿元;归母净利润分别为-2303.45万元、1.50亿元、9223.49万元,各期财务数据均不相同。

(图 / 正信光电2024年4月公告)

(图 / 2023年财报)

对于公司招股书与财报的财务数据为何存在出入的疑问,「子弹财经」试图向正信光电方面进行了解,但截至发稿仍未获回复。

但无论是在招股书还是财报上,正信光电在2023年均出现了营收、利润双双下滑的问题。

按招股书数据计算(编者按:若无特殊注明,本文数据皆以招股书为准),2023年,公司实现收入35.79亿元,同比下滑14%;公司拥有人应占溢利9394.6万元,同比下滑37%。

业绩的下滑与核心产品价格走低不无关系。在报告期内,光伏组件每年贡献8成以上的收入,是企业的支柱产品。在2023年时,光伏组件售价出现明显下滑。

2021年至2023年,光伏组件平均售价为每瓦1.41元、1.70元、1.35元。由此可见,2023年的平均售价较去年下滑了约五分之一,这对企业利润的影响不言而喻。

(图 / 正信光电招股书)

而正信光电的净利润表现飘忽不定的背后,还有一个重要原因——坏账。

财报显示,2021年至2023年,公司分别计提了9.54亿元、8.74亿元、9.02亿元坏账准备,合计27.3亿元。

在这期间,正信光电踩雷超过30家企业,计提了100%坏账,而公司给出的理由均是“预计无法收回”。

(图 / 从上至下分别为2021年至2023年财报(来源:正信光电财报))

这些坏账准备是当期净利润的数倍,对公司利润的侵蚀相当严重。未来如何改变这一问题,还需要王桂奋多下功夫。

2、拖欠供应商货款,却为无关公司偿还近亿欠款

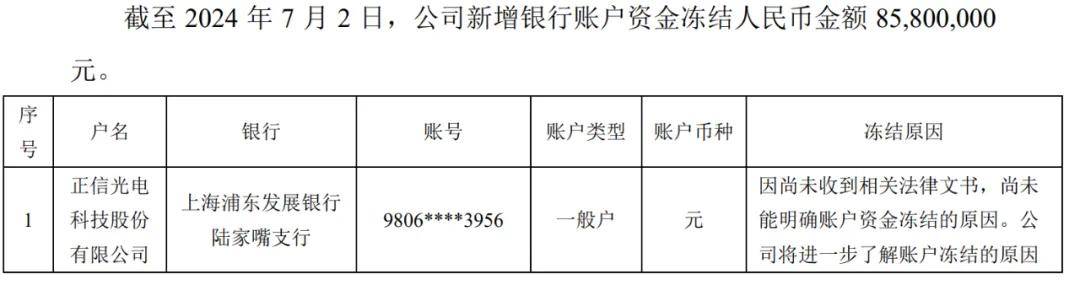

在递表港交所后不久,正信光电宣布新增银行账号被冻结了资金。

7月4日,正信光电发布公告称,截至2024年7月2日,公司新增银行账户资金冻结金额8580万元,冻结资金的银行是浦发银行陆家嘴支行。

(图 / 正信光电公告)

对此,正信光电表示因尚未收到相关法律文书,尚未能明确账户资金冻结的原因。与此同时坦承,这对公司的资金周转和使用产生了一定的影响。

在此之前,正信光电的资金链已经面临巨大压力。

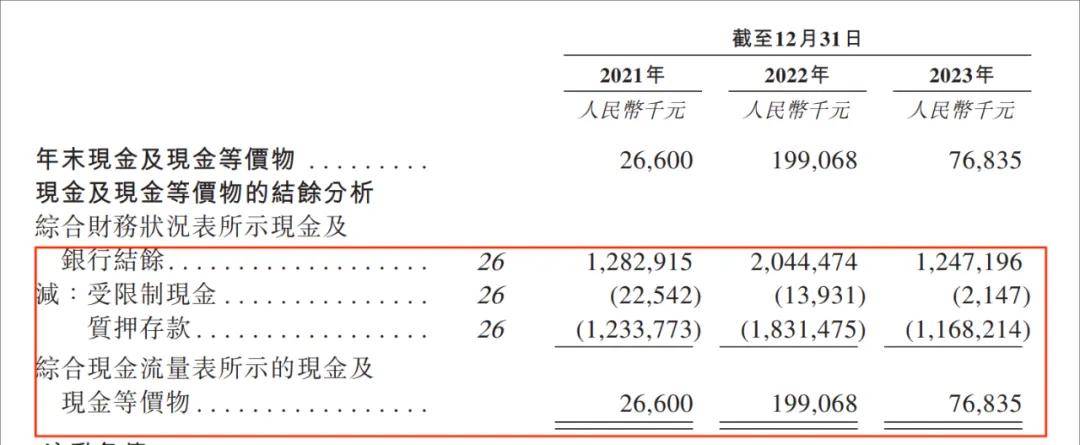

招股书显示,截至2023年12月31日,正信光电的现金及银行结余为12.47亿元,其中受限制现金214.7万元、质押存款高达11.68亿元,剔除这两项之后,其现金及现金等价物仅有7683.5万元。

(图 / 正信光电招股书)

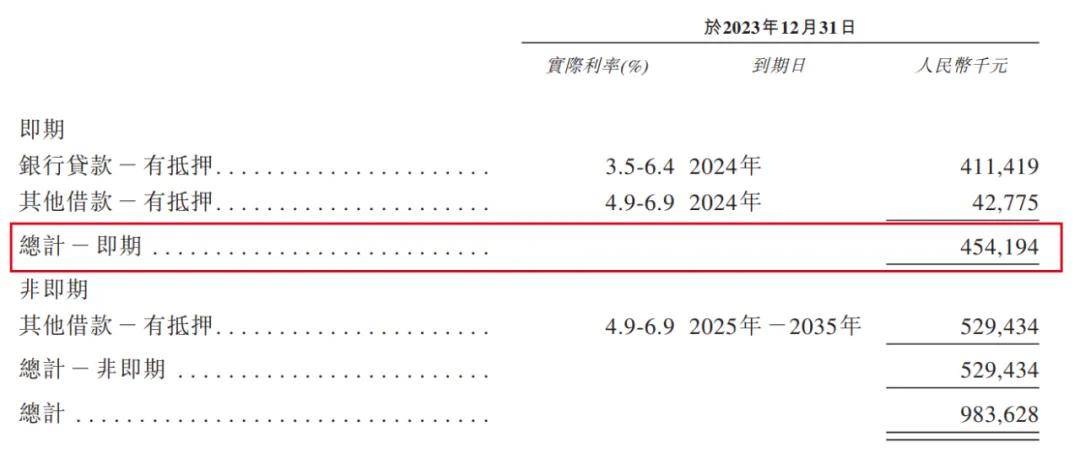

上述同期,正信光电的短期借款已经达到4.54亿元,两相对比之下,正信光电面临的现金流压力可窥一二。

(图 / 正信光电招股书)

现金流紧张之下,正信光电屡次将资产“摆上货架”,回笼资金。「子弹财经」据招股书信息不完全统计,其在2021年至2024先后将从事光伏发电相关业务的5家公司全部转让。

除此之外,正信投资也将委托正信光电运营、并表的盘锦泰合及盘锦屹成转让予宿迁国开。通过上述资产“大甩卖”,正信光电和正信投资共回笼资金6833万元。

在这期间,正信光电甚至已经出现拖欠供应商货款的现象。

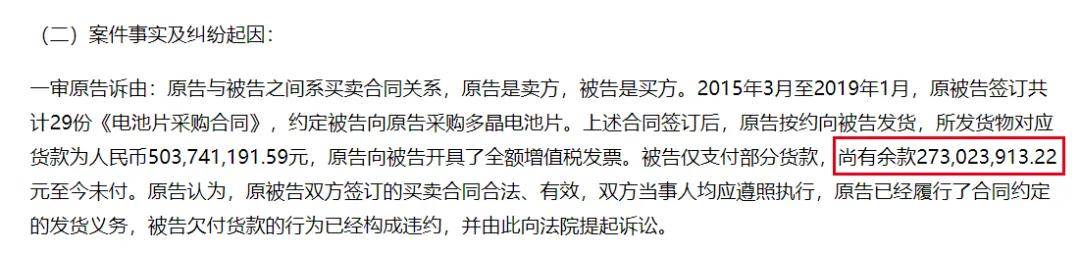

2015年3月至2019年1月,安徽银欣新能源科技有限公司(以下简称:银欣新能源)与正信光电签订共计29份《电池片采购合同》,约定正信光电向银欣新能源采购多晶电池片。

(图 / 正信光电公告)

合同签订后,银欣新能源按约向正信光电发货,所发货物对应货款为5.04亿元,并向正信光电开具了全额增值税发票。

不过,正信光电仅支付部分货款,尚有余款2.73亿元未付。为此,双方自2021年起屡次对簿公堂。

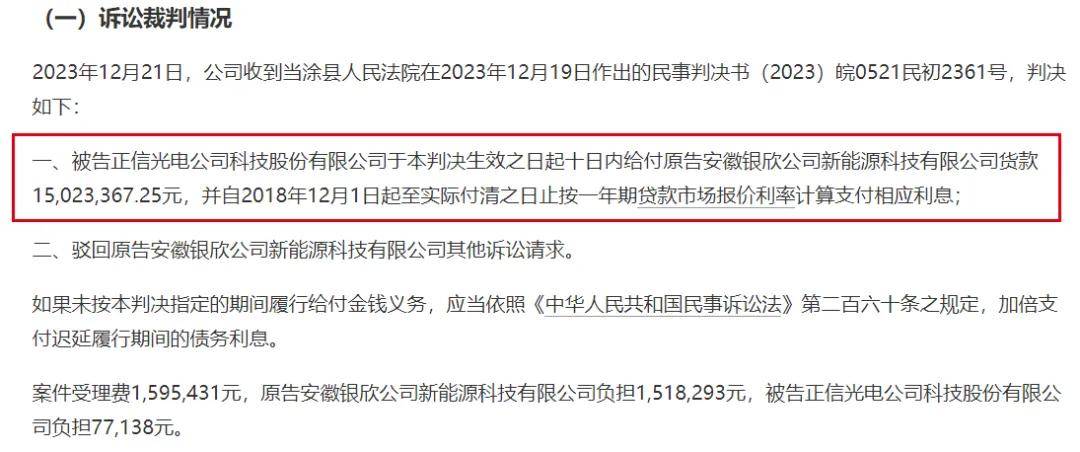

一审判决明确,正信光电于判决生效之日起十日内给付安银欣新能源货款1502.34万元,并自2018年12月1日起至实际付清之日止按一年期贷款市场报价利率计算支付相应利息。

(图 / 正信光电公告)

此后,双方分别上诉。今年7月1日,正信光电发布公告表示,此案迎来终审判决,维持原判。

奇怪的是,深陷供应商诉讼索赔案件中的正信光电却为无关公司偿还银行欠款近亿元。

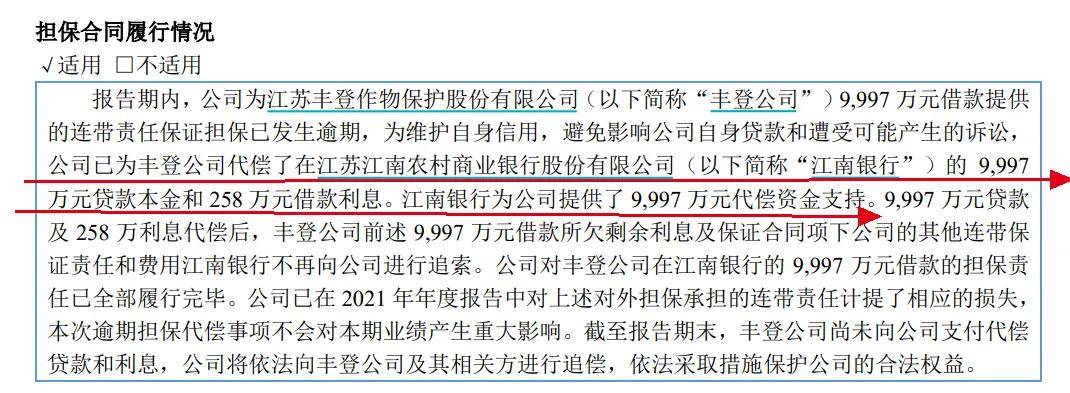

2022年4月,公司为江苏丰登作物保护股份有限公司(以下简称“丰登公司”)在江南银行作担保的9997万元贷款全部到期,并出现逾期。

同年6月,公司承担全部担保责任,为丰登公司代偿了在江南银行的9997万元贷款本金和258万元贷款利息,而江南银行为正信光电提供了9997万元代偿资金支持。

(图 / 正信光电财报)

对此,新三板曾发出问询函,要求公司解释此笔担保的背景和原因,并说明这是否构成资金占用或其他侵占公司资产、损害公司利益的情况。

正信光电表示,公司为丰登公司提供担保主要是公司与丰登公司均有资金需求,而由于双方担保均不能满足金融机构的授信条件,基于此情况,在金融机构的协调下,公司与丰登公司在江南银行相互提供1亿元的等额担保,以获得银行的信贷支持,满足运营资金需求。

但正信光电明确,公司、控股股东、实际控制人等相关主要责任主体与丰登公司、丰登公司控股股东、实际控制人纪立新以及丰登公司股东江苏丰登投资有限公司之间不存在关联关系。

公司之所以履行担保责任,是为维护公司自身信用,避免影响公司自身贷款和遭受可能产生的诉讼。并坚称,这不构成资金占用,也不存在侵占公司资产、损害公司利益的情况。

既然要避免遭受诉讼,正信光电为何依然拖欠供应商货款,并进行了长达3年的诉讼?

对此,「子弹财经」试图向正信光电方面进行了解,但截至发稿仍未获回复。

3、多次对赌失败后,王氏父子再签对赌协议

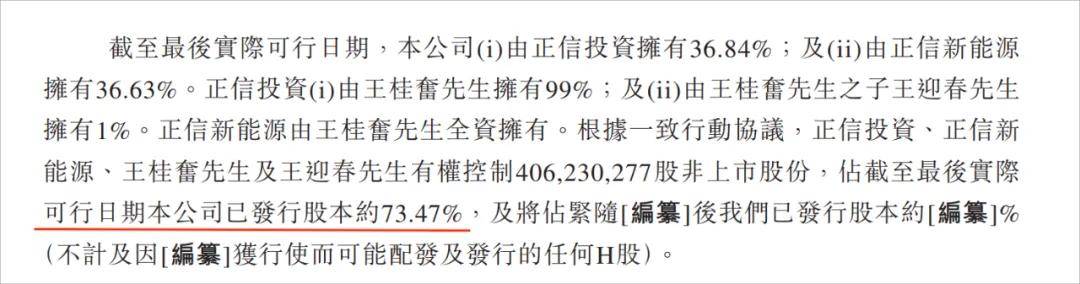

在正信光电,王桂奋、王迎春父子是绝对的掌控者。

在股权上,IPO前,王桂奋及其子王迎春透过正信投资、正信新能源持有公司73.47%股权。其中,正信投资由王桂奋、王迎春分别持股99%、1%;正信新能源由王桂奋全资持有。

(图 / 正信光电公告)

在人事安排上,王桂奋出任董事长、总经理兼执行董事等职,王迎春出任执行董事。在此之外,王桂奋还安排妹妹王美华出任执行董事兼财务副部长,内侄仲云为股东代表监事及生产总监。

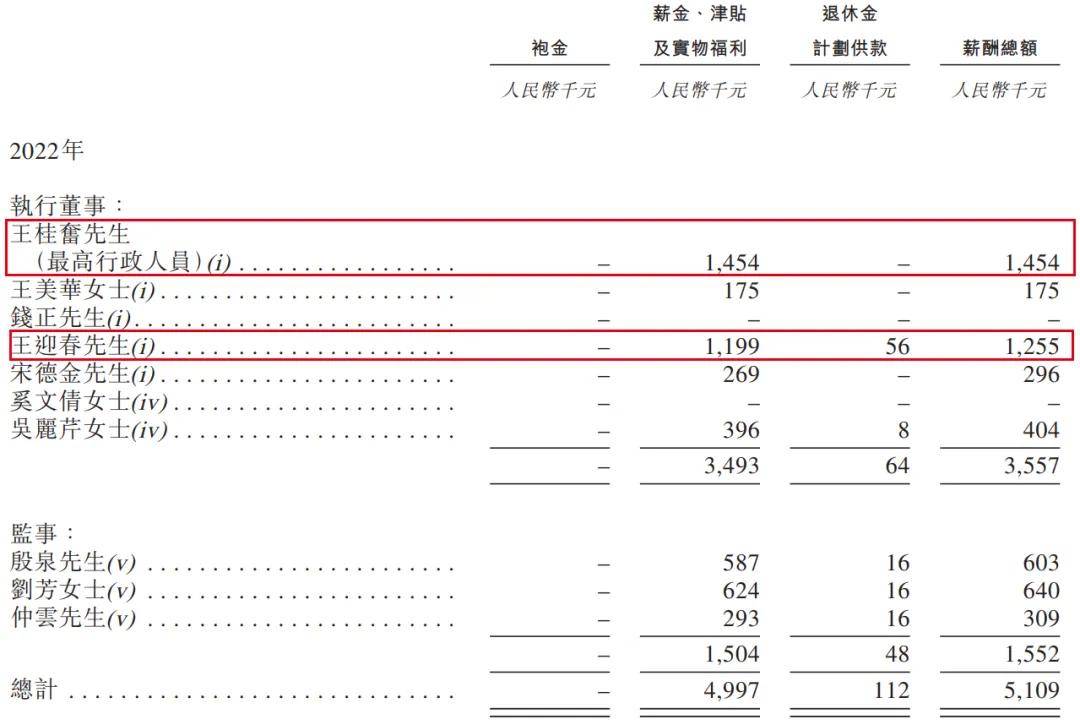

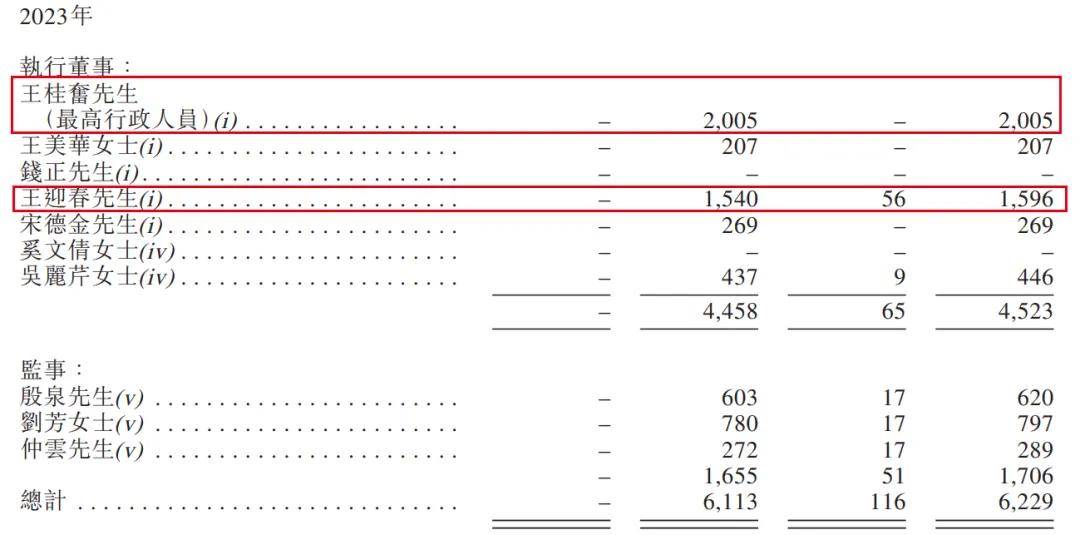

在薪酬上,王桂奋、王迎春父子更是遥遥领先。

2021年至2023年,王桂奋薪酬分别为103.4万元、145.4万元、200.5万元;王迎春薪酬为102.2万元、125.5万元、159.6万元。在这3年时间里,王桂奋、王迎春父子是公司仅有的两位薪酬上百万的高管。

(图 / 从上至下分别为2021年至2023年薪酬(来源:正信光电招股书))

对内掌控一切的王桂奋父子,对外却屡屡对赌失败。

招股书显示,在早期引入富舜资产管理、千德投资、江苏中科沙钢三位投资方时,正信投资均授予了对方回购权,倘公司未能满足分别签署的补充协议所载的规定条件及要求,富舜资产管理、江苏中科沙钢有权要求正信投资购回其非上市股份,而千德投资有权要求正信投资、正信新能源、王桂奋及王迎春购回其非上市股份。

在2023年时,这些回购权均被使用。

(图 / 正信光电招股书)

2023年6月7日,正信投资购回富舜资产管理代富舜1号基金、富舜3号基金及富舜新能源一号私募股权投资基金(以下合称:富舜资管)持有的1969.51万股非上市股份,代价8364万元。

2023年7月26日,千德投资所持有的247.75万股非上市股份以1203万元被转让予正信投资。

2023年12月21日,江苏中科沙钢的2590万股非上市股份以8116万元被转让予正信投资。

「子弹财经」注意到,这些赎回过程似乎并不是都很愉快。其中,正信投资回购富舜资管、江苏中科沙钢的股份,均是通过司法扣划的方式进行。

在此次递表前夕,正信光电又引入了一位投资者——宿迁广业。6月12日,宿迁广业突击入股,以2亿元收购了正信投资约20%股权。

(图 / 正信光电招股书)

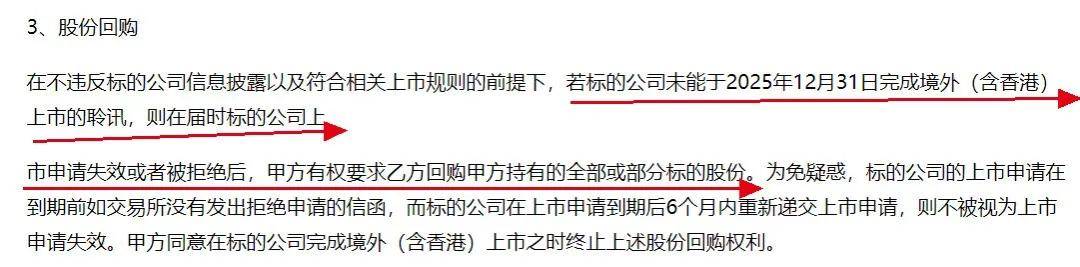

这一次,正信投资又给予了宿迁广业回购权。按照规定,倘若公司未能于2025年12月31日完成境外(包括香港)上市的聆讯,则在公司上市申请失效或被拒绝后,宿迁广业有权要求正信投资购回持有的全部或部分非上市股份。

(图 / 正信光电公告)

距离这一时间点仅剩1年半时间,而这一次,王桂奋父子能赌赢吗?

*文中题图来自:摄图网,基于VRF协议。