汇通达为何“死守”下沉市场?

2021年06月24日

评论数(0)

来源/零售商论

三年前,还在“五环”外打沙包战的拼多多,自成功上市后一战成名,打破了阿里、京东电商巨头围猎圈,也把一个新鲜词“下沉市场”带入了公众视野,给资本市场注入一剂兴奋剂。

如今,面对下沉市场红利尚存阶段,阿里、京东、拼多多重新找到增长点,而汇通达试图在下沉市场淌出一条道。

6月17日,标注为农村电商的汇通达网络,正式向港交所递交招股书,计划在港交所主板上市,冲刺“农村电商第一股”。

据弗若斯特沙利文报告显示,按照2020年面向下沉市场的交易规模计,汇通达在中国服务零售行业企业客户的交易平台中排名第一。

不过,更让资本关注的感性话题,在于它的盈利模式、盈利点以及未来下沉市场想象空间。

围绕着下沉市场C端用户的圈地运动,巨头们早有布局,前有拼多多拼团入场,后有阿里旗下淘特版、京东旗下京喜平台加入混战。

而与之不同的是,汇通达选择小B端用户切入下沉赛道,汇通达拟上市的路径,似乎将这场围猎农村经济的下沉电商战,拉到了新的边界上。

01

农村电商是一门好生意吗?

下沉市场商战如火如荼,各大平台纷纷加码注入资金,但任何一方也未能形成规模效应,原因在于农村经济本身与互联网经济存在鸿沟。

在人才、经验、供应链等不足因素合力下,我们不禁要问,农村电商经济真的能跑通吗?

我国多地的农产品家喻户晓,本身具备一定品牌效应,但激烈的平台竞争并没有充分发挥其销售渠道的魔力,限制农村的瓶颈在于价格波动以及产能问题。

作为非接轨到一线消费者的售卖者,农民对于出售价格更加敏感,而农产品属于非标化产物,它的价格随着地域、天气、人文等诸多因素影响;

其次,产能问题难以提前预判,收成往往由往年的指标作为衡量标准,导致对价格产生不可抗波动;

另外,有些农产品受限于地理位置,无法达成一定产能要求,满足不了庞大消费市场,传导到供应链上,直接表现为产能不足。

但不可否认的是,农村经济仍具备巨量潜能,就如同互联网伊始时期般,正因为其需求未被充分满足,才具备时代红利,吸引住各路巨头在这场围猎赛中厮杀。

根据弗若斯特沙利文报告,截至2020年12月31日,中国下沉市场线下零售门店数量超过470万家。通过线下渠道完成的交易金额,占中国2020年下沉零售市场总交易金额的比例超过70%,达到人民币10.7万亿元,并且呈逐年递增态势。

相比于巨头们跑步入场,蛰伏于下沉市场的小B端服务人群,更加清楚这条赛道的清晰路线。

他们更加了解村镇居民对于价格、服务以及质量的可控边界点,这大概也是汇通达选择会员零售店的形式切入下沉市场的原因。

据汇通达招股书显示,截至2020年12月31日,汇通达的零售生态系统已覆盖中国21个省及直辖市、逾19,000个乡镇,连接超过140,000家会员零售门店、10,000家供货商及18,000家渠道合作客户,覆盖超过3亿消费者人群。

从数据中可以看出,渠道合作客户与会员门店客户仍是汇通达核心人群,在其中扮演供应商角色,为小B端人群提供商品连接服务。

笔者认为,电商平台只是实现产品交易的手段,它虽能够解决商品流通、销售以及供应链串联问题,但最核心的仍在于产业兴起。

经历过市场竞争后脱颖而出的产品,平台应该帮助其形成标准化产出、打造品牌效应,从产业侧角度解决低附加值、低标准化、低市场认可度问题,才是破局关键。

02

亏损仍是主色调

据商务部发布的数据显示,2020年,全国农村网络零售额达1.79万亿元,同比增长8.9%,但低于全国增速2个百分点。其中,农村实物商品网络零售额为1.63万亿元,同比增长10.5%,低于全国增速4.3个百分点。

全国涉农电子商务平台已超3万家,其中农产品电子商务平台已达3000家。然而,农产品电商却集体都在“亏钱赚吆喝”,目的是将存量市场做大。

当“亏本促销、烧钱引流、信息刷屏”这些词汇汇聚到同一条赛道上,亏损经营便成为了农产品电商行业的底色。

据汇通达招股书显示,在过去的2018年、2019年和2020年三个财政年度,汇通达的营业收入分别为 298.02亿、436.33 亿和 496.29亿元人民币,相应的净亏损分别为 2.76亿、 3.05亿和 2.80亿元人民币。

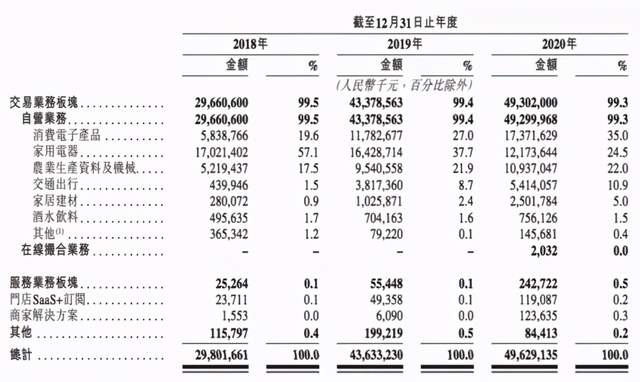

汇通达的收入主要来源于两个板块,交易业务板块和服务业务板块。前者是为农村会员零售门店提供产品供应链,保障小B端商户商货供应;后者是指门店SaaS及解决方案,占比空间并不大。

据招股书显示,过去三年,汇通达交易业务收入分别为297亿元、434亿元、及493亿元,占比分别为99.5%、99.4%、99.3%;服务业务收入分别为2500万、5500万、2.4亿元,占比分别为0.1%、0.1%及0.5%。

其中,汇通达营收主要依赖于自营方式,占比九成以上,而通过给小企业提供SaaS以及解决方案仍处于萌芽期,原因在于现阶段农村电商本身的局限性。

不过,随着全产业数字化趋势迈进,B端服务业为平台未来增长提供一个想象空间。

营收收入虽高,但汇通达自营业务受限于低毛利率。过去三年自营业务毛利率分别为3.2%、2.7%、2.4%。服务业务板块毛利虽高,过去三年毛利率分别为89.3%、81.0%、50.4%,但这部分收入占比较小,不能影响到基本盘。

此外,汇通达财务成本超过研发、营销开支、行政开支,导致利息开支高企,2018年至2020年分别为4.4亿元、6.3亿元、7.0亿元。

农业电商由于标准化不足、供应链损耗大、缺乏冷链物流整合等因素,业务侧仍以亏损为主,汇通达在自营业务承担大梁的基础下,利薄仍是待解决难题。

对于汇通达来说,一方面,可通过扩大SaaS服务营销半径,扩大高毛利业务,成为小B端商户的助农工具;另一方面,建立农产品行业标准化流程,在自营业务上拓宽营销路径,降低边界成本,或能在盈利点上找到突破口。

03

围猎农村

据网经社电商大数据库显示,2019年我国农村电商用户规模达到2.30亿人,同比增长4.07%,人均年消费支出近万元。

2020年1月至2021年6月,国内农村电商领域共发生了14起融资事件,融资总额超7.4亿元,涉及平台包括:汇通达、乐禾食品、小鹿科技、超粮网、来三斤、优农科技等平台。

巨量的盘子吸引各大赛道上的参与者,除了小众垂直类的玩家外,传统电商巨头也逐步在农村市场进行布局,一场农村围猎赛正在进行。

阿里巴巴于2014年宣布启动“千县万村”计划,通过聚合体系中涉农业务板块(淘宝、天猫、菜鸟物流、淘宝直播等)的力量,加速推进农业数字化发展。2019年,阿里集团设立了数字农业事业部,通过开展“基地直采”模式,在农业源头端建立数字化基地,打造数字农场。

京东则在2014年初提出针对县域经济发展的“3F战略",包括工业品进农村战略、农村金融战略以及生鲜电商战略,与产业源头合作,在县域农业农村落地平台、运营、生态等,赋能农业产业链三大环节。

而拼多多则通过“拼模式”,深入到农业主产区及“三区三州”深度贫困地区,打开县域电商市场,同时,通过“多多农园”模式,改造农业产业链条,实现消费端“最后一公里”和原产地“最初一公里”直连。

各个龙头企业纷纷下场“赶集”,进一步瓜分存量市场,在资金、技术以及数字化能力加持下,更加容易呈现规模效应,加大对农村市场的改造以及渗透。

对于汇通达而言,下沉市场以及会员店模式是立足之本,但却并不是牢不可破的壁垒。

一方面,除了巨头介入之外,较高的人力成本依然会阻碍其持续扩张进程,尽管推出数字化运营,在一定程度上减少了相关成本,但线下市场开拓人员仍是不可削减的部分;

另一方面,汇通达与普通会员店属于服务关系,不存在强捆绑属性,门槛并不高,对抗外部竞争风险能力有限。

不过,在现阶段中,巨头们疲于在C端消费者人群中抢夺流量,在小B端商业服务领域,尚未进行大规模投入,这是汇通达突围的核心突破口。

此次汇通达准备赴港IPO,也是提前为下一步攻城战准备弹药库,只有在下沉市场建立起“规模”护城河,方能守住这“一亩三分地”。