资本风云|“瓜子大王”洽洽,失控的原料成本

2023年09月06日

评论数(0)

出品 | 创业最前线

作者 | 吴晓薇

编辑 | 蛋总

美编 | 邱添

审核 | 颂文

近期,“瓜子大王”洽洽食品发布了自2018年以来首次净利下滑的中报,这次又受到了葵花籽原料成本上涨的影响。

这些原料部分采用“公司+订单农业+种植户”的采购模式,另一部分为代理商和合作社采购模式,即完全依赖采购获得。

早在洽洽上市之时,公司就计划用募资建立种植基地,逐步降低原材料采购风险,但几年之后纷纷遗憾叫停。

令人疑惑的是,业内人士透露,企业可以通过更换原料商的方式规避一些成本风险,同行的瓜子原料也仅微涨,为何洽洽食品的成本一路向上?

在休闲零食品牌涌现的今天,坚果炒货市场正被逐步蚕食,洽洽却在主要消费场景——线下渠道铺货时显得顾此失彼。创始人陈先保提出的百亿营收目标,将在何时实现?

1、不断上涨的原料成本

洽洽食品日前披露2023年半年报显示,报告期内,公司实现营收26.86亿元,同比仅微增0.28%,归母净利润2.67亿元,同比下滑23.8%。

对此,洽洽食品表示,这是受到春节跨期以及公司节前坚果礼盒备货较谨慎、葵花籽原料成本上涨等原因的影响。

(图 / 洽洽食品官网)

葵花子产品是洽洽食品的当家产品,官网显示,目前国葵产品中共有香瓜子系列、葵珍瓜子、焦糖瓜子等多种产品。如今,这些瓜子产品似乎有些卖不动了。

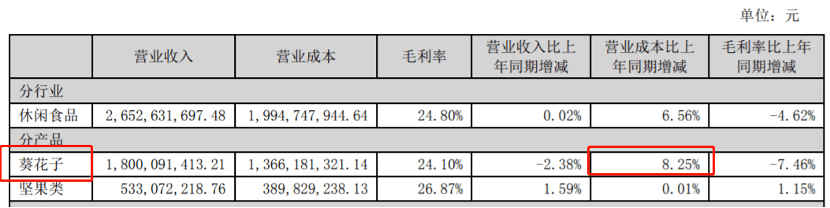

半年报显示,葵花子产品营收从去年同期的18.44亿元下降至18.00亿元,降幅为2.38%,营收占比从68.86%下降至67.02%。

在营收下滑的情况下,葵花子产品的营业成本仍在上升。2022年半年报显示,葵花子产品营业成本比上期增加15%,而一年后,成本再度增加8.25%,导致毛利率同比下滑7.46%。

公司在今年8月的投资者活动记录表中进一步提到,二季度葵花籽原材料采购成本环比进一步提升。

对此,外界也十分关心:洽洽食品何时才能从原料成本上涨的困境中脱离出来,这背后究竟发生了什么?

2、未能实现的种植基地项目

据最新半年报,洽洽食品的葵花籽原料部分采用“公司+订单农业+种植户”的采购模式,另一部分为代理商和合作社采购模式。

也就是说,虽然洽洽食品可以通过规模化采购对上游形成话语权、均衡采购平抑价格,但并未完全化解风险。

早在上市之前,洽洽食品曾披露主要采购地区为黑龙江、内蒙古、甘肃、宁夏、新疆、吉林等,公司也曾想通过建立种植基地降低采购风险。

(图 / 摄图网,基于VRF协议)

招股书提到,在募投项目实施后,公司产能将迅速扩大,对原材料的需求大幅增加。公司将采取建设原料基地、实现隔年存储等措施,逐步降低原材料采购风险。

2011年3月在深交所成功上市后,洽洽食品用募集来的资金建设了新疆原料基地和内蒙古原料基地。其中新疆原料基地投入了8798.47万元,内蒙古原料基地投入2649.4万元。

不过,2014年,因内蒙古五原周边的病虫害增加、无优良品种,造成原料种植面积减少等原因,洽洽食品公告终止该项目。

另一边,新疆原料基地也在2016年做出调整。当时公告提到,该项目3万吨级农副产品原料风选加工车间、2万吨级农副产品原料成品保鲜筒仓建设已经完成并达到使用状态,不再实施1万亩“葵花”和“打瓜”标准种植基地建设内容。

也就是说,两大原料基地的种植项目双双以失败告终,洽洽食品未能建立自有原料生产渠道,只能继续依靠采购葵花籽。这一信息经过了洽洽食品证券办的确认,对方工作人员向「界面新闻·创业最前线」表示,公司目前没有自有葵花籽种植基地。

当问及日后是否有建设的打算时,对方表示不清楚。

3、同行仅微涨,洽洽为啥不换经销商?

落败的葵花籽种植基地终于引爆了业绩的“雷”。

洽洽食品不得不以产品涨价的方式减缓损失。2022年10月,洽洽食品在投资者关系活动记录表中提到,葵花子产品在2021年10月份开始提价,2022年8月份也进行小幅度提价,却无法阻止毛利率持续下滑。

今年上半年,洽洽食品葵花子产品毛利率由31.56%将至24.10%,同比下滑7.46%。

据此前披露的数据,国内包装瓜子市场中,洽洽食品的市占率约50%。随着休闲食品品牌涌现,良品铺子、来伊份等也推出了瓜子产品。

(图 / 摄图网,基于VRF协议)

令人玩味的是,有同行企业工作人员向「界面新闻·创业最前线」表示,该司上半年瓜子产品的原料仅出现微幅上涨。

据业内人士介绍,2023年,由于7月开花期高温,单亩葵花籽原料减产50kg,从而导致了行业整体原料涨价。但如果部分经销商此前囤了便宜原料,基本可以规避成本风险。

那么,同样是采购,为何洽洽食品的葵花子饱受原料上涨之苦?

上述业内人士透露,洽洽瓜子的蓝袋和红袋产品用的是361品种的原料;脱皮类产品是363品种;葵珍产品采用的是赤峰363品种,也是行业内认知里最好区域的363原料。每年九、十月份,洽洽开始大批量下料。2022年,363品种原料价格比较稳定,而361品种价格明显上涨。

“一开始收货价在每公斤10元左右,到了十一、二月,价格上涨到14元。去年九、十月份,洽洽囤了一批10元左右的原料,用到今年二月份左右又采购了第二批原料,这批原料的价格在12-13元。到了八月,洽洽的部分经销渠道出现原料短缺。”该业内人士对「界面新闻·创业最前线」表示。

根据国金证券测算,葵花籽价格23H1同比上涨双位数,压制短期利润,直接材料吨成本上涨12.3%。

不过,原料涨价的困境或将迎来转机。

洽洽食品表示,目前公司通过资源调查,预估葵花籽种植面积大概有30%左右的增长,从供需态势看,新采购季的葵花籽原料价格可能会有回落,但下降的幅度以及具体时间目前不确定。

令人疑惑的是,洽洽食品财报中,提到葵花籽原料涨价一事不止一次,期间为何不更换经销商?对此,记者向洽洽食品公关部求证,截至发稿暂无回应。

4、坚果炒货市场被蚕食,两渠道品类顾此失彼

如前所述,休闲零食品牌的出现,重写改写了坚果炒货市场的格局。涉足坚果业务的三只松鼠、良品铺子、来伊份等企业均已上市。

这些后来者发力迅猛,洽洽拿出坚果作为第二增长曲线来应对,并研发薯片、花生等新品。

(图 /摄图网,基于VRF协议)

中商产业研究院发布的《中国休闲食品市场前景及投资机会研究报告》预测,2023年中国休闲食品行业的市场规模将达到9286亿元。另据Frost&Sullivan数据,预计我国2026年坚果炒货有望达到2220亿元的零售规模。

在电商蓬勃发展的时代,线上渠道成了兵家必争之地。

三只松鼠半年报提到,以抖音、快手等为代表的社交电商快速崛起,其通过“直播+短视频”等多形式创新,为消费者提供更加多元化、多链路的消费场景,从而激发消费者的潜在需求,为商家提供了广阔的增长潜能。

而线下渠道始终是坚果炒货类零食的主要消费场景。

良品铺子半年报提到,线下渠道仍然占据休闲食品流通份额的85%以上,零食专卖店、便利店等现代渠道不断挤占传统夫妻店的市场份额,渠道升级趋势明显;线上渠道占比约14.1%,传统电商平台增长放缓。

虽然洽洽食品在半年报中表示,“公司拥有全国性线下销售网络,拥有经验丰富的专业化营销队伍,有完善有效的营销管理体系和营销模式”“建立了区域分布合理的外销网络,公司已和国外多个具有丰富销售经验的经销商客户建立了合作关系”,但各方数据显示,竞争对手们正在蚕食线下市场。

据哈佛商业评论报道,新晋的坚果炒货品牌薛记炒货全国线下门店已达900家,薛记炒货创始人薛兴柱预计年底门店破千。

来伊份最新半年报显示,其全国门店总数达3663家,同比增加80家;良品铺子在23个省/自治区/直辖市已拥有3200多家门店。

三只松鼠原有业态中,投食店剩余1家,联盟店剩余316家,未来将持续推动向社区零食店转型;新业态中,自有品牌社区零食店于6月开出首批5家店铺,未来将作为新门店模型进行规模化扩张。

值得注意的是,洽洽食品明明拥有全国性的线下终端销售网络和多年来积累的线下客源基础,又大力推进量贩零食店等渠道的拓展,却在平衡两个渠道货物品类时显得顾此失彼。

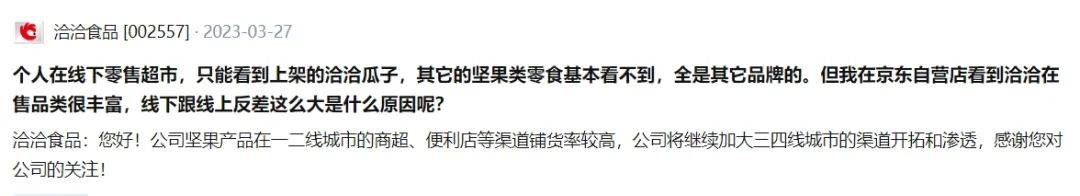

在投资者平台上,有人发问:“线上渠道可以看到公司有丰富的瓜子口味,在线下商超却一直那几个口味,是没有完全铺货吗?”

“个人在线下零售超市,只能看到上架的洽洽瓜子,其它的坚果类零食基本看不到,全是其它品牌的。但我在京东自营店看到洽洽在售品类很丰富,线下跟线上反差这么大是什么原因呢?”

对此,洽洽食品表示,公司的新品会在线上和线下部分区域试销,后期会根据新品销售情况制定推广的策略。坚果产品在一二线城市的商超、便利店等渠道铺货率较高,将继续加大三四线城市的渠道开拓和渗透。

5、结语

坚果产品向下渗透何时能为业绩做出贡献尚不得知,但洽洽已经明白,需要新品类与其他休闲零食企业抗衡。

根据洽洽食品在投资者平台的回复,公司在聚焦瓜子、坚果的同时,对其他休闲食品品类进行聚焦发展,如喀吱脆薯片、花生等,同时会研发储备和推广新产品。

只不过,公司的业绩恐怕在2024年才会迎来拐点,目前已有多家券商下调了对洽洽食品的业绩预测。

华西证券提到下调公司23-25年营业收入78.27、88.73、99.89亿元的预测至73.27、84.73、93.89亿元;财通证券预计23-25年公司归母净利为7.45、12.28、14.35亿元,同比-23.7%、64.9%、16.8%。

洽洽食品创始人陈先保在2020年曾提出2023年营收百亿的目标,想要真正实现,恐怕还要再等几年。

*注:文中题图来自摄图网,基于VRF协议。