从提现风波到遗书惨剧,国金所、度小满们该如何自处?

2022年06月17日

评论数(0)转眼间,河南村镇银行储户取现难问题已经拖了好几个月,但仍没有得到解决。而且问题变得愈发严重,甚至有河南村镇银行储户反应在近期健康码无故突然变红,这意味着维权之路更加寸步难行。

在这场提现风波中,有的储户因焦虑导致慢性病复发甚至诱发失明;有的储户因为无法取钱,最后放弃了医院里病危的母亲;有的储户觉得愧对整个家庭,选择留下了遗书....

一如托翁笔下的描述那样:“幸福的家庭都是相似的,不幸的家庭各有各的不幸。”

从提现风波到遗书惨剧

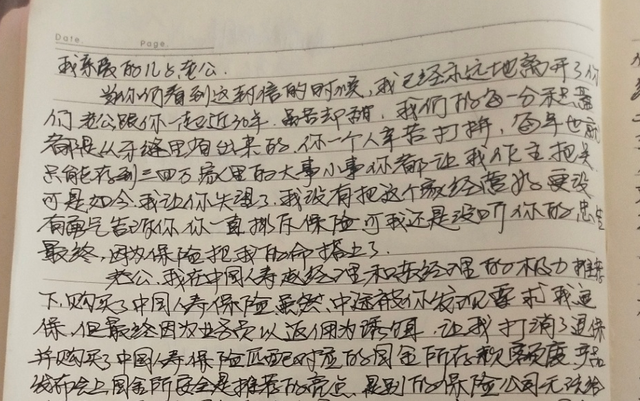

6月13日,一份河南村镇银行储户的手写遗书在网上流传。

这名储户在遗书中表达了对丈夫儿子的真情关爱,讲述了这名储户在国金所购买保险的经历,以及无法取款对其生活的影响。

据了解,这名储户先是在中国人寿赵经理和苏经理的极力推荐下,购买了中国人寿保险,后又购买了中国人寿保险匹配对应的国金所存款额度。

因为这名储户相信中国人寿央企担当,相信国金所是旗下的公司,相信对接的银行都有存款保险,于是把儿子的彩礼钱通过国金所,购买了河南禹州新民生村镇银行的存款。

但随着取到钱的希望越来越渺茫,这名储户没有勇气告诉丈夫孩子的事实,陷入了绝望,最后选择用这种方式来赎罪。

有报道称,撰写该遗书的储户是湖北黄石人,事情发生在6月8日左右。

河南禹州新民生村镇银行的体现风波此前也有报道,大家都已有所了解。至于遗书中提到的国金所是指滨海国金所。它是滨海(天津)金融资产交易中心股份有限公司运营的金融资产交易平台。该公司成立于2016年,法定代表人是王军辉。

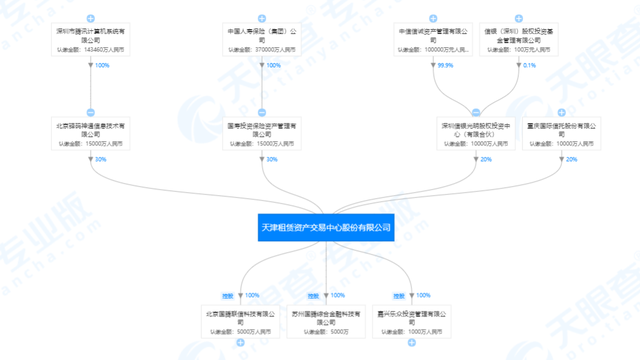

据天眼查专业版APP数据显示,该公司已在今年4月6日进行工商信息变更,更名为天津租赁资产交易中心股份有限公司。经营范围也由金融资产及金融产品的服务,变成租赁物及租赁资产等资产经营。

而且国金所的背景也确实如储户所言,背景十分强大。平台背后不仅有国寿的存在,就连腾讯也参与其中。

该公司由北京驿码神通信息技术有限公司、国寿投资保险资产管理有限公司、深圳信银光明股权投资中心(有限合伙)、重庆国际信托股份有限公司,分别持股30%、30%、20%、20%。而北京驿码神通和国寿投资保险,分别是腾讯和中国人寿的全资子公司,两者并列第一大股东。

不过对于此事,国金所目前并未做出回应,真实性不置可否。如果此事为真的话,对于国金所来说,确实难辞其咎。

那么,储户是否能通过国金所将积蓄存入河南禹州新民生村镇银行呢?据了解,国金所整合了全国各地中小银行,作为中间平台,帮客户进行对接,为客户提供存款和理财的服务,而且给出的条件非常好,存在可行性。

公开资料显示,国金所年利率高于一般市场,活期存款利率为3-4%,定期存款为4-7%,远远高于中国四大行的存款利息。同时,在国金所存钱50万以内还可保本保息,不会亏。

为何国金所能够提供如此诱人的利息条件?

实际上,村镇银行等中小银行面临的局限大多是网点稀少、人手有限且品牌知名度较低,带来了展业和扩张的难题。因此,其往往选择用高息诱惑来吸引储户。这也给了国金所“发挥空间”。而且国金所可以通过互联网优势触达储户,打破物联网点少的问题,也能为村镇银行带来更多的储户。

国金所和度小满们是否违法?

其实,国金所和我们此前文章提及过的村镇银行提现风波中的度小满非常相似。此前也有储户表示,曾在度小满APP上购买上述村镇银行的互联网存款,不过官方渠道上,度小满貌似对此事也未做正式的回应。

对于国金所和度小满来说,两者都是互联网金融平台,一头对接村镇银行、一头对接众多异地储户。作为第三方渠道,国金所和度小满也没有太多责任为储户的损失买单。

不过从法律层面来看,这一行为却存在一些争议。

2021年1月,银保监会、人民银行联合印发《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》(下称《通知》)。《通知》明确,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务。

这意味着,金融消费者不再能通过国金所、腾讯理财通、京东金融、度小满金融等平台购买一度火爆的互联网存款产品。如果储户是从互联网平台导流过去,属于互联网异地存款,有“打擦边球”之嫌。

而且用户对于金融问题往往比较敏感,如果此事与国金所或者度小满有关,平台也有可能产生挤兑风险,国金所和度小满能否平息储户的怒火仍是一个问题。

事实证明,天上并没有掉馅饼的事情,村镇银行尽管挂着银行的名头,高息之下的风险也不可小觑。

近年来,村镇银行一直在扩张发展,但部分村镇银行存在盈利差、金融相关风险问题较为突出的现象,前景不佳、盈利艰难是村镇银行普遍面临的现状。

中小银行的股东往往比较分散,有很多民间资本参与其中,内部极易产生管理纷争,以致于陷入发展僵局的情况时有发生。

在2018年1月18日,浙江龙游义商村镇银行在当日的衢州日报上刊登了一个“解散公告”表示:股东大会已决议解散公司,并于同日成立了公司清算组。但吊诡的是,第二天,该行又在同一家报纸刊登声明称,“解散公告”是一个工作失误。

据《21世纪经济报道》调查,“乌龙公告”的背后正是村镇银行多年难以盈利,股东矛盾日益深化的结果。

从2016年至2020年,位于河北省晋州市的恒升村镇银行有超过26亿元资金被非法贷出。骗贷的主角不是外人,而是该银行的实际控制人赵强。此后,恒升村镇银行一股东发现问题并报警,赵强等34人被追究刑事责任。石家庄市中级人民法院一审判决认定,赵强构成骗取贷款罪、贷款诈骗罪、非法吸收公众存款罪,判处无期徒刑。

尽管村镇银行获得了政策的大力扶持和引导,但不可忽视的是,村镇银行更加缺乏市场化根基,再加上,村镇银行往往设立在经济不太发达的地区,远超出了很多发起行的管理半径,想要探索出可持续的商业路径更加困难。

如今,村镇银行的数量还在继续增长,作为一类扎根县域,服务三农的银行业机构,它拥有特殊的使命和不可替代的时代价值。但可以持续发展、且能够不断下沉的金融服务仍然有很多“高山”需要翻越。