青岛啤酒一季度净利14.5亿:感谢”榜一大哥“淄博烧烤?

2023年04月27日

评论数(0)文:向善财经 作者:刘能

临近五一小长假,相信肯定有人已经迫不及待地想赶去山东,品尝一下在网上火了好几个月的淄博烧烤。毕竟无论是口碑还是服务,淄博烧烤至今都还未出现过翻车的情况,这实在是很难不令人想要去一“尝”究竟。

说起烧烤,作为灵魂伴侣的啤酒自然也必不可少。尤其是山东还作为国内影响力最大的啤酒企业——青岛啤酒的大本营,特色啤酒同样名扬国内外。

也或许正是在“榜一大哥”淄博烧烤的带动下,青岛啤酒在今年一季度累计实现产品销量236.3万千升,同比增长11.02%;实现营收107.1亿元,同比增长16.27%;归属净利润14.5亿元,同比增长28.86%,整体延续了2022年的增长态势。

不过理性来看,去年的青岛啤酒的增长几乎是靠降本增效“扣”出来的,所以这就不禁令人好奇,青岛啤酒今年一季度的增长究竟从何而来?这份财报的增长质量到底如何?青岛啤酒到底能不能借着淄博烧烤的热乎劲实现新的市场起飞?

透过财报,我们不妨来窥探一番。

营收利润稳增,啤酒高端化这事儿成了?

复苏与增长,是青岛啤酒这份一季度财报透出的两个关键词。

财报显示,一季度公司营收同比增长16%,第一季度营收首次突破百亿。对比来看,2023年一季度营收增速已经超过了2019年同期,数据显示,2022年一季度营收增长仅有3%,复苏的信号很明显。

相比营收,利润的增长似乎更明显。一季度公司营业利润19.6亿同比增长28%。利润的增长得益于营收拉动之外,费用的变化可能也起到了作用。一季度,公司影响费同比上涨了13.3%,管理费用下降了9.98%。一增一减,降本提效的意味明显。

且不说降本增效究竟起到了多大的作用,啤酒行业性的复苏是实打实的。青岛啤酒之外,燕京、珠江啤酒一季度都有两位数的增长。

酒类的增长,无非是两个维度的增长:量与价。

从量的角度来看,青岛啤酒一季度实现销量236.3万千升,同比增加11.02%,其中,主品牌青岛啤酒实现销量140.1万千升,同比增长7.4%。

价格方面,青岛啤酒一季度吨价来到4530.76元,同比上涨4.75%。吨价上涨,原因可能在于产品销量结构的变化。一季度,青岛啤酒中高端以上产品销量98.4万千升,同比增加11.55%。

直白地说,在一季度的复苏中,青岛啤酒实现了量价齐升。

不过,虽然都是量价齐升,啤酒的量价齐升的含金量显然不如白酒。

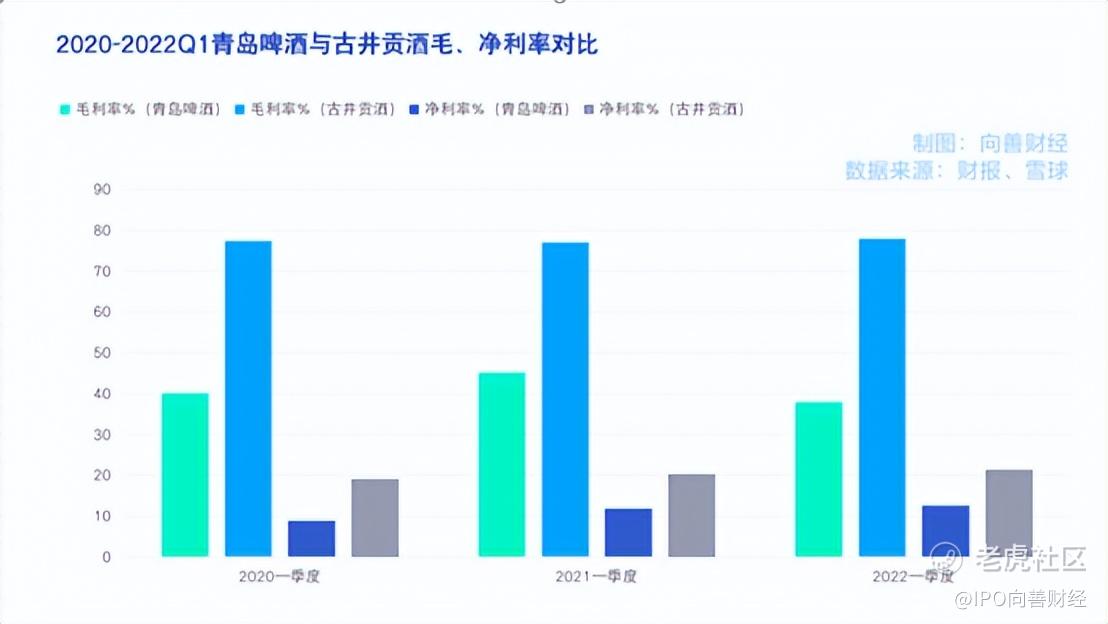

比如,对比同样在千亿市值体量的古井贡酒来,青岛啤酒的毛利率、净利率表现都稍占下风。

以2020-2022年一季报为例,青岛啤酒的毛、净利率分别为40.06%、45.13%、37.85%以及8.81%、11.81%、12.52%,而古井贡酒的毛、净利率分别77.32%、76.99%、77.90%以及19.23%、20.32%、21.46%。

反映到ROE上,后者的ROE也要高于青岛啤酒。这样的差异其实更多的是品类的差异,啤酒这个品类的消费场景与白酒有很大差异性。

高端白酒不只是酒类饮品,还承载着更多人际关系,高端白酒不是消费品,而是一种稀缺资源,因此,越稀缺溢价越高,毛利率和净利率的空间就越高。

啤酒虽然也有社交属性,但本质上仍然是消费品,对毛利率、净利率的影响有限。也就是说,啤酒企业即便是实现了量价齐升,对二级市的拉动可能并不明显。

近日青岛啤酒的股价波动可能也印证了这一点。从市场的走势来看,24日财报发布后,青岛啤酒股价虽有上涨,但整体仍有波动。

波动背后,投资人的疑虑其实不难猜测,同样的市值体量,为什么不选择ROE表现更好的白酒企业,而去选择啤酒企业?这个问题,可能是需要青岛啤酒们进一步回答的。

从啤酒行业自身来看,涨价其实是个必选题,而如何提升品类的单价上限,也是一个颇为值得研究的问题。

一方面,今年以来,大麦等重要原材料价格上涨,青岛啤酒吨价的上升与上游原 材料价格上涨有着更多关系,提价更像是转嫁成本的手段,可能缺乏长期逻辑支撑。

另一方面,对比其他消费类饮品来说,作为大众饮品过去很长一段时间,啤酒的单价虽然并不高,但大众消费者对于高价啤酒的接受程度可能也不会很高。

由于消费市场对不同饮品已经有了价格锚定,很多消费者愿意为10元、甚至20元一杯的果茶、咖啡等饮品买单,但却很少有人愿意买8元一听的啤酒买单。

因此,对于青岛啤酒们来说,价格虽然提上去了,但“高端化”未必真的做成了,接下来,如何打破品类价格天花板,进一步提升毛利率、净利率,可能仍然是一个考验。

烧烤+出海,青岛啤酒不该继续“守株待兔”

虽然财报数据的变化已经道出了,青岛啤酒本期的利润向好并不完全是靠费用压缩,还有来自高端产品由“量增转价增”的毛利率改善的功劳。也就是说,青岛啤酒一季度的增长质量颇为理想。

但即使如此,回到业务层面来看,向善财经却认为现在的青岛啤酒似乎还差点意思,并没有完全挖掘出品牌和市场的增长潜力。

主要体现在两点:一是品牌借势营销,扩大并占领消费者心智的营销敏感度较低。

以眼前爆火的淄博烧烤为例,烧烤配啤酒,一直以来都不仅仅是味蕾上的灵魂伴侣,更是营销层面的天作之合。比如回忆一下各大啤酒厂商们在每年夏天投放的广告,几乎都有一个显著的共同点便是为了突出啤酒的清爽之感,广告宣传画面都会辅以火锅烧烤之类的消费场景。

换句话说,随着现在淄博烧烤的爆火,青岛啤酒也完全可以反过来借势烧烤的热度流量,配合营销宣传自己啤酒的品牌知名度,从而辐射到更多的市场消费者。

其实回头来看,为什么曾经在国内大打价格战的啤酒市场突然共同放弃了价格内卷,转入了由量增转价增,注重利润积累的高端化阶段,很大程度上就是因为自2013年国内啤酒产量达到历史高点5061.50万千升,此后国内啤酒产量便整体呈现出震荡走低的趋势。同时,在人均啤酒消费量饱和的情况下,我国喝啤酒的主流消费群体(15岁至64岁)数量也在不断减少,人均消费量更是同步下降,整体进入了存量竞争市场。

据向善财经观察,品牌想要在存量市场保持继续增长的态势,一般有三种方面:一种就是青岛啤酒们现在都在做的“含泪涨价”;另一种则是像华润啤酒一样跨界加码白酒赛道,开辟第二增长曲线;而第三种增收手段便是在零和博弈下的掠夺渗透其他品牌啤酒的用户市场,营销在这其中起着至关重要的作用。

然而遗憾的是,从目前来看,虽然淄博烧烤的声量很大,但青岛啤酒在借势烧烤营销的品牌宣传声量却并不显著。甚至在某投资者互动平台上,有股民向青岛啤酒营销总裁蔡志伟提问:“淄博烧烤的火热对青岛啤酒有什么影响”时,蔡志伟的回答也只是简单指出“淄博市是青岛啤酒的基地市场,有着非常好的消费基础。青岛啤酒一直非常重视烧烤及夜市排挡业态,与淄博烧烤店有着良好的合作关系,产品组合铺货率很高……”,似乎也没有在这方面明确地释放出加码投入宣传的营销信号。

虽然不可否认的是,过去几年的淄博都曾在盛夏时节举办过青岛啤酒节,那么在今年烧烤出圈且又是后疫情时代的大背景下,青岛啤酒或许能收获一波来自“淄博啤酒节”的打赏支持。但从长远来看,青岛啤酒这种缺乏主动的守株待兔营销方式,似乎也侧面点明了青啤营销敏感度不足的问题。

不过,“亡羊补牢时,为时不晚”。尽管在一季度,青岛啤酒可能在降本增利的阶段错过了借势营销的可能,但正在到来二季度啤酒销售旺季,青岛啤酒却未尝不能抓住淄博烧烤这一稍纵即逝的营销机遇,从而收获更大的市场品牌增长。毕竟从现在的热度势头来看,烧烤似乎将长期成为淄博独有的城市标签和网络记忆。

二是开拓押注新市场的战略转变不够灵活,特别是出海方面。

一方面从市场大环境来看,据预测,2023年快消品的全球市场规模将以5.1%的复合增长率达到19万亿美元。在整个品类持续增长的同时,品牌影响力也发挥着越来越重要的作用。同时,Shopee的数据也显示,70%以上的快消品类消费者会更偏好品牌类商品。特别是啤酒领域,据智研咨询,2017-2021年期间,我国啤酒出口数量总体上呈现出稳定增长的态势, 2022年前11个月我国啤酒出口量共计43454万吨,较2021年同期增长了12.51%。

很明显,中国啤酒出海,开拓新市场的增长并非不可能。

另一方面具体到青岛啤酒来说,作为从出生就带着国际化基因的青岛啤酒,其实很早就已经开辟出了海外的市场,并且从近两年的海外地区销售规模和毛利率来看,海外市场的确是个不错的掘金地。

天眼查APP财报数据显示,在全球疫情对消费市场形成严重影响的背景下,2021年和2022年青岛啤酒的港澳及其他海外地区的毛利率分别达到了37.43%和34.6%,普遍超过了青啤在国内五大核心地区的毛利率。其中,青啤的港澳及其他海外地区在这两年的营收规模也分别达到了6.44亿元和7.21亿元,几乎快要赶上深耕多年的东南地区的营收规模。

如此看来,青岛啤酒出海战略无疑是正确的。而虽然在2022年受疫情影响,青啤的海外销量增长有所下降,但随着现在后疫情时代的到来,青岛啤酒出海扩张的脚步理应要再次大步迈起来。然而从今年一季度的继续降本增利来看,青岛啤酒却似乎还没有意识到这一点。毕竟如果青啤选择延续海外大力扩张的战略,势必会引起费用端的显著上涨,但现在费用端的走势却颇为平缓……

那么青岛啤酒究竟什么时候才能在后疫情时代苏醒过来,及时调整战略,继续加码开辟海外市场?我们不得而知。

不过总的来看,本期青岛啤酒的市场业绩表现确实颇为亮眼,并且也有着新的增长机遇出现,只是青岛啤酒到底能不能抓住并放大淄博烧烤的东风,这恐怕和出海一样,都将交由时间来见证了……

声明:股市有风险,入市需谨慎。文中信息及作者观点不构成投资建议,投资与否须自行甄别。另:所涉企业信息,均来自原企业的公开披露信息。