经销商没信心,华为卖车被“泼了冷水”?

2021年09月23日

评论数(0)

华为卖车陷入“死循环”:销量不佳、产品竞争力不强,经销商不愿转型;卖车销售网络就难以成型,销售数据、销售分成就不好看;销售商就更不愿转型,也就难以填补华为手机业务下滑缺失。

作者 | 杨铭

编辑 | 刘珊珊

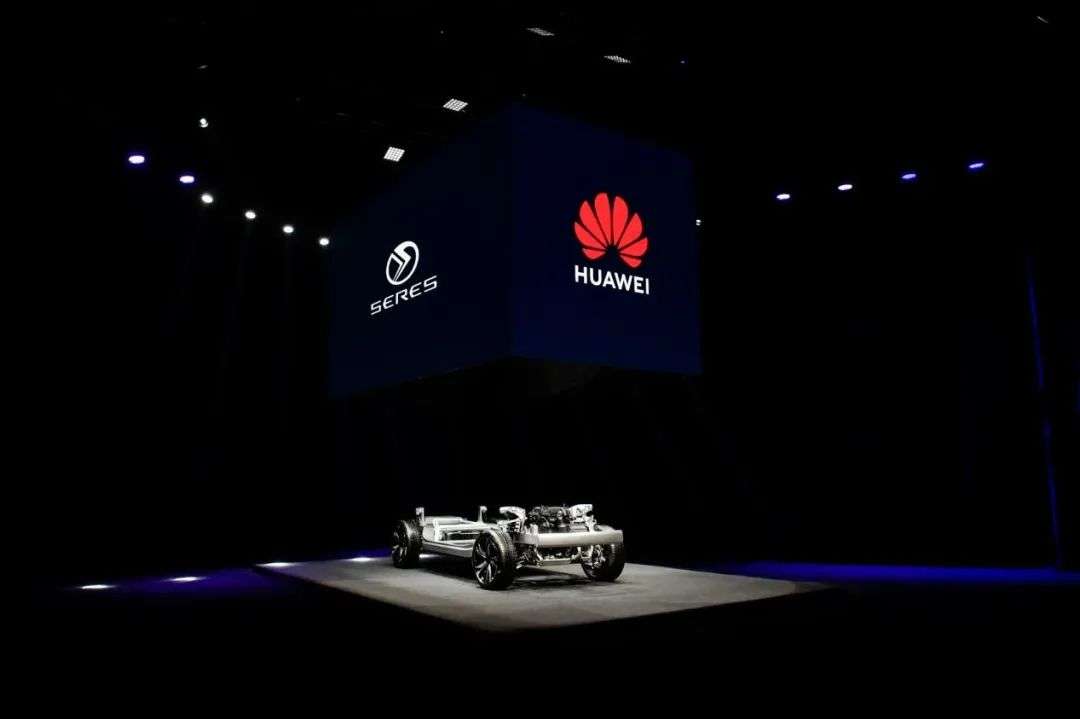

9月19日,苦苦等待数月的长沙用户,终于等来赛力斯华为智选SF5正式交付。

此前几天,是美国对华为“9·15”禁令正式生效一周年。过去一年,高通、台积电、三星等在内的第三方芯片供应商,被要求禁止向华为供货。

芯片断供一年,华为手机业务遭受重创。2021年第二季度累计出货980万部,同比下降74.6%,环比下降33.3%,出货量遭遇断崖式下滑的同时,华为2021年上半年消费业务同比下降47%,减少1201亿元。

为填补手机业务下滑巨大缺失,过去一年华为从鸿蒙落地布局全屋智能领域,加码华为云到进军汽车业务,试图从多个方面进行突围,寻找新的增长引擎。

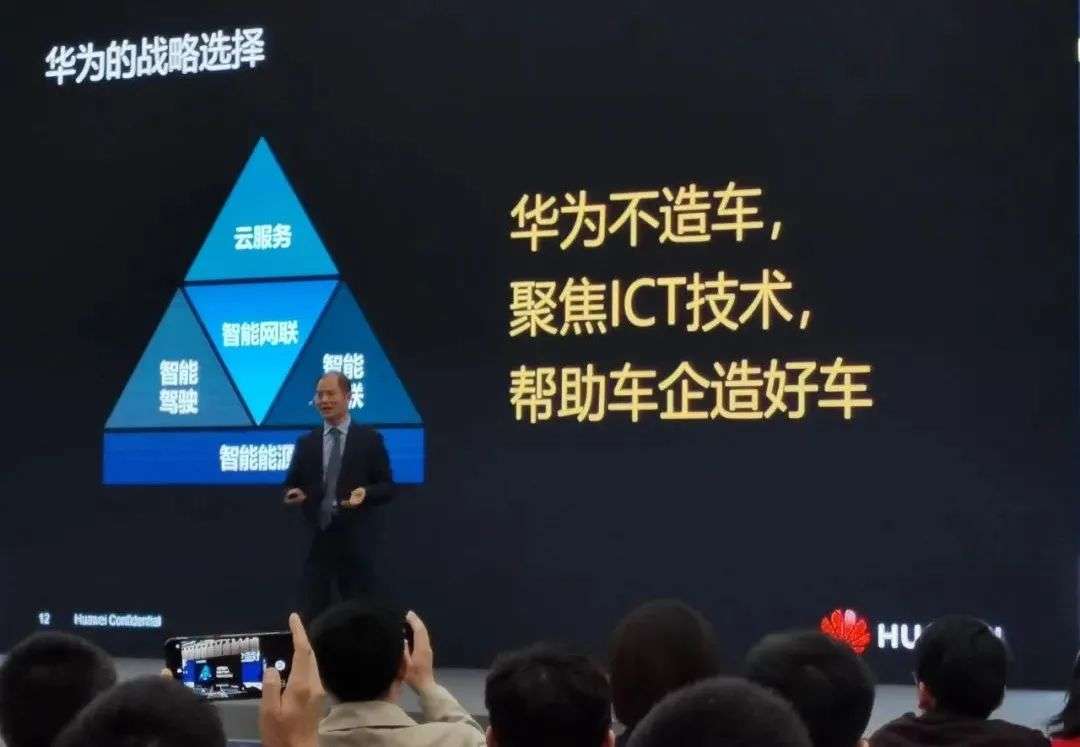

其中,最让外界关注的是汽车业务。虽然任正非曾在公司内部发文,明确表示“华为不造整车”,而是“聚焦ICT技术,帮助车企造好车”,但面对汽车市场巨大诱惑,华为在2021年进行改变,左手为合作车企提供HI智能汽车解决方案,右手在线下实体店售卖合作车企生产的汽车。

在业界人士看来,两条商业化路径并驾齐驱,特别是华为卖车这一战略举动,其实仍是想赚块钱——今年5月,余承东上任华为新增智能汽车解决方案BU CEO时,就在公司内部放下明年销售30万台的狠话。

理想很丰满,现实很骨感。即便华为理论上有数千家线下零售店可以卖车,合作汽车也在一些城市正式交付,但面对不佳销量,以及诸多不愿转型卖车的经销商,“不愿造车”的华为,卖车业务未来走势可谓扑朔迷离。

01

华为被销量“泼了冷水”

2021年,华为不断提高对汽车业务的重视程度。

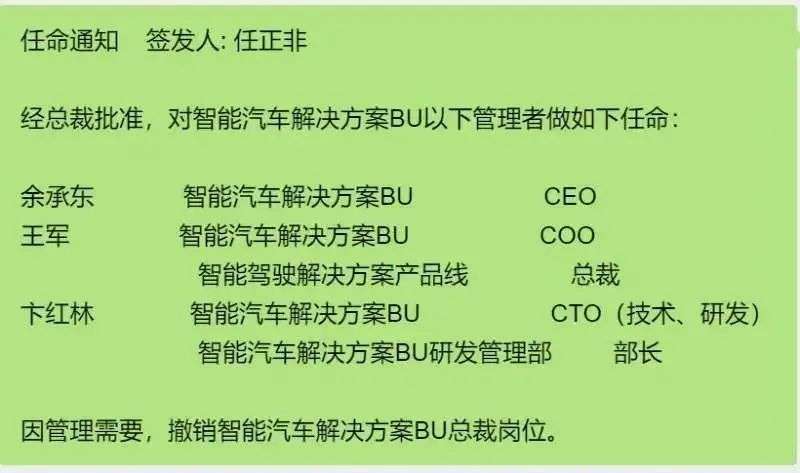

今年5月,余承东担任新增的智能汽车解决方案BU CEO;7月,原华为消费者BG首席技术官卞红林担任CTO;9月2日,任正非亲自签署关于华为智能汽车解决方案BU的人事任命,IAS BU内部迎来研发、销售、产品规划等多项职能的整合。

组织架构深化调整的同时,余承东为汽车业务找到了另一条商业模式——通过华为智选的线下渠道为车企卖车,并从中分成。

华为智选曾被定义为“智能家居品牌”,主要以链接各个IOT产品为主,包括手机、电动牙刷、灯泡、扫地机、智能手表等等,都上架了华为智选。

卖车业务上,华为智选从今年4月底正式开卖赛力斯SF5,这是小康股份旗下的新能源品牌,搭载华为鸿蒙智能座舱、HUAWEI?DriveONE三合一电驱动系统等核心零部件。今年4月20日,在上海南京西路华为全球最大旗舰店中,余承东用了数十分钟,表示这款车会进入华为线下门店和旗舰店。

华为加持下,一夜间赛力斯从名不见经传到广为人知,上市一周便收获超过6000辆订单。小康股份股价1个月内暴涨近130%,市值激增485亿元。

高涨的市场情绪,点燃了华为在卖车业务上的野心。有媒体透露,华为计划7月底前在200家体验店卖车,年底拓展到1000家以上,余承东甚至在公司内部定下了明年销售30万台的目标。

根据乘联会数据,特斯拉2020年在中国销量为13.74万辆,是国内新能源汽车销冠,“蔚小理”三家全年总计销量约10万台。这意味着,余承东定下的30万台目标,是特斯拉去年销量的2倍多。

短暂热情后,市场很快给华为泼了冷水。据中汽终端零售数据显示,4月到7月,赛力斯SF5的销量分别为129辆、204辆、1097辆和507辆。乘联会数据也显示,8月销量只有715辆。以此计算,5个月之内交付总计为2652辆,今年能否累计交付1万辆成为市场疑问。

另一数据也从侧面说明赛力斯SF5未达华为预期。截至目前,华为官方商城仅仅只有63条用户评论,其中不少还是询问“1000元意向金去向”,以及“延期交车”等质疑——赛力斯SF5在排产之前,只需要交1000元定金就可以进行预订,且定金可以退还。

订单和销量差距为何如此巨大?

赛力斯相关人士表示,主要原因是赛力斯进行定制化生产,工厂处于产能磨合期,交付日期需要45-60天。不过,所谓定制化更多是一种借口——如今距4月底上市一周时宣称的6000订单已过去多月,但几个月来累计交付才2600多辆,实际成交量、真正转化率难免让外界怀疑。

另外,在疫情影响下,供应链风险让诸多车企的交付、产能遭受考验,可能是产量不足的一个原因。但是从整体上来看,新能源汽车市场在2021年取得了不错增长,理想、小鹏、蔚来已连续数月销量创新高,开始为月销一万进行冲刺。

“不管具体原因是什么,甚至订单量都是真实数据,但现实是赛力斯SF5的交付、产能堪忧,远未达到华为预期。”有汽车行业分析人士就表示。

02

不愿转型的华为经销商

华为在卖车业务上被“泼冷水”,还与诸多经销商不愿转型卖车有关。

卖车业务上,华为把销售希望放在线下经销商这个流量入口上。根据华为计划,2021年底前要对全国现有授权的2000家门店进行简单改造,在门店里销售汽车,覆盖几乎每个一二线城市。

华为还要在直营店、综合销售中心(MSC模式)卖车,MSC门店由经销商提供场地和资金,华为负责人员和管理,场地一般可达数百平米以上,为销售汽车预留了足够空间。

有业内人士就此表示,华为是在用以前卖手机的方式,大肆线下扩张门店来卖汽车。另有华为经销商对媒体表示,华为早在2020年底就开始跟经销商沟通如何卖汽车,门店200平米以上的经销商都可以卖。

华为为何像卖手机一样卖汽车,有两方面的原因。一是手机业务受挫后,诸多代理商改换门庭,留下的也信心受挫。虽然门店有平板、PC、智慧屏、AI音箱、耳机、VR等智能设备可以销售,但显然难以像手机业务那样成为主要营收来源,华为希望潜力巨大的汽车业务,让代理商重拾信心。

二是对新造车企业来说,线下门店对提升销量的作用非常明显——华为希望那些缺乏线下销售网络的合作伙伴,通过自己渠道快速提高销量。华为也得以占据更大的话语权、主导权。

比如,“蔚小理”三家之所以销量持续增长,就得益于快速扩张的线下门店。公开资料显示,蔚来截至今年3月底线下门店有260家,小鹏截至今年6月底共建设200间门店和64个服务中心,理想也拥有97家零售中心,三家都预计到今年年底将会覆盖全国所有主要城市。

华为线下实体零售店的庞大数字,是余承东此前追赶“蔚小理”、特斯拉的最大底气。公开资料显示,截至2020年底,华为在全球建立了12家旗舰店、5000多家体验店,覆盖了大部分城市的人流密集区。

现实同样可能让余承东失望。根据此前报道,华为将在7月底前建设200家体验店卖车。但从实际情况来看,截至9月底,华为很大可能无法达成这个目标。

在赛力斯官方网站,可以查询到赛力斯SF5“预约试驾”的华为授权体验店以及其他形式的用户中心。从“极点商业”统计数据来看,截至9月22日,赛力斯SF5全国可以“预约试驾”的华为授权体验店、用户中心合计只有138家,虽然大多来自华为渠道,但距200家体验店卖车还有不小差距。上海(14家)、深圳(12家)、广州(11家)位居前列。

值得注意的是,宁夏、西藏、贵州、广西、安徽、内蒙古等省市,虽然有大量华为线下零售渠道,但截至目前,上述省市没有一家华为门店可以预约试驾赛力斯SF5。这意味着,即便这些地方有潜在消费者,也很难买到车。

上海目前有14家可以试驾赛力斯SF5,整个安徽省却一家没有

与此同时,虽然新能源是未来趋势,越来越多的华为代理商却公开表示,不愿意转型卖车。

这里面有诸多原因。“商场不允许汽车进入门店,店内空间太小,无法将汽车放入门店,必须花大价钱进行改造。”在重庆,一位华为经销商就表示,虽然手机业务严重下滑,带动其他业务销售低迷,但无论是门店改造,还是销售培训,华为线下大部分门店至今都没有为销售汽车做好准备。

最重要原因,是经销商利益得不到保障——根据规定,用户必须在华为体验店交押金,并到用户中心完成提车付款,经销商才能拿到分成。从销售分成来看,经销商能拿到的分成为7%-8%,意味着经销商卖一辆24.68万的四驱版SF5,经销商能分到1.9万元。

1.9万元看上去不少,但考虑到汽车销售不会有手机的出货量,那么无疑是僧多粥少。“当越来越多的华为体验店开始卖车,盈利空间就会更小。”在诸多华为经销商看来,汽车销售市场竞争激烈且残酷,销售人员流失严重,难度远比想象的要复杂和专业。“可以说与手机销售渠方式截然不同,顺从华为意愿转换销售方向,并不是一件容易的事情。”

事实上,当用户对华为带货的热情退去,最终可以依靠的仍是产品竞争力、实际成交量和用户口碑。但从赛力斯SF5来看,无论是从品牌知名度,还是车企技术、资金实力,以及产品性能、市场口碑,目前都难以与其他新造车势力抗衡。

03

华为能否靠卖车成为行业上游?

“被美国方面多次制裁后,华为手机业务受到影响,思来想去,华为决定卖车,可以弥补手机业务销量受到影响造成利润上的下滑问题。”今年4月20日,余承东宣布赛力斯SF5进入华为线下销售渠道时如此坦承。

“虽然汽车销量没有手机销量大,但其单品价值非常高。”余承东表示。这意味着,当前唯一能弥补手机业务缺失的,就是将汽车销售业务正式推向台前,承担起华为当前以及未来商业变现任务。

因此,虽然华为多次公开表示“不造车”,但卖车业务事实上已经成为华为寻找新增长引擎的重要曲线。同样是在今年4月,华为轮值董事长徐直军在华为分析师大会上表示:“中国每年3000万台车,未来会更多,即便只做中国市场,每年从每台车上平均获得1万元的收入也足够了。”

那么每卖一台车,华为可以从中赚多少钱?

按媒体此前曝光的分成比例来看,华为与车企的分成为销售额的10%左右,仍以售价24.68万的赛力斯四驱版SF5为例,每销售一台,华为可以分到2.4万元。以此计算,倘若华为一年可以销售30万台,那么一年华为获得的分成大概为72亿元。

这仅仅是卖车的分成收入。另外,华为提供给车企的智能汽车解决方案 BU,如华为 Drive One 三合一电驱动系统、华为 HiCar、华为 Sound等产品,也需要另外算钱,而且不出意料不会少于销售分成——按照《AI财经社》的说法,余承东团队与赛力斯谈合作时,曾期望通过华为渠道销售500万辆赛力斯汽车。那么华为真有望通过卖车,填补上手机业务断崖式下滑的缺失。

值得注意的是,虽然赛力斯SF5销量、交付都困难重重,但只是华为深度合作的车企之一。包括北汽蓝谷、长安汽车、广汽集团、哪吒汽车等,都与华为有不同程度的合作。

比如与北汽新能源的合作,根据计划,今年10月,华为智能汽车解决方案 BU与北汽蓝谷深度合作量产的高端新品牌——极狐阿尔法S华为HI 版将迎来交付。

从定价上来看,该款车型预售价格分别为38.89万元和42.99万元,将在高端新能源车市场与特斯拉、蔚来展开正面竞争。根据北汽极狐方面的消息,阿尔法S华为HI版订单已超千台,内部KPI是今年要争取交付1000台。

根据极狐规划,2022年极狐还将在阿尔法T的基础上,推出一款与华为合作的HI版车型,定位B+和C级别。2023年极狐会推出两款全新的车型,定位A+级细分市场。2023年底前,形成一个覆盖从 A+ 到B的4大产品谱系,都会有与华为合作的HI版车型。

另外,华为与长安汽车子品牌阿维塔科技合作的E11也在8月展示了部分外观,预计2021年底正式发布以及2022年交付。华为与广汽集团旗下埃安合作的AH8车型,定位中大型智能纯电SUV,项目总投资为7.88 亿元,预计2023年底量产。

按照业界人士预计,这些合作车型,届时都很可能以华为智选方式销售——这意味着,未来华为同一家线下零售店里,可能会有多个品牌、差异化并不大的华为智选汽车在一块售卖。或许,这会提振一些线下零售店的转型信心。

但对那些傍上华为的汽车企业而言,竞争就更为惨烈。尽管技术、销售网络之外,它们非常需要联姻华为带来的关注度。“对很多消费者来说,赛力斯、极狐、阿维塔都相当陌生,但却几乎没人不知道华为。”一位华为经销商就说,“华为技术”因此成为销售培训中的重点话术。

这些车企需要警惕的是,傍上华为并不意味着坦途。比如小康股份,2018年毛利率还超过20%,但2021年上半年与华为合作后,其毛利率暴跌至3%,今年上半年净利润亏损11.26亿元,是2016年上市以来最大亏损。

今年4月上市,联姻华为大热的极狐阿尔法S,被称为第一辆“华为汽车”,其搭载了华为智能网联汽车全套核心部件在内的30多个智能化部件,但销量非常一般,5-8月销量分别仅有123辆、179辆、491辆、178辆,在国内轿车的综合排名已处于150名开外。

这让作为曾经的“新能源汽车第一股”,深陷亏损的北汽蓝谷至今没有看到反弹希望。今年1-7月,北汽蓝谷累计生产汽车2507辆,同比下滑73.81%,累计销售汽车10450辆,同比下滑37.46%,产销严重失衡。

对这种“强强联手”,业内早有不同看法。小鹏汽车董事长何小鹏认为,将自动驾驶全栈能力交给华为,“这种模式我以前在UC做过,后来死得很惨。”上汽集团董事长陈虹同样明确表态,“很难接受单一一家供应商为上汽提供整体的解决方案。如此一来,它就成了灵魂,而上汽就成了躯体。”

2019年,华为成立智能汽车解决方案BU。2021年,华为从面向B端的“聚焦ICT”转变为面向C 端的消费者业务,挑起商业变现重任。

“从技术方案到销售网络,华为虽然不直接造车,但目标却是成为产业链的上游。”一位汽车行业分析人士表示,比如与赛力斯的深度合作,就是华为向产业上游进军中,培育的典型。

对当前华为而言,一个严峻现实问题是,由于销量不佳、产品竞争力不强,诸多经销商不愿意转型;那么华为卖车销售网络就难以快速成型,卖车业务销售数据、销售分成也就不好看;经销商也就更不愿意转型,也就难以填补华为手机业务下滑的缺失。

看上去,这是一个难以解决的“死循环”。那么,华为能否卖好车,顺利成为汽车产业上游?

从大环境来看,根据乘联会发布的数据,新能源车厂商批发渗透率达到了 20.1%,历史上首次突破20%。从竞争对手来看,特斯拉、比亚迪、“蔚小理”等新能源造车势力已掌握一定话语权,百度、小米、格力等一众跨界造车对手来势汹汹,阿里、腾讯同样在车联网上布局已久,留给华为的时间,或许不算多了。