创维、理想打样,成本管控成淘汰赛中车企的必备“软实力”?

2023年02月08日

评论数(0)

文/周雄飞

对于已经过去的2022年,新能源汽车行业的玩家们应该感触颇深。

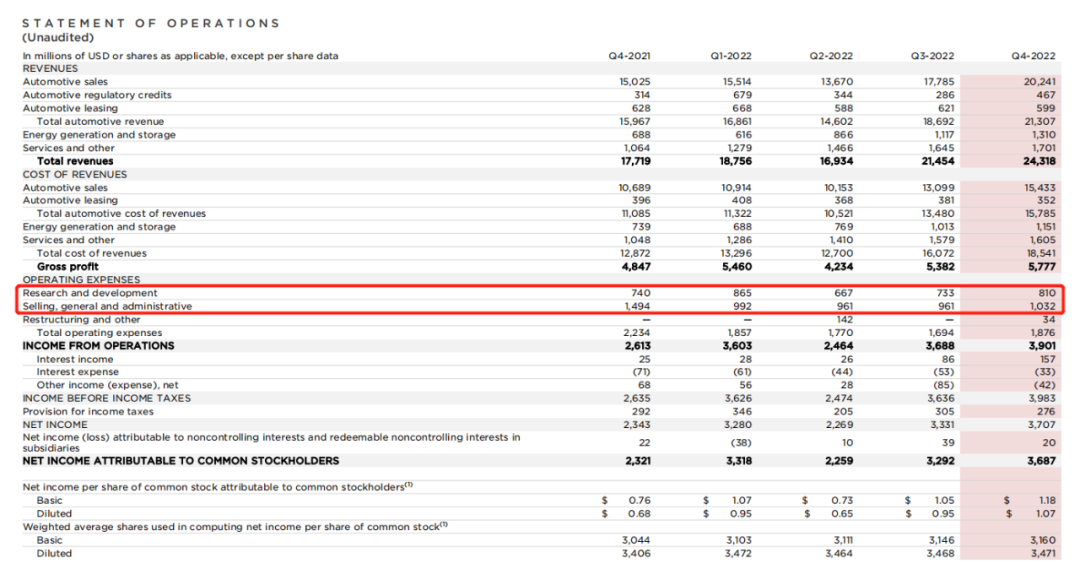

前段时间,特斯拉发布了去年第四季度及全年业绩,由于这份数据展现了营收和净利润双双同比增长的画面,其CEO埃隆·马斯克称过去一年为特斯拉“最好的一年”。

作为国内新能源车企代表的蔚来、小鹏汽车和理想汽车,虽然还未公布各自去年的业绩数据,但这三家车企的CEO均通过发布“全员信”的形式,表达了他们对去年一年的总结,与马斯克不同,这三位造车掌门人或多或少表达了2022年的不易与挑战。

会有这样的反差,也很正常。因为相比于特斯拉目前已实现盈利,国内诸多造车新势力至今仍处于亏损的困境中。

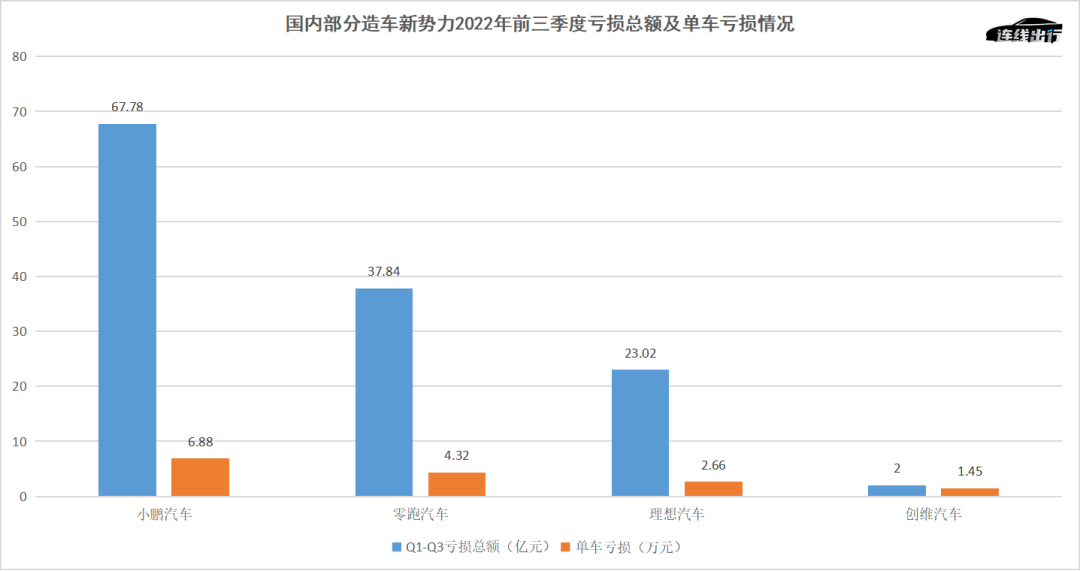

比如小鹏去年前三季度亏损累计为67.78亿元,基于其前三季度总销量,截至去年第三季度末它每卖一辆车亏损6.88万元;就连去年多月在销量上反超“蔚小理”的零跑汽车,截至去年第三季度末,每卖一辆车亏损也达到了4.32万元。

这些车企会陷入这样的亏损困境中,不仅是因为在研发、营销和生产制造上会产生的大量成本,同时也因为疫情、供应链影响销量难以摊薄以上这些成本,无法实现成本的有效管理。

不过,也有一些新能源车企即便在研发和营销上投入了很多,但实现了较低的亏损。

理想汽车,自2020年上市后,在业绩方面虽有亏损,但较小鹏等其他造车新势力会保持较低的水平。就拿去年前三季度来看,理想亏损为23.02亿元,结合销量每卖一辆车仅亏2.66万元。

作为“跨界造车”玩家中率先实现量产交付的创维汽车,旗下已有创维EV6和HT-i两款在售车型,销售渠道覆盖国内以及海外多个城市。就在这些紧跟头部车企的诸多布局下,创维汽车去年前三季度的亏损甚至比理想汽车还少,仅为2亿元左右,换算一下创维汽车截至去年第三季度每卖出一辆车,仅亏1.45万元。

国内部分造车新势力2022年前三季度亏损总额及单车亏损情况,

数据来源于公开数据,连线出行制图

创维汽车和理想汽车之所以能在亏损上保持较低的水平,也是得益于它们在成本管控的优势。而这样的优势,或许在新一轮的新能源汽车淘汰赛中至关重要。

1、2022年困境:卖一辆,亏一辆

“公司到了没有退路,破釜沉舟的时刻。”

今年年初,小鹏汽车CEO何小鹏在公司内部信中如此写道,以便来表达他对2022年的真切感受。和他相似的是,蔚来CEO李斌、理想汽车CEO李想以及威马汽车董事长沈晖也都在公司的内部信中,对各自公司在去年一年中的表现进行了自省和反思。

这些车企掌门人会有这样的感触,并不令人意外,因为他们对各自车企在去年的发展并不满意。

今年初,国内各家造车新势力均公布了去年的销量成绩单,总的来看蔚来、小鹏和理想三家车企都实现了销量破10万辆大关,分别为122486辆、120757辆和133246辆,相比于2021年接近10万辆大关的表现均有了较大的增长。

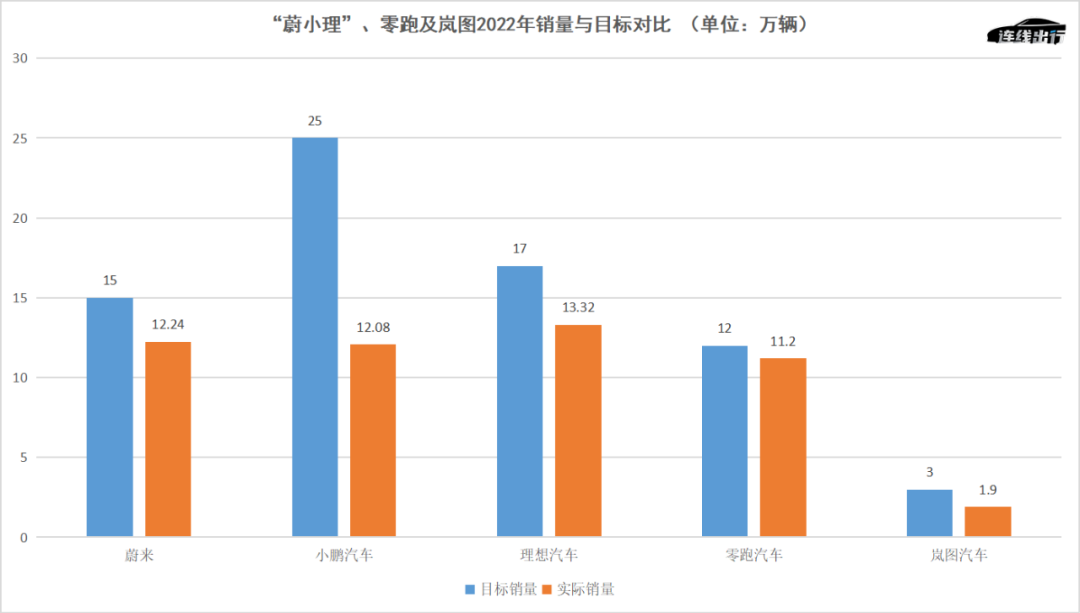

但在这样亮眼的情景下,却隐藏着一些隐忧。据连线出行了解,“蔚小理”三家车企在去年初均立下了各自的销量目标,比如蔚来定下了15万辆的年销量,理想的目标为17万辆,在2021年取得销冠的小鹏,则把目标定为25万辆。

实际销量与销量目标对比后,可以发现“蔚小理”均没有完成年度KPI。小鹏去年实际完成了12万辆,销量目标完成率不到50%;蔚来和理想相对来说表现好一些,去年销量目标完成率分别达到了82%和78%。

除了“蔚小理”之外,很多车企也没有实现自身的销量目标。以二梯队的零跑和岚图,在去年定下的销量目标为12万辆和3万辆,但最后结果证明,零跑相较于销量目标差了8000多辆,岚图则差了1.1万辆。

“蔚小理”、零跑及岚图2022年销量与目标对比,数据来源于公开数据,连线出行制图

销量上有所失利,进而影响了业绩的表现。

以小鹏汽车为例,其去年前三季度实现营收分别为74.55亿元、74.36亿元和68.23亿元,环比分别下滑了12.87%、0.25%和8.24%;净亏损方面,小鹏分别录得为17.01亿元、27.01亿元和23.76亿元,前三季度亏损总额为67.78亿元。

这样看,小鹏去年在营收和净亏润两方面,已陷于“既不增收、又不增利”的困境之中。而像这样的困境,不只有小鹏遭遇到了。

据零跑汽车在去年11月发布的业绩数据显示,其去年第三季度实现营收为42.88亿元,同比增长398.5%。但在净利润方面,则呈现出了另一番景象,其去年第三季度依旧处于亏损中,录得亏损为13.4亿元,不仅比去年同期的亏损进一步扩大,且前三季度零跑累计亏损达37.84亿元。

基于亏损的大背景下,小鹏、威马等新能源车企还得面对一个事实——卖一辆,就会亏一辆。

还是以小鹏汽车为例,鉴于它去年前三季度的亏损总额和总销量,简单计算可得它截至去年前三季度每卖出一辆车,就会亏损6.88万元;按照同理计算,零跑截至去年第三季度每卖一辆,也会亏4.32万元。

虽然岚图汽车至今还未公布去年全年相关数据,但根据它去年10月公布的增资公告来看,其去年上半年净亏损7.38亿元,结合其去年上半年5676辆的销量,岚图截至去年上半年每卖一辆车,甚至亏损13万元。

对于这样的亏损,很多新能源车企们会把原因归结为在研发和营销方面的投入过大,增加了较多的经营成本。比如以智能化为标签的小鹏,在去年前三季度在研发方面的花费分别为12.21亿元、12.65亿元和14.99亿元,总花费接近40亿元。

同为新能源车企的零跑汽车,也在去年第三季度财报中把亏损扩大的原因,指向了“销量扩大所带来的经营开支上升”。从数据来看,零跑2022年第三季度研发投入为4.04亿元,同比和环比分别增长了138.9%和42.3%;营销投入呈现出同样的现象。

图源创维汽车官方微博

除了日常经营开支增加之外,小鹏等一些车企也把亏损扩大的原因归结为受去年的疫情、以及供应链短缺等因素的影响。实际上,去年上半年上海疫情防控的突发,确实让特斯拉、蔚来和上汽大众等车企受到了较大的影响,做出了短暂停工的决定。

由此来看,由于受供应链短缺等行业影响,再加上在研发、营销等方面的过大投入,让去年国内新能源汽车行业基本都处于“卖一辆亏一辆”的大背景下。但这其中,也不乏有些车企保持着更好的成本管控。

2、研发、渠道布局多,并不等于亏损多

特斯拉,已成为越来越多车企对标的对象。

会如此受到关注,不仅是因为特斯拉被业内视为新能源汽车行业的“领头羊”,同时也因为其在销量和业绩上的较好表现,这其中以2020年率先实现盈利,成为了特斯拉发展历程中的一个重要里程碑。

到了去年,特斯拉继续保持着盈利。按照其在上月底发布的财报数据显示,特斯拉2022年实现营收为814.62亿美元(折合约为5673.5亿元),同比增长51.35%;净利润方面,也实现了125.56亿美元(折合约为874.48亿元)。

需要注意的是,在实现这样盈利的同时,特斯拉也在进一步加大自身在研发和营销方面的投入。

据公开数据显示,特斯拉去年全年在研发上总共投入了30.75亿美元(折合约为208.68亿元),同比增长18.5%;营销、一般及管理费用上,特斯拉在去年也投入了39.46亿美元(折合约为267.78亿元)。

特斯拉2022年研发与营销费用明细,截图自财报

这样看,特斯拉为了维持自身在技术和渠道领域的优势,只好在研发和营销方面持续花钱,并且用明显高于国内诸多造车新势力的资金来投入,但结果证明并未让自身再次陷入亏损之中。

与特斯拉相似的是,理想汽车自2014年成立以来,也被视为国内新能源汽车市场中一个独特的存在。

理想汽车的独特,在于它从成立到现在,都能在业绩上保持较低的亏损和较高的毛利率。就以理想2020年登陆资本市场后来看,2020-2021两年间,其分别录得净亏损为1.52亿元和3.21亿元,相比之下,零跑汽车和小鹏汽车在2021年亏损达到了28.46亿元和48.63亿元。

在前两年理想能实现这样低的净亏损,原因有几方面,一是它一直依靠理想ONE一款车“打天下”,可以降低一定的运营成本和研发成本。另一方面,还在于它在研发、营销投入方面的较少投入,也正因如此,李想一直在业内被称为“最抠门的造车人”。

时间来到去年,看到新能源汽车战场竞争加剧后,理想为了维持自身在行业中的优势,也开始“不再抠门和省钱”,在研发和营销领域大笔花钱。

以研发领域为例,理想汽车去年前三季度投入总计为47.1亿元,同比2021年同期增长了129.19%。在营销管理费用上,呈现着同样的现象。理想汽车去年前三季度在这一费用上的投入总计达到了41.12亿元,同比也增长了70.24%。

如果把理想与小鹏放在一起对比,可以看到前者去年在研发上的投入,已经比注重研发的后者同期投入的更多。但就在这样的高投入下,理想汽车在去年依然保持着较低的亏损。

图源理想汽车官微

按照理想公布的数据显示,其在去年前三季度的净亏损分别达到了0.11亿元、6.41亿元和16.45亿元,总计为23.02亿元。与小鹏、零跑等车企对比后,依然处于较低的亏损规模。

研发、营销方面投入大,但却可以保持较好的业绩表现,除了特斯拉、理想之外,创维汽车也是一个较为明显的例子。

创维汽车,作为国内“跨界造车”中的一大玩家,同样在研发、营销等方面的投入紧跟头部新能源车企。以研发方面为例,创维汽车目前不仅已向市场布局创维EV6和创维HT-i两款量产车型,其还在向动力电池领域布局。

今年9月底,创维汽车旗下负责动力电池研发的维能动力正式揭牌,在业内看来,维能动力的全面投产会进一步增加创维汽车在行业中的实力。另据创维汽车介绍,截至目前在研发方面投入已接近35亿元。

营销方面,创维汽车同样重视。按照创维汽车官方表示,在成立之后就一直加强在渠道方面的建设,据最新的数据,创维汽车在国内已拥有370家门店,这一门店数量达到了行业的平均线水平。

目前新能源汽车产品出海,已成为“蔚小理”、吉利和奇瑞等众多新能源车企的主要布局方向。对于这方面,创维汽车也早已开始布局,比如在德国,以色列,土耳其,奥地利,乌拉圭等44个国家都已落地销售渠道。

创维汽车门店

渠道建设除了用于产品销售之外,创维汽车还着眼于服务。据创维汽车相关负责人对连线出行介绍,目前已在中东、欧洲等区域建立了配件库和常驻服务团队,从而更好地服务当地消费者的用车和维护。

在这样一系列的投入布局后,创维汽车在去年同样实现了较少的亏损。按照公开数据显示,其在去年前三季度亏损总计为2亿多元,如果拿其前三季度13276辆的总销量计算,创维汽车每卖出一辆车,仅亏1.45万元。无论是净亏损,还是单车亏损,创维汽车可以算是国内造车新势力中、仅次于理想汽车有较好表现的车企。

基于以上可见,在保持研发和营销两方面的持续较大投入后,创维汽车、理想汽车维持着较低亏损的优势,特斯拉甚至实现着盈利,这背后体现出它们在为更激烈的市场竞争做着准备。

3、2023年,成本管控成车企必备“软实力”

2023年,新能源汽车战场的竞争会更加激烈。

连线出行曾在《造车新势力提前进入淘汰赛:头部危险、腰部上攻、尾部坠落》一文中认为,由于疫情、零部件短缺以及车企内卷加剧等多因素的推动,去年的新能源汽车行业的淘汰赛在去年就已提前到来。

随着已有十年历史的国家政策补贴在今年初正式退出后,再加上“缺芯”和电池等原材料价格上涨等不利因素还在持续产生影响,由此在业内看来今年的新能源汽车行业将会展开新一轮、更加激烈的淘汰赛。

基于这一行业背景,对于所有还在这一战场上存活的新能源车企来说,要想保证自身不被淘汰,不仅要考虑产品是否具有竞争力和打造自身的个性化标签之外,更需要关注自身的盈利能力,毕竟只有真正实现盈利,才能算是脱离了“危险线”。

正因如此,从今年初开始,一些新能源车企纷纷提出了自己的盈利时间表。比如蔚来早在去年初,就表示预计在2023年第四季度能够盈亏平衡,2024 年实现全年盈利。

蔚来之后,小鹏和理想两大车企的CEO也在去年都公布了各自盈利的预期时间。何小鹏此前曾表示希望在2023年底或2024年初实现收支平衡;而李想则是在去年底认为,当理想L8和L9同时交付时,也是时候该和连续七年的亏损经营说再见了,换句话说他希望在去年底就实现盈利。

盈利时间表,截至目前虽然仅有蔚来、小鹏和理想三家有所公布,但对于其他新能源车企来说,盈利肯定也都是它们之后的关键发展目标。

为了实现这一目的,一些车企率先行动起来。

面对今年补贴退出、成本随之增长的现实,去年12月就有一些车企通过对旗下产品涨价来稀释。比如睿蓝汽车在当月底发布公告表示,会对旗下全系电动车型(睿蓝9除外)自今年1月1日零时起调整价格调整价格,上调幅度为5000-8000元不等。

紧接着,哪吒、威马汽车在今年初相继公布了各自的涨价计划。比如哪吒对旗下哪吒S、哪吒U和哪吒V等车型执行3000-6000元不等的涨价;威马也在1月1日起针对W6、EX5-Z、E.5等多款在售车型进行价格调整,上调售价15000元-25000元不等。

除了用涨价来推高毛利率,以便实现盈利之外,还有一些车企试图通过推出新品来提高销量。

比如广汽埃安在去年广州车展上全球首发了全新轿跑概念车Hyper GT,其酷炫的外观引得众多参展观众驻足观看。同在车展,集度汽车不仅上市了首款车型ROBO-01,同时也发布了旗下新款车型ROBO-02。

小鹏汽车也计划在今年推出三款新车型,分别是热销车型P7的改款,一款内部代号为F30的SUV车型和一款内部代号为H93的MPV车型,分别对应小鹏汽车11月组织架构调整后的E、F、H平台。

虽然推高毛利率和提升销量的确是促进车企盈利的两种途径,但在业内看来,进行有效的成本控制或许更为关键。

以特斯拉为例,其之所以可以实现盈利,根本原因是因为有着较高的单车毛利率。据特斯拉2022年财报显示,其单车毛利率达到了25.9%,远高于其他车企,能做到这点,得益于特斯拉自研量产动力电池和整车一体化压铸,进一步降低了特斯拉生产制造中的成本。

特斯拉一体化压铸机,图源特斯拉官微

创维汽车和理想汽车之所以能维持住较低亏损的优势,同样依赖于成本的管控。据创维汽车介绍,其虽然在研发方面投入了较多,但基于在新能源上下游行业的积累,再加上创维集团在国内外此前的布局,让创维汽车在成本方面也实现了有效的降低。

“造车新势力未来要想实现盈利,需要在成本控制方面多下功夫,只有形成规模效应以后,才有望实现盈利。”全国乘用车市场信息联席会秘书长崔东树这样认为。

可以预见的是,随着车企们在成本管控上继续布局,或许会有越来越多的车企实现盈利。而对于更多车企品牌而言,想要在以盈利为关键的新能源汽车淘汰赛中获得优势,也需要掌握成本管控这一必备“软实力”。