对比日美二手电商上市,爱回收的资本故事还不好讲

2021年04月20日

评论数(0)

来源/联商专栏

作者/王新喜

日前,继日本二手电商Mercari在2017年上市之后,“美版闲鱼”Poshmark也已于日前上市,相对于Mercari上市首日暴涨77%,Poshmark再次刷新纪录,其上市首日暴涨140%,其交易价格已经远远高于预期。二手电商在国际市场已备受资本市场青睐。

在国内,二手闲置电商的发展也如火如荼,闲鱼、转转、找靓机、爱回收、回收宝等二手电商玩家之间的版图争夺激烈,但从当下来看,暂时还看不到各家有明确的上市进程表,不过,从动作与意向来看,对上市执念最深的可能是爱回收。

日前,据凤凰网科技消息称,爱回收计划赴美IPO,爱回收已聘请美国银行和高盛集团负责其IPO,拟募资10亿美元,对此,爱回收和高盛均不予置评。

过去几年,爱回收似乎一直在谋求上市。

早在2016年完成D轮融资时,爱回收就宣称将把国内上市纳入规划和日程,但最终无果。2018年中旬,爱回收方面再次提及上市,不过把上市地点从原来的国内改为香港或纳斯达克。

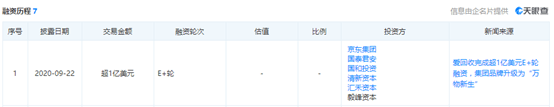

2020年9月最新一轮融资中,爱回收的投资人中加入了国泰君安国际,并获得京东集团和国泰君安国际联合领投的E+轮融资,而且在品牌升级之时梳理业务线,似乎都在为上市做规划。

从资本市场角度来看,如果未来上市,爱回收的故事是否有吸引力呢?

资本或更青睐To C模式

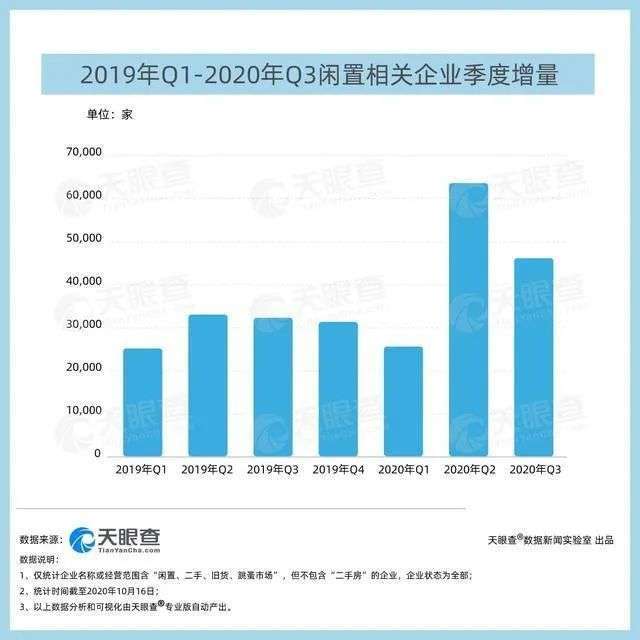

当前,在全球经济下行、疫情等因素多重影响下,各国的消费者开始重视闲置物品的价值,从国内来看,二手闲置经济增长迅速,新增闲置企业也在快速增长。

随着二手交易的线上化率显著提升,资本市场的目光开始盯上二手电商市场这座金矿。

但目前来看,无论是美国的Poshmark、The RealReal、carvana,还是日本的Mercari,当前备受资本青睐并且已经上市的二手电商均是以To C为主的平台。国内最大的两家二手电商闲鱼和转转也是以C2C或C2B2C模式为主。

而资本市场之所以青睐To C 模式,这是因为二手商品大量的供给和需求是在C端。其次,面向To C的模式是一种更有效的平台经济模式,供应端和需求端的流量越大、平台上流通的商品越多,越能产生规模效应。

而To B 的模式容易做重,需要持续在线下砸钱。对比国内外来看,To B的爱回收其融资次数是目前最多的。

从美日已上市的Thredup、The RealReal、Poshmark、Mercari二手电商巨头来看,美国最大的二手电商平台Poshmark一共5轮融资,融资1.53亿美元,而The RealReal上市前8轮融资共融了3.346亿美金,Thredup共融得1.3亿融资。

刚刚上市的日本二手电商Mercari融到D轮,总额才1.11 亿美元。而天眼查数据显示,截止到今年,爱回收的融资轮数到达了E+轮,融资总额达到了8.5亿美金。

频繁融资背后,是爱回收需要更多的资金支撑沉重的线下模式。

一方面,我们知道,自2013年起,爱回收一直在布局线下,在全国拥有超过700家门店,线下是爱回收的核心腹地,但线下重模式非常烧钱。事实上,对于二手电商而言,线上是支撑业务与流量增长的核心来源,线下门店最大的作用应该是树立品牌,带动口碑。

另一方面,二手商品本身就是非标品,如何促成更高效率的交易成为难点,如果在核心业务的扩张上受到物理空间的限制,这对于销售来说是弊大于利的。

这意味着未来上市,如果要实现快速的规模扩张,它同样需要大量融资、烧钱,如何达成规模和效益的平衡是个难题。

从目前来看,美国二手电商Poshmark的上市其借鉴的意义在于,Poshmark这种To C的商业模式在前期并不需要投入太大资产,也不用平台自身去投资更多成本在商品与线下门店上,驱动用户增长的模式也没有持续烧钱的压力与包袱。

模式短板明显

可以察觉到的风向是,资本市场对需要持续烧钱的故事不再感冒,爱回收的模式可能难以在资本市场获得很好的估值。

因为从企业成长规律看,已经融到E+轮,按照行业惯性认知,其实到了该上市的节点,一方面,上市会是一个获得资金支持的有力途径,可以缓解烧钱的困境,从互联网行业来看,撑到F轮的企业并不多,爱回收过去迟迟不上市,或与其模式尚有待优化有关。

从模式来看,爱回收以C2B起家,面向的B端商家——而要把回收来的二手手机直接卖给用户,原本需要一个庞大的C端流量做支撑。但不同于转转与闲鱼这种综合性、有巨大线上流量优势的二手电商玩家,主打线下门店的爱回收缺的就是强大的线上流量入口。

如果持续沿着To B的路线将线下做重而忽略了线上的规模效应与网络效应的构建,爱回收的估值或很难有实质性的上行空间。

这也是为何爱回收要与京东旗下二手交易平台“拍拍”合并,试图借力拍拍试水B2C,但是效果有限。

根据比达的数据显示,在2020年3月,二手电商APP月活跃用户数中,闲鱼与转转分别是8234万人与2093万人,爱回收仅为25.6万,不及闲鱼和转转的零头。这在某种程度上凸显了拍拍这种综合性B2C的流量型业务与爱回收C2B模式之间整合的难题。

此外,合并了拍拍之后,爱回收还面临一个重要的问题,即不依靠京东,那么供给和需求都会有所缩减,商品结构的单一并不利于它获取新的用户,但太依靠京东,则失去了自我造血的能力,对于投资人来说,业务规模难有突破,天花板不高。

行业马太效应加剧:爱回收的估值压力

从二手电商赛道来看,上市的估值因素受多方面影响,一看模式的核心壁垒与护城河,二看赛道的竞争,三看平台盈利模式与持续增长的稳定性。

从盈利模式来看,爱回收从诞生之日起一直在垂直领域做C2B模式,即平台介入交易,通过差价和抽成等方式获取营收。在C2B模式之下,获取差价的模式并不能很好的满足C端的消费需求与利益诉求。

整个市场看,闲鱼和转转双寡头地位当前相对稳固,且都已开始深度布局二手3C业务,其 C2C模式以及在此衍生出来的C2B2C服务逐步成为新的趋势,爱回收所采用的传统C2B模式开始遭遇挑战。

从平台模式壁垒来看,二手闲置电商赛道核心壁垒的建立,需要线上形成稳定的流量入口与网络规模效应,从供应链体系到稳定的用户留存、线上流量平台三者缺一不可。

而爱回收没有强大的流量入口,倚重于京东和一些品牌厂商的合作。二手手机本质上就是一个低频长尾市场,线上业务是支撑高市盈率与高估值的重要来源,其引以为豪的线下开店模式难以建立线上线下一体化生态护城河与壁垒,在竞争对手压力下,利润天花板也并不高。

从赛道竞争来看,整个二手市场容量可达万亿级别,从市场规模到行业增长,都有可上升的空间。根据中国互联网经济研究院的数据显示,2020年中国二手交易市场规模预计达到1万亿元,其中,二手手机3C这一细分市场就可能达到了千亿。

但问题是,该赛道的竞争对手太强。国内二手市场的闲鱼和转转势头迅猛,闲鱼GMV、估值全面领先,并且切入线下,闲鱼不仅推出闲鱼优品,还接入回收宝作为第三方服务商。转转则在保留着数码、服装鞋帽等 20 多个品类的基础上,对二手手机3C品类着重发力,2020年又与找靓机战略合并,3C手机已占据行业第一位置。

从线下模式到3C核心业务层面,爱回收均遭遇到冲击。相比而言,竞争对手反而都有着较高的成长性空间,使得其营收增长、规模化面临着不确定性,从这个层面来看,其赛道估值的上升空间其实受制于过强的市场竞争对手的压力。

经过近十年的发展,二手电商平台玩家各有各有的壁垒,而闲鱼、转转们依赖持续深耕To C优势,网络规模效应已成,逐步成为国内二手交易领域的领跑者,根据《2019年度中国二手电商发展报告》显示,闲鱼的渗透份额占比70.7%,转转占比为20.2%。

而从趋势看,未来资源会越来越向头部品牌靠拢,头部企业与二三线玩家之间的估值可能进一步分化。

爱回收需要扩展新的业务来释放估值想象空间

在过去,不少企业到了10亿美金的估值以后,就会开始寻求上市。但爱回收创始人曾经表示,当爱回收估值规模达到40亿美元至50亿美元才会考虑IPO,不会受制于压力 “流血”上市。

这或许是爱回收想着把企业战略和业务拓展充分释放以后,再上市。而为了扩大其业务估值潜力,爱回收当下主要有两方面的动作,一方面品牌升级为“万物新生”,试图向多元化路线扩张,一方面是进军海外市场。它显然是希望通过业务扩展进一步释放企业战略,抬高估值空间。

原因不难理解:

首先,在闲鱼、转转等竞争下,爱回收用户增长压力很大,贸然上市,其股价表现难言乐观。

其次,如果启动上市计划,需要公开公司财务,不得不面对季度业绩压力,所有的信息都暴露在公众关注之下。其线下重模式下,是给资本市场讲的规模故事,但在财务报表上可能很难有好的数据体现,容易造成市值的波动。

但即便是基于企业战略与业务扩展的需求,爱回收的资本故事也不好讲。

一方面,转转合并找靓机进一步整合双方的流量和供应链优势,闲鱼品牌升级切入线下手机数码业务,爱回收核心腹地的防御压力变大。

此外是目前海外环境动荡,地缘不确定较多,区域市场国情复杂。比如说新兴市场如印度、非洲市场等,智能手机市场以低端手机为主,低端二手手机市场的回收价值非常有限;而欧美二手手机市场相对完善且供应链流转与回收有较严格的制度规定,要进入该市场做大并不容易,海外业务能否对投资人带来新的愿景很难说。

综上来看,赛道竞争愈来愈白热化,“万物新生”似乎并不是一个足够吸引力的故事,开展海外业务面临的问题与不确定性因素太多,当此之际,即便上市,爱回收的未来之路也未必好走。

如何寻求新的突破以及讲出好的故事迎合资本市场预期,是爱回收目前面临的重要难题。

作者:王新喜 TMT资深评论人 本文未经许可谢绝转载 微信公众号:热点微评(redianweiping)