人工智能赋能保险,正确的打开方式是什么?

2018年08月07日

评论数(0)文|雷宇

来源|智能相对论

总有人会不懈的给你打电话,让你为今后着想,这不是你妈,是保险推销员。这年头,少有人没遇到过保险推销员。在全球保险市场中,中国保险市场一直遥遥领先,2016年,我国保险行业保费收入就高达3万亿元,高居世界第二。

但是这个行业问题也不少,保监会称在2107年接到的寿险投诉中,主要反映的问题就是夸大保险责任或收益、隐瞒保险期限和不按期交费的后果、隐瞒解约损失和满期给付年限、虚假宣传等。这显然和保险从业人员的素质参差不齐有很大关系,同时,保险产业链中存在着大量重复性的数据和人工劳作,是典型的资金和人力密集型产业,需要节省人力和时间成本。

金融领域一直被认为人工智能最好的落地的领域,它具有大量的数据,实际上保险也不例外。同时,保险作为服务业,其客户同样需要获得同其他科技领域一样高效、无缝和按需的服务体验。

保险公司全面发展AI,哪些技术真正落地了?

很多人可能以为,发展人工智能技术的保险公司,只是做一些跟保险定价相关的数据分析。其实除了一些基础的大数据应用之外,研究的领域还包括生物识别、计算机视觉、自然语言处理等等,虽然现阶段还没具体落地,但最终会应用到产品上,智能相对论(aixdlun)分析师雷宇认为,如下三个方面是落地最为具体的。

1. 图像识别

以车险为例,传统极速理赔需要接调度、确认保险标的、现场查勘取证、人工定损、确定维修方案和金额、用户确认、赔付,费时费力;而使用图像识别的保险公司只需要用户上传证件照和车辆现场照片,然后图像定损、用户确认、赔付三个环节,极大降低了人力成本。

同时,图像识别除了识别车辆照片,还可以处理非结构类数据,比如将笔迹、扫描、拍照单据转换成文字,对视频、现场照片进行分类处理等等。人脸识别作为图像识别的一个分支,最基本的功能是用于远程判断用户身份。同时,机器还会通过面部数据的采集推测出用户的年龄、性别、婚姻状况以及生育情况,结合财产、健康、意外、家庭及其他五个维度的大数据分析,测出用户的风险防御能力,从而为客户推荐一套适合的保险购买方案。泰康在线曾表示,通过“推荐引擎”向不同的用户推荐焦点产品,形成了“千人千面”的定制化推荐方案,使同期保费收入较之前提升了10%。

2. 语音语义识别

2017年,太平共享金融服务(上海)有限公司与科大讯飞人工智能语音实验室,联合推出人工智能语音客服“小慧”。小慧的主要技术就是语音语义识别,包括人工智能语音转文字、语义理解和语音合成等。

语音客服最好大的好处就是7x24小时在线,客服中心是为了协调企业与用户之间的沟通,对智能语音有天然的需求。在未来,人工智能语音客服不仅可以通过理解每个客户的属性偏好及行为轨迹,结合强大的知识库和语义交互迅速理解客户问题,随时随地响应客户需求,为每个客户提供个性化的定制服务。同时,由于客服的培训周期长,人员的留存率低,智能语音机器人某种程度上可以降低运营成本。

但是,智能语音客服涉及语音识别、语义理解、语音合成以及一系列交互模块,技术门槛并不低,现阶段的智能语音客服尚未达到真正取代人工客服的程度。

3. 基因检测

借着大数据技术及算法的发展,基因检测已经进入了一个蓬勃发展的时代。保险公司综合利用基因检测结果,对投保者进行更加精确的用户画像。投保者的家庭健康史、个体饮食、生活、运动、环境等信息都会被采集。

保险公司通过大数据进一步建立更为个人化的健康风险预测模型,我国的一些保险公司也开始与基因检测展开合作,例如,众安保险与华大基因合作推出乳腺癌基因检测、乳腺癌专项健康体检;达安基因与太平人寿开展的“基因检测与健康管理”服务;除此之外,平安寿险、中国人寿、中国人保、太平人寿、富德生命人寿等保险机构与基因检测机构进行了接触,部分机构已达成了合作。

当然,基因检测这一问题某种程度上存在争议,依然游离在灰色地带,无论是对个体健康、商业经济都有着深远的影响,但毫无疑问。这是保险公司降低风险最靠谱的手段,几乎没有之一。

保险行业的AI化变革,带来了哪些洪流?

技术的逐渐渗透,使得保险公司积累了越来越多的数据,凡事都开始有据可循,并铸造了行业发展的源动力。

1. 同样的一键闪赔,不一样的味道

早在2016年,一些大的保险公司便开始涉足一定智能化水平的闪赔。最开始,中国人保打造“心服务·芯理赔”的一站式服务及智能理赔一体化处理模式;紧接着,中国平安实现“智能认证”和“智能理赔”服务;泰康在线推出的“一键闪购”“一键闪赔”的智能“双闪”服务……

而出现这一现象的原因,除了我们所知的人工智能减低成本,还有一点就是优化理赔体验。车险市场是完全竞争市场,经营车险的保险公司主体盈利不明显、亏损数量较多。但为了优化理赔体验,提升服务时间和服务效率得,常常会为了闪赔而闪赔。人力资源成本过高,车险承保端几乎不盈利甚至亏损。

使用人工智能技术,不仅简化了赔偿流程,在无人操作和干预的情况下,用户只需要上传自己的相关票据,通过智能手机的识别、后台的审核,就可以马上收到赔付款。更重要的是让赔付变得更科学,德联易控科技(北京)有限公司(德联易控科技)是欧洲第一家研发车险理赔领域图像识别技术的公司,仅在德国,该项图像识别技术每天检测25,000个案件,200,000张车辆损失图片,最新的图像识别模型的准确度已经高达95%。而随着检测的案件量不断增加,深度学习模型将被不断被训练和自我学习,准确率也将不断提高。

2.不仅能锦上添花,更能雪中送碳

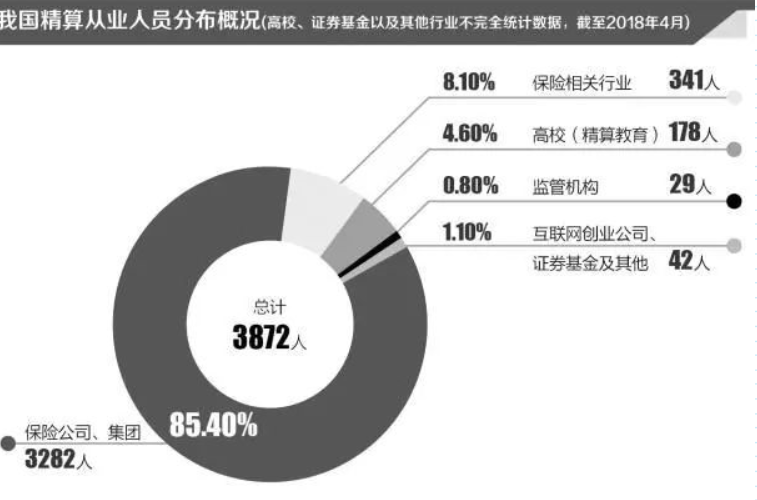

前面提到AI能让赔付有章可循,实现锦上添花,事实上,它更能雪中送炭。保险精算师(以下简称精算师)是利用统计模型来评估风险的专业人士,需要经过6-10年的学习才能拿到精算师许可证。我国保费规模约为美国的34%,但精算从业人员数量却仅为美国的15%,精算从业人员密度约为美国的43%。如果依照美国精算从业人员密度与我国当前保费规模计算,我国精算从业人员需求为88984人,当前缺口为5141人。这意味着,我国精算人才供给严重不足。

据上图银监会统计数据,截至2018年4月,全国共有精算师3872人,其中,就职于保险公司的精算师人数3282人,占比85.4%,仅仅相对于保险行业也是远远不够的。但这个巨大的缺口在慢慢被AI堵上。

在2018年精算与保险国际会议上,中国保险学会会长姚庆海介绍,人工智能在保险精算运用已进入加速阶段,将在2022年实现25%的行业应用;在2025年将实现50%的行业应用;到2030年,将实现75%的行业应用。

现行的智能投顾玩家,不管是理财魔方,灵犀智投,在为客户配置前人前面的投资组合前,第一步就是风险评估。智能保顾未来的发展也不例外,由于保险的实际情况不同于投资,因此在风险测评上有所不同,但是未来,AI精算师无疑是一个新趋势。

结论

虽然AI已经广泛应用在了保险行业,但是和所有的新生事物一样,尚且存在很多的问题,比如如何在在未来错综复杂的实际应用环境中,如何在安全性与用户体验之间寻求平衡,如何依据足够多的数据,找到误接受率和误拒绝率之间的平衡点,同时精准营销的个性化定价对疾病较多、理赔率高的老年弱势群体不利的问题该如何解决等等。

但是,毫无疑问,随着大数据,区块链等技术的飞速发展与人工智能在保险业产生协同作用,具有高级的机器学习功能开将会满足越来越能满足保险业的需求。到哪个时候,保险推销员变少了,保险公司的智能语音机器人就开始给你打电话……

素材:具体来看,全球2017年度,各个领域人工智能保险相关初创公司数量比例为:产品营销类256家占57%,业务流程智能化100家占22%,数据收集和处理70家占15%,理赔管理25家占6%。

【完】

智能相对论(微信id:aixdlun):深挖人工智能这口井,评出咸淡,讲出黑白,道出深浅。重点关注领域:AI+医疗、机器人、智能驾驶、AI+硬件、物联网、AI+金融、AI+安全、AR/VR、开发者以及背后的芯片、算法、人机交互等。