增收不增利的良品铺子,能比三只松鼠更快找到新赛道吗?

2020年11月17日

评论数(0)

出品/联商专栏

撰文/螳螂财经Kinki

说起互联网零食,最早出圈的是三只松鼠,很多消费者都认为它就是行业龙头,不过就市值而言,目前三只松鼠已经不是“零食第一股”了,它已经默默的被良品铺子所超越了。

良品铺子是在今年初疫情期间“逆市上市”的,虽然比三只松鼠晚了一年,不过就成立时间而言,2006年成立的良品铺子,比三只松鼠更早专注在零食这一块。

彼时,良品铺子是线下起步的企业,跟带有“互联网基因”的三只松鼠不一样,顶多算半个“互联网企业”,不过随着近年来网络的迅速发展,良品铺子也将不少重心转移到线上,目前线上营收已经占总营收的一半以上。

不过,在线上经营这块,两者不管从模式,还是产品,其实差异并不大,所以,与其谈两者的竞争,还不如谈谈两者所共同面对的困局。

干果不好嗑了?零食股为何集体走低?

今年的零食行业,确实不太景气。良品铺子在10月发布了Q3财报,数据显示,前三季度的营收为55.3亿元,同比涨1.29%,归母利润为2.64亿元,同比下降16.15%。

同样增收不增利的,还有三只松鼠和来伊份。三只松鼠今年前三季度的营收为72.31亿元,同比涨7.7%,归母净利润为2.64亿元,同比降10.62%。

而第二梯队的来伊份,今年的战绩则更为惨烈,虽然营收一直保持个位数的增长,但截至三季度,净利润亏损高达3000多万,同比跌幅达-777.66%。

当然,行业不景气,不代表投资者就能宽容以待。对于良品铺子Q3这份成绩单,投资者显然是不太满意的,发布财报的第二天,市场就用跳空低开来表达了自己的意愿。

(良品铺子股票走势图)

接连几个零食品牌的营收数据不理想,首当其冲的原因自然是疫情。零食作为非刚需消费品,它的消费是需要场景配合的,比如上班、聚会等。上半年几乎完全没有聚集性的消费氛围,给零食行业造成的打击,自然不少。

但为什么这份对业绩的担忧,在Q3才集体大爆发?其中一个原因,是因为身处疫情当中,投资者自然对业绩稍微宽容一点,对疫情缓和后的Q3业绩,会更加期待。

“螳螂财经”认为另一个原因,是因为零食行业是季节性销售,即便一二季度发生疫情,其实对营收的影响并不会马上显示出来,因为很多经销商都会在春节期间先备货,所以Q1反映的业绩,可能都是1、2月提前的销售额。

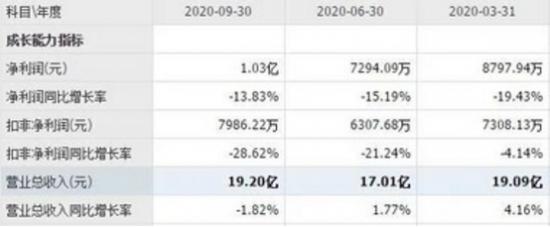

将良品铺子今年每个季度的营收和利润拆开来看,就非常清晰了。比如相比Q1的营收,即便疫情已经缓和下来了,Q3的营收也并没有增加多少,净利润也是,不过跌幅在逐渐收窄。

(良品铺子2020年经营数据)

不过,比起“来伊份”在Q3的归母净利润竟“扭盈为亏”这波操作,良品铺子的净利润情况至少表明,自己已经在疫情中逐渐挺过来了。

(来伊份2020年经营数据)

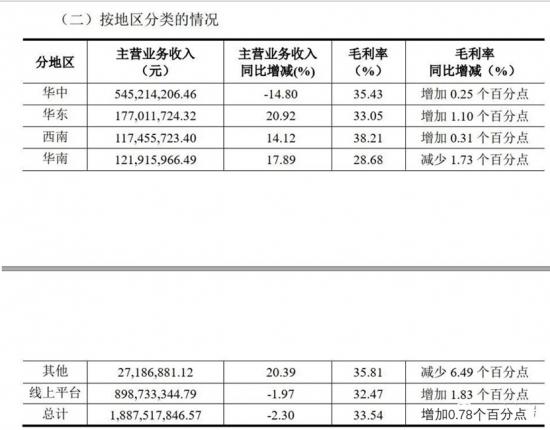

数据显示,良品铺子线下的营收已经大部分恢复正常,实现了正增长,除了华中区域,但线上业务的营收仍同比微跌。

(良品铺子2020年经营数据)

按道理,疫情之下,线下业务的恢复应该比线上更难,线上好歹还能一年365天,每天24小时让消费者下单,但良品铺子的线上业务明显更为弱势,这是为何?

答案可能就在良品铺子的利润表里。

增收不增利,线上营销步履维艰

衡量一家公司的经营情况,营收固然展示了公司的营业规模,但到底能否盈利,同样重要,只有足够的利润,才能为公司拓宽未来的道路,否则一年到头白忙活,股东也不乐意吧。

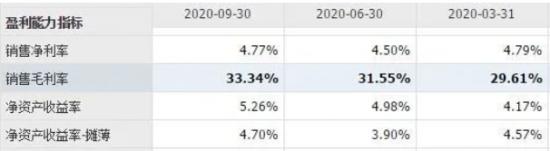

回看今年良品铺子Q3的扣非净利润,这个数字是0.8亿,和Q1Q2差距不大,但和去年Q3的1.12亿相比,降幅达28.62%。

我们可以回看一下良品铺子今年的毛利率,一直稳定在30%左右,但这也很奇怪,公司Q3的净利润多了3000万左右,但扣非净利润才增加了一千多万,那么钱去哪里了呢?

(良品铺子2020年经营数据)

也不难猜,毛利率不变,利润却下滑,多数跟营销费用过多脱不了关系。截止今年Q3,良品铺子销售费用已经比去年多了一亿多,今年Q3的销售费用是4.22亿元,去年是3.74元,跟净利润比较一下,利润越来越少,费用却越来越多。

(良品铺子2020年经营数据)

比起销售费用,良品铺子的研发费用就少得不值一提了。其实不止良品铺子,对三只松鼠、来伊份等依靠代加工,以淘宝为主要销售渠道的零食品牌来说,销售费用的投入一直都“不能低”。

(良品铺子2020年经营数据)

三只松鼠今年前三季度的销售费用为14.48亿元,虽然同比减少了29.19%,但销售费用率仍为22.64%,和良品铺子的21.99%不相伯仲,比行业18%左右的销售费用率要高。

销售费用率这个指标,对企业经营来说,虽然是老生常谈,但对良品铺子、三只松鼠这些“淘宝系”零食品牌来说,却一直是个痛点。

何谓“淘宝系”零食呢?首先,公司的主营业务为线上业务;其次,线上销售的单品SKU一定不会少,品类众多,全自研发的可能性不大,所以这些品牌就会以代加工为主。

良品铺子、三只松鼠、百草味等都属于“淘宝系”,它们以线上平台为主战场,而线上渠道高度垄断,竞争者就那么几家,所以为了扩张营业收入,就只能不断增加新品。

自研发赶不上新品增加的速度,这也意味着贴牌生产是唯一出路,如此下来,生产成本也降不下来,销售费用也会一直增加,这就是“淘宝系”零食的老大难。

与之相反,像专注瓜子的洽洽食品,专注鸭爪的周黑鸭,它们虽然也有线上业务,但占整体营收的比例不高。

这些品牌的只专注某一个领域的产品,可以通过扩大销售终端,来获得营业增长,从成本的角度来看,产品的费用只会不变或越来越低。

所以,“螳螂财经”认为,良品铺子一直都被称为“零食的搬运工”,没有核心的拳头产品,生产只能依靠代加工,就必然会面临产品同质化的问题,几个品牌比来比去,都是差不多的味道,光靠流量,能打多久?

而且,从业绩数据上也能看出,长期高营销费用的投入,也并没有为品牌带来业绩起色,三只松鼠转型线下困难,良品铺子增收不增利,来伊份三季度迎来亏损……谁也没从广告投入出获得太多好处。

创新创收,儿童、健康零食会是未来出路吗?

良品铺子显然也意识到,光靠增加同质化的品类,销售的天花板迟早会到来,所以选择进入其它细分的零食领域。

今年年中,良品铺子宣布进入儿童零食、企事业单位团购和健身代餐这三个细分市场,分别推出了“良品小食仙”、“良品购”、“良品飞扬”三个子品牌。

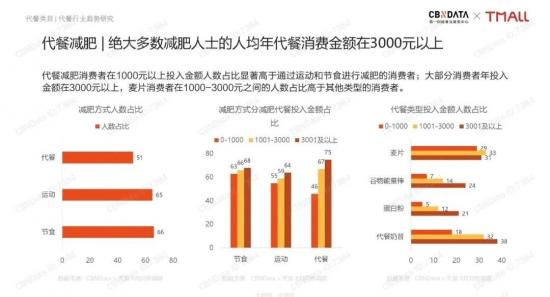

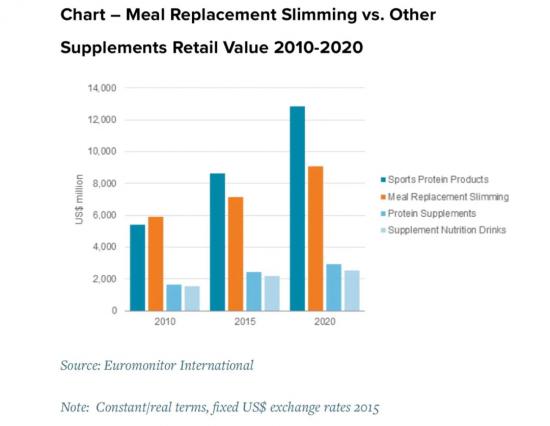

以健身代餐领域为例,确实,中国的减肥瘦身市场庞大。一份来自欧睿国际的数据表示,预计中国的代餐市场规模在2022年将会达到1200亿。天猫调查显示,绝大多数消费者愿意在减肥代餐上年投入1000元以上,平均投入金额达3000元。

为了赶上这个风口,不少代餐品牌已经争相入驻,比如在大家朋友圈里频繁现身的Wonderlab,还有诸如王饱饱、ffit8,Smeal等一系列国内外网红代餐品牌。

不少品牌更是已经获得如IDG、熊猫资本等知名机构的投资,而且,销售数据也很优秀,以WonderLab为例,成立一年半左右,第一年就已经有6000万的销售额,目前淘宝的月销售额保持在3000万左右。

从良品铺子CEO杨银芬的公开发言中不难看出,良品铺子对这个细分领域也是寄予了厚望,中短期目标是销售额10亿元。

但是,代餐市场的未来,是否真的有足够大的体量容纳这么多优秀企业,1200亿元的市场规模数据,确实令人存疑。

回看代餐这个产品,虽然,“网红风格”的代餐是这一两年才出现的新品类,但代餐不是,十多年前,国内就有诸如康宝莱、纽崔莱等代餐品牌。

彼时投资机构对于整个代餐市场的评判,也远没有千亿那么夸张。欧睿国际过往的数据显示,2015年,减肥类代餐产品的全球零售总额约为70亿美元,预计到了2020年能有90亿美元(约600亿人民币)。

虽然代餐产品换了“网红包装”,但只是过了几年的时间,消费者的需求就因为“包装”而涨了一倍,说实话,这个评估还是有点过于“随便”了。

另一个让人感到担忧的,是市场的热闹,是否真的等于消费者的真实需求。我不怀疑国内消费者对“减肥”“瘦身”都有高需求,但这个需求最终能转化到代餐市场上的数字,却值得深究。

要知道,代餐市场上除了如良品铺子、WonderLab、王饱饱等知名品牌外,还有不少存在于微商、直销渠道里的品牌,也许这些品牌的生命周期很短,但在各自渠道里,这些品牌也是能够动销的。

这是某款微商代餐产品的经销价格体系,要成为一级代理,首先就要消费7650元,到底整个代餐市场里面的需求,有多少是存在于这些代理的囤货中,这还真不好说。

所以,良品铺子未来要发力健身代餐市场,既要迎战诸如WonderLab等“互联网基因”强大的“网红品牌”,也要在只想割韭菜的“微商品牌”手中抢用户,不可谓不难。

如此看来,“儿童零食”这另一个良品铺子即将进入的细分市场,则让人感觉更有希望。

首先,是这个市场的空白。据天猫数据显示,目前国内儿童零食市场的规模有6000多亿,比代餐食品更为庞大。最重要的是,这整个儿童零食市场,国外品牌占了约7成,而国内品牌则几乎是空白。

虽然,数值难免有注水,但从消费升级和中产崛起这两个社会趋势来判断,8090后的爸爸妈妈确实更舍得在孩子身上花钱了。

你很难想象,“精致妈妈”每月给孩子买零食的金额高达800元。所以说,只要跟孩子相关的产业,在消费市场上的担忧就是最小的。

另外,则是良品铺子的先发优势。在儿童零食这个赛道,良品铺子是最早进入的,并率先联合中国副食流通协会正式发布《儿童零食通用要求》。

良品铺子能率先入局,并成为标准的制定者之一,意味着它能在这个市场里先拿到“印象分”。在良品铺子Q3财报中显示,儿童零食上线后,上半年的营收同比增加了34%,是旗下各产品品类中增速最快的。

看来,市场也用行动对产品进行了投票。未来,这个赛道肯定会有其它品牌进入,但对于行业安全标准的制定等,良品铺子显然更有话语权。

接下来,良品铺子应该用好自己的“先发优势”,在产品的独特性和健康性上面作进一步的思考,不要让代工厂的存在,成为制约产品研发的因素。

同时,配合品牌线下门店的优势,产品将较少受渠道经销商的制约,可以更近距离跟儿童消费者接触,互动性更高,在这个层面上来看,良品铺子可以做得比其它零食品牌更加出色。