湊湊很好,但依旧“难撑”呷哺呷哺的野心

2021年04月02日

评论数(0)

来源|螳螂财经(TanglangFin)

作者|图霖

已经过去的2020年,对于火锅市场而言,无疑是一个彻彻底底的寒冬。

继海底捞宣布2020年净利润预计同比下滑九成之后,3月31日,呷哺呷哺发布的2020年度财报显示,其营收为54.55亿元,较2019年减少9.5%,经调整纯利为1.3亿元,较2019年减少67.1%。

与海底捞的“增收不增利”相比,呷哺呷哺的营收和净利均出现了不同程度的下滑。疫情重压过后,呷哺呷哺“小火锅打江山,大火锅稳江山”的策略,似乎正在走向“理想很丰满,现实很骨感”的窘境。

一、边扩张边升级,呷哺呷哺有点忙

“螳螂财经”在财报中看到,呷哺呷哺超40%的门店都位于河北、北京等受疫情影响严重的地区。因而,尽管三月份开始,呷哺呷哺就逐渐恢复了营业,但直到下半年,才开始慢慢从疫情阴霾之中走出来。

从营收来看,在呷哺呷哺的三大板块“呷哺呷哺、湊湊以及调味品销售”中,只有呷哺呷哺的收入出现了下滑。

财报显示,在2020年,呷哺呷哺的收入为35.01亿元,较2019年的47.27亿元减少了25.9%;凑凑的收入为16.9亿元,较2019年的12.04亿元增加了40.4%;调味品的销售额为1.48亿元,较2019年的0.9亿元增长了64.4%。

当然,即便收入出现下滑,但呷哺呷哺餐厅仍旧是整个呷哺呷哺集团收入的主要来源,占比高达64.2%。这与当前呷哺呷哺门店数远高于湊湊有很大关系。

2020年,呷哺呷哺新开门店91家,湊湊则仅为38家。截至2020年12月31日,呷哺呷哺门店总数为1061家,湊湊门店总数为140家。对比十分明显。

不过,将去年的开店数据与前年相比较,就会发现,呷哺呷哺集团对于湊湊品牌的重视程度明显在上升。据2019年年报,呷哺呷哺新开门店为189家,是2020年新开门店的一倍多,而湊湊新开门店为54家,只比2020年多了不到三分之一。

2015年,湊湊作为呷哺呷哺“进攻”中高端市场的重心,正式面市。现在看来,它也确实很争气。不仅在疫情严重的去年,完成了营收逆势上涨,在呷哺呷哺总营收中的比重也在稳步上升。2019年,湊湊占总营收比重为19.9%,而在2020年,这一比重已升至31%。

这意味着,湊湊正在逐渐扛起整个呷哺呷哺的营收“大旗”,对中高端市场持续发力,也将成为呷哺呷哺接下去的重要目标。

当然,呷哺呷哺餐厅作为目前的主营收“担当”,自然不会被忽视。在湊湊餐厅扩张之余,呷哺呷哺对这些“老店”也进行了升级。

2020年下半年,呷哺呷哺正式推出“LIGHT-POT”新模型店。

尽管还是以前的“一人一锅”模式,但呷哺呷哺通过INS装修风格、设计感十足的吧台、吊灯等元素,营造了与传统呷哺呷哺餐厅不同的轻奢仪式感,并且喊出了“涮涮锅、吃吃肉、呷呷茶”新口号,进一步提升了对年轻消费者的吸引力。

而从“呷呷茶”也不难发现,呷哺呷哺有意将在湊湊餐厅身上已经检验成功的“火锅+奶茶”模式,往呷哺呷哺餐厅上继续尝试,帮助其完成品牌升级。

最后说说线上业务。受疫情影响,呷哺呷哺在去年也加入了“火锅外卖”战场,整个2020年的外卖收入达到3.44亿元,较2019年增长了22%。

不过,和走在前面海底捞相比,呷哺呷哺的线上业务仍需继续发力,毕竟,海底捞去年的外卖收入已经达到7.18亿元,是呷哺呷哺的两倍多。

总体来看,呷哺呷哺餐厅由于成立已久,营收能力开始走起了“下坡路”,升级版“呷哺呷哺”的出现,能否填补这一空缺,还有待时间验证。

而湊湊餐厅作为新的“宠儿”,将成为呷哺呷哺接下去的重要发力点,不仅要加速一线城市的扩张,也会逐步往二三线城市下沉。

二、“大小并进”背后,呷哺呷哺隐忧渐显

尽管火锅市场向来竞争激烈,但从战略布局来看,呷哺呷哺“大火锅+小火锅”的这套打法,其实是十分聪明的。

先用性价比相对较高的单人小火锅,打开大众消费的市场。接着推出偏中高端的大火锅,去抢占传统火锅市场的份额。最后利用“奶茶”“烤串”这些深受年轻人喜爱的美食单品,快速完成了差异化塑造,在同行之中脱颖而出。

而且,就目前来看,“大小并进”这一战略,确实有利于呷哺呷哺在新时代下,进一步扩张市场。

譬如恰好赶上单身经济新风口的小火锅。从近一年的数据看,在天猫平台上像一斤大米,小瓶的酒这样的一人食的商品同比增长已经高达30%。而这对于主打小火锅,并重新升级了门店的呷哺呷哺而言,无疑是一个不错的发展机遇。

然而,“大小并进”虽好,却仍旧难以改变呷哺呷哺当前面临的“攻守两难”局面。

从外部市场来看,呷哺呷哺短时间难超作为主要竞争对手的海底捞。

最近几年,唱衰海底捞的声音确实不少。净利润下跌、翻台率下降、以巴奴为代表的竞争对手们的快速崛起等。

但不可否认的是,深耕行业多年的海底捞,实力仍旧不容小觑。这一点,从2020年海底捞在大环境不好的情况下,仍旧靠逆势扩张稳住了营收,就可见一斑。

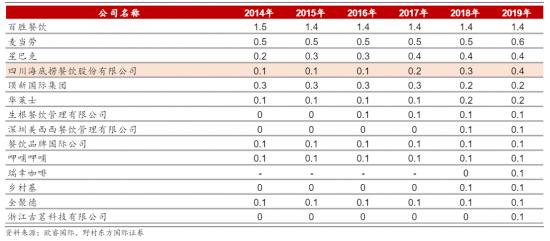

而从市场占有率来看,海底捞也有着较大优势。数据显示,2019年,海底捞在中国餐饮市场占有份额位列前五,并且依然在火锅品牌里稳坐第一。

更何况,呷哺呷哺所谓“火锅+茶憩”的新模式,对于海底捞而言,复制难度并不高。譬如,今年海底捞也推出了自助奶茶,甚至还可以在奶茶或果茶的基础上不限量地加奶盖、西柚粒、奥利奥碎等。这对于爱好奶茶的消费者来说,同样极具吸引力。

此外,从整个火锅市场来看,竞争格局其实仍旧相对分散。以市场体量规模为例,即便是市场份额最大的海底捞,占比也仅为2.2%左右。因而,呷哺呷哺即便是超过了海底捞,也很难在整个火锅市场处于绝对垄断地位。

“螳螂财经”认为,回到呷哺呷哺本身,“大小并进”模式之下,也暴露出了不少潜在问题。

譬如,老顾客在流失,新顾客却还在观望。

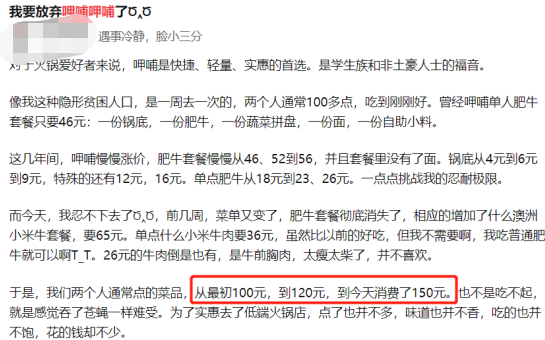

众所周知,呷哺呷哺是做单人小火锅起家的,“一人一锅”的简约模式加上不算昂贵的价格,曾让呷哺呷哺在短时间内积累了大量用户。但“成名”以后的呷哺呷哺,与门店“逼格”一同提升的,还有客单价,这就让呷哺呷哺流失了很大一批老粉丝。

而作为新业态的“LIGHT-POT”,从定位上看其实也十分尴尬。既失去了过去小火锅的经济实惠,又做不到湊湊这种大火锅的高端精美。

换句话说,原本消费者吃呷哺呷哺就是为了省钱,但现在的呷哺呷哺已经不再有价格优势了。而如果要吃“高端精美”的大火锅,呷哺呷哺面临的是像海底捞、巴奴这样实力强劲的对手,很难培养出像以前那样的“忠实用户”。

再譬如,服务需要升级,但人员储备却投入不足。

呷哺呷哺餐厅由于是“一人一锅”,顾客更多是“自助式用餐”,对于服务员的要求可能并不高。但湊湊餐厅对标的是海底捞,以更优质的服务打动顾客,才能对得起“中高端”这个称号。

但目前呷哺呷哺在人员储备的投入上,力度显然还不够。

根据财报显示,呷哺呷哺2020年的员工成本为14.8亿元,较2019年的15.44亿元,下降了4.3%。

反观以服务“出圈”的海底捞,2020年的员工成本为96.77亿元,较2019年的79.93亿元,上涨了21.1%。同时,海底捞管理层还于2020年第三季度起,全面提高中国大陆门店一线员工基础工资的标准,每月增加200元-1600元不等。

在最注重服务的餐饮行业,呷哺呷哺在升级了门店的同时,更需要通过员工激励等手段,进一步升级服务,才更有利于接下去的扩张。

还有,扩张计划虽好,却面临供应链过于集中的问题。

去年遭受疫情重创,对于呷哺呷哺而言,吃的最大的亏就是门店过于集中在北方,因而在2021年,呷哺呷哺势必会将门店逐步扩张至其他区域。根据呷哺呷哺的计划,未来三年,华东、华南将是呷哺呷哺扩张的重点地区。

但“螳螂财经”看到,一个比较尴尬的问题是,呷哺呷哺供应链多集中在北方,包括中央厨房也位于北京。这在一定程度上可能会制约呷哺呷哺的扩张速度。

“欲成大事者,必固其基”。在一展宏图之前,尽快修炼好“内功”,或许才是当下的呷哺呷哺最需要做的。