解析第一高中教育首份成绩单:营利双增,轻资产模式成“杀手锏”

2021年04月11日

评论数(0)文|螳螂财经(TanglangFin)

作者| 青月

3月12日,专注于学历高中办学、高考补习全日制学校的民办教育集团—第一高中教育在纽交所挂牌上市。然而,开盘即破发,上市首日收盘股价共跌去12%,时至今日,股价仍未涨回首日开盘价。

不过近日,第一高中教育集团公布了其2020年第四季度和财政年度的业绩报告。财报公布后,第一高中教育集团的股价两连阳,单从股价变动来看,资本市场对于第一高中教育上市后的首份成绩单似乎抱持着比较满意的态度。

自三月以来,中央网信办主管的中国网络社会组织联合会成立了在线教育专业委员会,监管收束下,又会对第一高中教育集团造成什么样的影响?作为中国民办高中教育的首支美股标的,它的首份成绩单成色几何?

一、财报数据稳健,规模效应逐渐显现

纵观第一高中教育集团的业绩报告,通篇只有一个词可以概括:稳健。

财报显示,公司2020年Q4总营收为1.64亿元人民币,同比增长36.2%;净利润4700万元人民币,同比增长94.6%。2020年总营收为4.46亿元人民币,同比增长32.5%;净利润为8090万元人民币,同比增长155.3%。

(图源:第一高中教育集团财报、招股书,制图:螳螂财经)

第一高中教育集团的盈利能力显著提升,在“螳螂财经”看来,主要由以下三个诱因造成:

首先,随着学生人数增加,规模效应逐渐显现。

据招股书数据显示,截至2020年12月31日止,第一高中教育集团在云南省、贵州省、内蒙古自治区和山西省建立了19所学校网络,入学总人数较2019年同比增长21.8%至25867名,其中包括高考留级生在内的高中生17230名,中学生8637名。

学生人数的增加,进一步巩固了公司在西部地区的领先地位,以2019年的入学人数计算,第一高中教育集团已是中国西部最大、全国第三的民办高中运营商。

学生人数的增加,自然带动了业绩快速增长。据财报显示,2020年第四季度的收入增长就是主要得益于新学校的设立使得新入学人数增加,以及为餐饮服务供应商提供的管理服务收入提升。

其次,轻资产模式,带动企业盈利能力显著提升。

第一教育集团以轻资产扩张为主,外延并购并举的双轮驱动模式。所谓的轻资产模式,指的是公司与地方政府、房地产开发商等第三方合作,这能使公司以较低的前期成本开办新学校,有利于保持充足的现金流,在抵御风险的同时可有效增加经营效益。

据第一高中教育集团的招股书援引研究报告称,和政府、地产开发商开展的合作办学,平均可以实现节省65%的新学校开办成本,提高企业的盈利能力。

最后,师资力量强大,背靠衡水中学。

招股书披露的信息显示,第一高中教育集团的15所学校都被冠以“衡水”的字样。衡水中学的两任校长张文茂、郗会锁前后20多次带人到当地实际指导教学工作,背靠衡水,成为了第一高中教育集团招生的金字招牌。

为了巩固基本盘,第一高中教育集团在于衡中合作的同时,也不忘组建强力的教学队伍,避免自己砸了这块招牌。2020年9月末,第一高中教育集团共有教师1969名,其中约99.3%拥有学士学位,并且第一高中教育集团是拥有毕业于清华、北大等优秀教育背景的教师数量最多的中国民办教育服务商。

这样看下来,不管是招股书还是第一高中教育集团交出的首份成绩单,似乎在数据层面都称得上是“可圈可点”,但是其股价表现与业绩似乎并不匹配。

二、开盘破发、股价低迷,“衡水模式”仍面临考验

3月11日晚间,第一高中教育集团首日开盘破发,其交易价格一度较中午前的发行价下跌了近20%。截至收盘,该公司股价报8.80美元,跌幅12%,市值2894万美元。

从第一高中教育集团的股价走势来看,自上市后,连跌九日,在财报公布前后,虽然开始有了上扬的走势,但至今为止仍未回归开盘价。

(图源:雪球)

Archegos Capital基金爆仓令中概股暴跌是第一高中教育集团股价不如意的主要外因。据数据显示,自第一高中教育上市以来,在美股上市的内地教育股的最大跌幅接近30%。高增长的第一高中教育股价疲软的一部分原因很显然是被板块的集体回调所拖累。

外因确实存在不可控的因素,但导致第一高中教育股价疲软的内因也有不少。

其一,受西部低线城市生活水平所累,第一高中教育集团近年来的学费收入明显下滑。

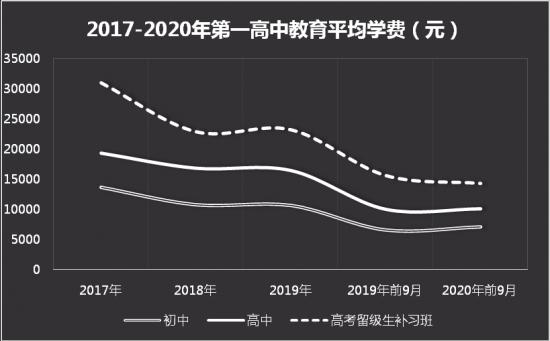

(数据来源:第一高中教育集团招股书,制图:螳螂财经)

由上图可见,近几年第一高中教育的平均学费整体下降,这主要源于多所学校位于云南低线城市,因此公司平均学费水平和当地生活水平较低相一致。平均学费的下降一定程度上影响了公司的盈利能力,致使公司的业绩不稳定。

其二,在第一高中教育快速扩张的背后,高资产负债率是一个定时炸弹。

2018年及2019年,第一高中教育负债总额分别为3.9亿元、4.45亿元,2020年前三季负债总额为6.98亿元。高负债总额使公司资产负债率一直处于高位,2018年、2019年和2020年前三季度,资产负债率分别为91%、86.4%和87%。

手头现金方面,2018年及2019年,公司期末现金流分别为5856.4万元及1.53亿元,2020年前三季为3.05亿元,不足以覆盖当期超过5亿元的流动负债,这个后遗症亟待解决。

其三,衡水模式争议不断,关联交易成隐患。

通过移植借鉴衡水中学的管理检验,第一高中教育的升学率确实不错。但“衡水模式”也不是万能,多次被诟病为“高考加工厂”、“考试机器”,对第一高中教育的声誉有一定的影响。剩下的关联交易、关联方转移办学收益等等也惹出了不小的争议。

综合来看,由于市场情绪的原因,短期内市场未能反映第一高中教育的真实价值,这一点毋庸置疑。但真正导致其股价不理想的内因同样不应该忽视,否则第一高中教育也难以突破收费高、教学质量差等民办学校普遍的“围墙”。

三、背负多方风险,第一高中教育未来能否迎来“价值重估”?

当然,纵使第一高中教育被内、外因所困,但在“螳螂财经”看来,其目前仍有被低估。

从政策上看,第一高中教育不同于在线教育,其政策方面的不利因素已经基本消除。

2020年2月4日,中国教育部发布《2021年工作要点》,提出“推动普通高中多样化有特色发展,持续支持普通高中建设”的意见,并规定“高中不作为义务教育阶段的范畴,全国高中的普及率要求达到90%”。很明显,民办高中领域受到了政策的支持,致力于促进区域间教育优质均衡发展的第一高中教育未来将从中受益。

从区位优势来看,第一高中教育未来的市场潜力极为可观。

西部地区教育人口基数较大,教育资源相对有限,录取率低于全国整体水平,当地学生的人均教育需求不能被满足。高考的高参与率和一流大学的低入学率导致了当地高考竞争激烈,对高质量的高中学历教育的需求高涨。

根据CIC的报告,中国西部民办中学教育行业的收入从2014年的人民币116亿元增至2019年的人民币319亿元,复合年增长率为22.4%;中国西部民办高中教育行业的收入从2014年的人民币54亿元增至2019年的人民币114亿元,复合年增长率为16.1%。作为头部的第一高中教育集团未来也将长期受到这一利好因素的辐射。

正因如此,第一高中教育集团对于2021年收入的指引相对积极,在财报中,第一高中教育预计2021年的收入为7.7亿至8.2亿元,同比增长73%至84%。

但在第一高中教育的发展逐步驶入“快车道”的时候,仍有一些风险需要注意,防止“翻车”。

一方面,作为“衡水中学概念股”,双方的合作是一把双刃剑。

作为中国公立教育的金字招牌,与衡水中学的合作让第一高中教育赚得盆满钵满。但也正因如此,如果合作被河北衡水中学终止,公司可能被要求更改学校名称,招生以及教育系统的运行可能受到重大不利影响。

另一方面,虽然是赛道内的“明星”企业,但有一些竞争对手虎视眈眈。

在第一高中教育之前,海亮教育、睿见教育、天立教育等都已相继登陆资本市场。其中,海亮教育是首家赴美上市的K12民办教育企业,至今,其股价以及上涨了7倍有余。

睿见教育作为华南地区规模靠前的民办教育集团,它和天立教育的平均学费每年均稳步上调,成为业绩高增长的保障。

与它们相比,第一高中教育的股价表现确实差强人意。除了这些企业将来有可能对第一高中教育的营收造成威胁之外,跟谁学、好未来、猿辅导等头部的在线教育品牌若有一天看中了高考补习、复读赛道的市场潜力,对第一高中教育而言,同样不是一件好事情。

总而言之,爆仓加上教育行业监管趋严,现阶段国内整个教育行业都在情绪上承压。不过其更多的是针对于校外培训机构颁布的指令,言外之意就是,第一高中教育反而能从中攫取到新的增长空间。但在“价值回归”的道路上,现在的第一高中教育还有许多的坎要过。

*本文图片均来源于网络

欢迎来到财经爱好者聚集地,同好共同交流请添加微信:tanglangcaijing01

此内容为【螳螂财经】原创,

仅代表个人观点,未经授权,任何人不得以任何方式使用,包括转载、摘编、复制或建立镜像。

部分图片来自网络,且未核实版权归属,不作为商业用途,如有侵犯,请作者与我们联系。

?泛财经新媒体。

?微信十万+曝文《“维密秀”被谁杀死了?》等的创作者;

?重点关注:新商业(含直播、短视频等大文娱)、新营销、新消费(含新零售)、上市公司、新金融(含金融科技)、区块链等领域。