中国羽绒服行业何时诞生第二个“波司登”?

2022年01月19日

评论数(0)

来源|螳螂观察

作者| 青月

每年都会有传闻称这一年将会是“xx年来最冷的一年”,2021年的冬天也不例外。

从国庆节后开始,我国已经连续经历了5轮寒潮的袭击,多个地区一夜之间降温10°C左右,于是开始有传言说2021年将会迎来60年以来最冷的寒冬。

至今为止,这一说法暂时未得到官方的佐证,但由于近几年来“双峰拉尼娜”的出现,冷空气活动明显增强,确实意味着存在发生极端性降温事件的可能。在寒潮来袭的大背景下,羽绒服已经不再是简单的服饰,而是上升到了“救命神器”的地位。那么,在气候条件利好的大趋势下,中国羽绒服行业的发展如何?

国产羽绒服的2021:增长、提价与波司登

聚焦2021年中国羽绒服市场,用三个词可以概括。

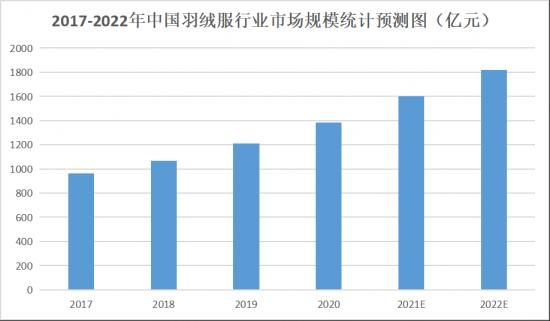

第一个就是“增长”。据中国服装协会数据显示,2019年我国羽绒服市场规模约为1209亿元,然而到2022年中国羽绒服市场预计将达到1621亿元,增长率在10%以上,速度高于服装行业整体增速。

(数据来源:中商情报网;制图:螳螂观察)

市场规模增长显著向好,入局者也随之增加,天眼查数据显示,我国目前有近6.5万家羽绒服相关企业。其中,成立于近5年内的羽绒服相关企业数量最多,占近6成。2021年以来,羽绒服相关企业注册数量超过4100家,赛道一片欣欣向荣的繁华景象。

第二个关键词是“涨价”。很多消费者对羽绒服的概念还停留在十年前的一、二百元的阶段,然而时移世异,羽绒服的价格也在水涨船高。

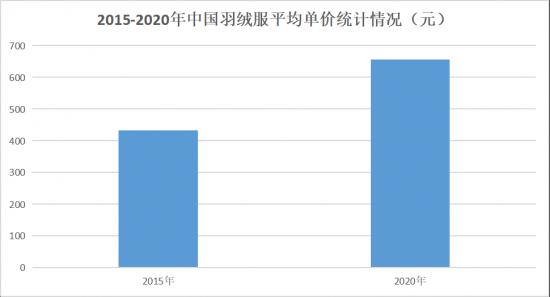

(数据来源:中商情报网;制图:螳螂观察)

据中华全国商业信息中心统计,2020年全国重点大型零售企业羽绒服的销售量同比增长15.1%,羽绒服平均单价也从2015年的432元,上涨到2020年的656元。据老虎ESOP整理,2021年10月22日之前的一个月内,淘系电商下羽绒服的均价,阿迪达斯为575元,李宁为450元,安踏为510元,波司登的均价则是他们的两倍。

一方面是因为人工成本、营销成本以及企业在保暖技术上的投入逐年递增;另一方面则是鸭绒、鹅绒等填充原料价格一直呈现上涨的趋势。据羽绒金网数据,90白鸭绒的价格在2020年4月份是18万元/吨,至2021年年初已经稳定在35万元/吨以上,翻了将近一倍,也就不难理解为什么现在羽绒服的价格一年比一年高了。

第三个词则是“虹吸效应”。随着中国羽绒服市场显著向好,头部品牌的“虹吸效应”随即显现,这里的头部品牌指的就是波司登。

根据最新发布的2021年中报,波司登截至2021年9月30日六个月实现收入53.9亿元,同比增长15.6%;毛利率50.5%,同比提升2.7个百分点;经营溢利率提升0.5个百分点至14.8%,连续五年营收、利润实现双位数增长。除此之外,其股价涨幅超过45%,市值超越加拿大鹅。

在Brand Finance公布的“2021全球最具价值服饰品牌排行榜50强”中,波司登是唯一上榜的中国羽绒服品牌;8月欧睿官方更是发布权威认证报告称:波司登羽绒服规模全球第一,其中销售额、销售量均为第一。某种意义上来说,波司登羽绒服已跻身全球领先行列。

但除了波司登以外,目前在国际市场,中国羽绒服行业暂未出现第二个有“话语权”的品牌,中国羽绒服想要真正在国际市场站稳脚跟,我们还需要很多个“波司登”。

Moncler、加拿大鹅缩小包围圈,国内暂无第二个波司登

2009年,法国羽绒服高奢品牌Moncler进入中国市场,至2019年上半年,中国市场已成为该品牌在全球范围的第一大市场;2018年5月,加拿大鹅进军中国市场,先在上海建立大中华区总部,同年秋天于北京、香港开设旗舰店,这一系列举动使其股价大涨。

对于加拿大鹅、Moncler、北面等国外羽绒服高端势力,目前国内暂时只有波司登有一战之力,2021年12月,业内首创,以“戏剧秀场”为概念的“中国羽绒服全球领先”发布会完美落幕,正式宣告波司登成为全球领先的羽绒服品牌。在玩家博弈的过程中,技术、设计、国潮的兴起都是波司登品牌升级转型取得不错的成绩的重要因素。

但中国羽绒服还需要更多的“波司登”,然而目前看来,国内羽绒服行业的玩家,暂时无法替代波司登在国内和国际市场上的地位。

首先,从用户的角度来看,波司登的品牌认知度明显更高。举个简单的例子,虽然像雅鹿在2020年获评艾媒金榜发布的《2020年11月中国羽绒服品牌线上发展排行榜单TOP15》TOP1。但据益普索数据显示,波司登在消费者中认知度达97%,第一提及率为60%,NPS达50,美誉度达8.72,其他国产品牌暂时难以企及。

其次,战略上,波司登也比红豆、雅鹿、太平鸟等企业更聚焦在羽绒服上。

虽然红豆、雅鹿和太平鸟都有在销售羽绒服,但它们同时在男女装、时尚服饰和运动服饰上有所布局,羽绒服并非其聚焦的“主航道”。

而波司登虽然也有自己的“副业”,但一直坚持着“聚焦主航道、聚焦主品牌”的战略方向,其2021年中报显示,波司登品牌羽绒服业务录得收入约为34.73亿元,占总收入的64.5%,同比上升16.2%。当然把所有的鸡蛋都放在一个篮子里风险较大,波司登近几年也在发力贴牌加工管理业务、女装业务和多元化业务,但已经在中国羽绒服市场建立了一定的优势,短时间内难以攻克。

最后则是在技术上,由于深耕羽绒服市场多年,波司登在研发、设计、制作上底蕴深厚,举几个简单的例子,面料上拥有独特的防风、防水、高透气性能;防钻绒缝制技术让臃肿的羽绒服更轻便且不跑绒;借助数据中台技术,建立了会员标签体系、重构线下门店商品自动补货体系。

基于战略、技术与用户基础上的优势,波司登构筑了属于自己的壁垒,但这并不意味着其他参与者没有机会。相比欧美国家30%-70%的羽绒服普及率,仅有10%的中国市场意味着还有很大一片空白市场亟待挖掘,对像鸭鸭这种另辟蹊径,打出“羽绒服中的优衣库”旗号的玩家来说,未来或许还有一些潜藏的机会以待挖掘。

“阿喀琉斯之踵”未除,中国羽绒服该何去何从?

阿喀琉斯之踵寓意再强大的英雄,也有致命的“死穴”或“软肋”,中国羽绒服市场亦然,即使行业内一派欣欣向荣,但背后仍有未解的危机。

前段时间,有“羽绒服界爱马仕”之称的加拿大鹅先是因为虚假宣传被处罚,随后更是因为《退换货条款》对中国大陆消费者区别对待,消费者维权困难,迅速在各大社交媒体平台上引起热议。

《螳螂观察》也从黑猫投诉平台了解到,不管是加拿大鹅、波司登等头部企业还是鸭鸭这类传统老牌玩家,或多或少都因为质量或者服务被投诉。在服装行业,质量和服务至关重要,一旦“翻车”,销量、声量齐跌,企业很容易万劫不复。

(图源:黑猫投诉)

再者,中国羽绒服市场还有一个天生的桎梏就是它的季节性,再加上羽绒服购买频次本就不高,这就需要企业去拓宽羽绒服的穿搭场景,并延长羽绒服旺季的销售周期。

这也是波司登之前寻求多元化、四季化的重要原因,但如何平衡聚焦主业与季节性对多元化的需求二者之间的矛盾,这或许就需要企业去增强时尚属性,而淡化保暖属性。

渠道端也可以尝试通过新零售和数字化运营提高销售效率,尤其是直播渠道的布局。有数据显示,去年双11,波司登直播间的单日直播观看量达到了356.45万。除了自己的直播间,波司登还和头部KOL合作去种草推广产品。

除了季节性和质量等隐患外,竞争也是行业去要正视的问题。Moncler与加拿大鹅垄断高端市场,波司登瞄准2000元~7000元的价格段,在其他价格段除前文提及的公司外,还有优衣库、Zara等休闲品牌,耐克、李宁等运动品牌,甚至是深耕专业户外领域的玩家也想来分一杯羹。

举一个简单的例子,羽绒服过去常常被打上“肥、重、肿”的标签,再瘦的人穿上也会秒变“轮胎精”,但当竞争愈发激烈,越来越多的羽绒服开始撕去原本的标签,取而代之的变成了“轻、薄、美”。有的企业花大价钱请时尚人士代言;有的企业设计的羽绒服数次登上国际时装周;“羽绒服穿搭指南”更是席卷微博、小红书等平台,由此可见四季品牌觊觎羽绒服赛道,某种程度上来说确实可以推动整个赛道的前行。

除此之外,竞争在技术、战略等领域也会给予行业一些新的启发。但凡是过犹不及,适度的竞争一旦发展成过度的“内耗”,就有可能令品牌陷入价格战和营销战的泥潭,所以行业内的玩家还是需要厘清适合自己的打法。

总而言之,潮流可能在改变,冬天却绝不可能缺席。国内羽绒服市场依旧是一个巨大的“蓝海”,意识到这一点的玩家也在加速入局,蚕食这块蛋糕,在它们之中是否会诞生第二个波司登,现在还是一个未知数,当务之急是品牌如何在竞争、季节性等问题的包裹中突围。