一面是科技,一面是金融:京东科技IPO“搁浅”透出怎样的信号?

2022年05月19日

评论数(0)

出品/联商专栏

撰文/刘志刚

近日,市面上有消息传出,京东科技因审批未获通过,此前的港股IPO计划或面临搁浅,自去年撤回“科创板”上市申请之后,京东科技IPO可能再度遇阻。

从此前蚂蚁金服上市受阻来看,监管层对于金融属性较强的企业IPO仍持严谨态度,京东科技二次IPO可能遇阻,也同样是这一态度的延续。

去年4月份,央行、银保监会、证监会等监管层曾对14家从事金融业务的互联网平台约谈。要求不鼓励以“科技”名义的金融公司上市。对此,部分行业人士认为,京东科技赴港股IPO遇阻,可能与自身的较重的金融属性有关。

“科技”之名难掩金融增长逻辑?

2020年9月,京东科技的前身京东数科曾谋求于科创板上市,去年3月份京东数科撤回了上市申请。二次冲刺IPO之前,虽然打包了更多云计算、人工智能业务,但京东科技本身的金融属性依旧难掩。

从业务主营业务上来看,根据此前披露的招股书数据,公司三大主要业务有“金融机构数字化解决方案、商户与企业数字化解决方案、政府及其他客户数字化解决方案”。

值得注意的是,在金融机构数字化解决方案板块的主要信贷科技产品方面,京东金条促成的贷款规模分别为1036.85亿元、2554.92亿元、4589.15亿元和2612.17亿元。

从营收结构上来看,以已经披露的2020年上半年的数据来看,彼时京东数科营收金融机构客户贡献42.84亿元,占比为41.48%;商户与企业客户贡献54.09亿元,占比为52.37%。

即便金融科技企业冠以科技之名,也难掩金融增长的底层逻辑。

数据层面上似乎也在回应这一点,据此前披露的数据显示,目前信贷科技板块,京东科技管理的贷款余额约2千亿。2019-2020年,金条产品促成的贷款规模分别为2555亿元、4589亿元、5200亿元。

金融科技本质上是金融的“依附行业”。

脱离了金融增长逻辑,金融科技并不能直接产生价值,因此即便是“科技公司”,如果业务上“含金率”过高,那么本质上还是属于金融行业而非科技行业。核心逻辑其实还是金融增长的逻辑。

业务属性上的“含金率”过高,使得公司层面不得不进行调整。

去年1月份,京东宣布整合云业务和AI业务,京东数科更名京东科技。企业的战略调整,往往伴随着组织架构变动。

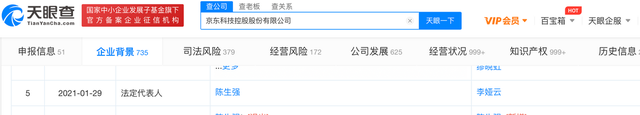

根据天眼查APP信息显示,就在业务变动同期,公司法人发生了变动,京东集团首席合规官李娅云接替陈生强担任京东数科CEO。

事后来看,彼时公司的一系列变动其实透露出两个核心要点:

金融监管趋严的背景下,“含金率”偏高的京东科技需要更合规以面对市场监管。

金融科技行业的风暴仍在持续,合规对于金融企业以及金融科技企业来说都是底线。曾经因争议性广告而被口诛笔伐的京东金融深谙这一点。

事实上,相比市场口碑,金融科技企业更怕的是来自监管层的否定,从以往监管对金融领域的动作来看,这不是不可能发生。

在合并云计算以及AI计算之后,“含金率”的降低有望打开一条不同于蚂蚁金服的上市道路。

一个数据层面的事实是,虽然金融属性比较重,但从规模上以及潜在的金融风险上,京东科技远比蚂蚁金服要小。从这个角度来看曾经撤回IPO以及合并业务员、改名等一系列操作,背后的京东科技的目的可能还是在于上市。

如今,港股IPO计划可能会再度搁浅,对京东科技来说可能意味着过去一年的调整以及努力并没有达到理想的目标。短期来看,这可能意味着监管对于金融科技类公司上市仍在收紧,长期来看,这对金融科技企业在市场中的估值可能会造成长远影响。

IPO失利后的二级市场定价波动,金融科技的故事不香了?

从监管层面对金融科技的态度来看,他们可能更希望看到的是“去金融化”的科技企业上市,从金融科技长期发展的角度来看,科技属性>金融属性的企业谋求上市的通道可能会更加宽敞。

一方面,科技企业的高溢价、高估值的逻辑没有变。

对比科技板块和其他板块,科技赛道的估值明显更高,比如硬件领域的苹果,软件领域的微软、谷歌。这类企业高估值的核心逻辑在于技术的应用的广度以及赛道商业化的天花板有多高。

另一方面,行业整体的监管趋势下,金融行业IPO的窗口在不断缩窄。

但事实上,如今市面上的很多金融科技公司,依旧依赖金融业务,科技增值的逻辑其实并不明显。

正因如此,头部企业二次IPO失利之后,可能会影响这个赛道未来在二级市场的定价。

对比京东科技的两次上市来看,从早先的计划募资31亿美元,到如今披露的募资10亿到20亿美元,募资目标的降低可能使得公司的估值缩水,市面上有观点认为,估值可能缩水了三分之一。

事实上,企业二次上市估值缩水的情况可能存在,一方面可能受市场环境的影响,上市时机可能并不完美,市场的估值水平并不恒定。另一方面,对于希望上市的企业来说,估值可能会缩水虽然会有影响,只要能成功上市,估值浮动并非不可接受。

客观来看,公司上市前估值缩水也可能与外界对于企业营收预期下降有关。

一方面是资金投入的压力。

根据此前京东的财报显示,在过去4年中京东累计投入750亿资金用于技术研发,其中大部分投入到了物流以及数字科技领域,此外,在AI业务以及云计算业务并入京东科技之后,这部分的科技投入压力也同样随之而来,这对未来京东科技的营收能力是一大考验。

实际上,无论是云计算还是AI,都需要持续的大量资金投入,再加上金融科技研发也不能断档,综合压力可能会传导到企业自身的营收上。

另一方面,业绩稳定性存疑可能也是影响市值的原因之一。

根据此前京东数据可递交到科创板的招股书,2017年、2018年、2019年公司营收分别为90.70亿元、136.16亿元、182.03亿元。利润方面,分别为-38.20亿元、1.30亿元、7.90亿元。2020年上半年,公司营收为103.27亿元,同期净利润则亏损了6.7亿元。

短期来看,京东科技赴港未果之后,金融科技IPO的故事很可能不再吸引资本市场,再加上金融市场监管加强,市场估值可能会进一步波动,而相关企业可能需要寻找新的增长曲线,来做多科技属性。

长期来看,行业中头部企业数次冲刺IPO失利,势必会导致二级市场压低估值,这会使得企业的估值话语权继续走弱,即便未来上市成功可能也很难有亮眼的市值表现。金融科技的故事可能再也“不香了”。

危机危机,危中有机,虽然登陆二级市场并没有预想中那么顺利,但金融科技并非没有出路。宏观视角来看,强监管下,金融科技行业可能正处在新的发展阶段。

金融科技行业的出路其实还得回到赋能实体产业的路子上来。

比如,真正为企业资金往来提供数字化服务,包括支付、融资、资产管理、保险等全链条金融活动。金融服务实体的整体定调下,金融科技也理应回归实体,进而开辟出一条技术增长赋能B端的新出路。

一个大的趋势是,技术落地的方向正在逐渐从C端转移到B端,金融科技行业也不例外。因此,如何真正通过科技赋能到B端,可能会是一个政策引导下的长期增长方向。

写在最后

对于金融科技行业来说,安全性、合规性的长板有多长能够带来多大的价值空间。

蚂蚁金服上市失利之后,行业风向已经清晰,而此次京东科技IPO再遇波折,可能也是一个重要的信号。当监管收紧,IPO窗口缩窄之后如何转动科技渠道增长的车轮,可能才是未来释放自身价值的关键所在。