被“野蛮人”敲门后,东芝靠“分家”自保

2021年11月26日

评论数(0)

文/李信

编辑/子夜

面对“野蛮人”的敲门,东芝终于做出了“反击”。

近期,东芝宣布最早将于2023年拆分为三家公司,分别为基础设施服务公司、元件公司和半导体存储器公司。东芝表示希望建立不同利润结构和增长战略的独立公司,以提高股东价值。

但需要注意的是,这一拆分计划仅由东芝董事会同意,其还需要召开股东大会获得股东批准,以及完成相关机构的审查要求。

此前,陷入财务困境的东芝,一度出售了多项业务,并引入了多家外资股东。尽管外资帮助东芝脱困,但问题也随之显现,那就是东芝董事会与外资之间冲突不断。

就在今年4月,英国私募股权公司CVC宣布想要私有化东芝的消息传出后。当月,东芝社长兼CEO车谷畅昭辞职,而辞职原因与CVC在收购交易上出现分歧有关。

此次,东芝选择拆分公司,或许也是想保全自身不被外资私有化。而为了让股东同意拆分计划,东芝不仅会给到股东三家独立公司的股份,还会将部分核心资产股份出售,并将收益全部给到股东。

谁都没想到,曾经作为“日本之光”的东芝,如今竟然需要靠拆分公司来保全自身。而东芝拆分后,其独立公司能否帮助东芝重振业务,不仅是股东们极为关注的内容,也是外界想要知道的答案。

但这一答案,东芝或许也无法给出回答。毕竟,现在东芝保全自身才是最为重要的事情,重现往日辉煌也要在不被私有化的前提下,才能稳妥前行。

1、东芝“分家”

成立百年的日本企业东芝,即将“分家”。

近期,东芝公司宣布将拆分为三家独立公司,分别为基础设施服务公司、元件公司和半导体存储器公司。拆分完成后,三家公司将各自挂牌上市,具体时间可能在两年后。

东芝表示,拆分有利于每家公司大幅增强其业务重点,促进更灵活的决策和更精简的成本结构。

从东芝规划的三家独立公司架构来看,每家公司确实有了更核心的业务重心、产品以及宏大的长期目标。

具体来看,基础设施服务公司将包括东芝的能源系统和解决方案、基础设施系统和解决方案、建筑解决方案、数位解决方案和电池业务。产品和服务将包括发电、输电和配电、再生能源、能源管理、公共基础设施、铁路和工业的系统解决方案、建筑节能解决方案,以及政府机构和私人公司的IT解决方案。

可见,基础设施服务公司偏向能源产业与公共基础设施,东芝对该公司的期望是推动向再生能源过渡方面扮演主导角色,以达成宏大的全球碳中和目标并增进基础设施韧性。

元件公司则将包括东芝电子元件和储存装置解决方案业务,产品包括电力半导体、光学半导体、类比积体电路、用于资料中心的大容量硬碟驱动器和半导体制造设备。这家公司的核心会在IT基础设施方面,东芝也希望该公司可以成为该领域发展的领导者。

从东芝的规划来看,基础设施服务公司和元件公司都更偏向行业基建方向,而东芝剥离这两大业务后,将会变成一家更独立的半导体存储器公司,拥有铠侠公司和东芝TEC公司的股份。

东芝旗下的铠侠公司是极为优质的资产。当前,铠侠是全球第八大半导体制造商,NAND闪存的第二大制造商,也是日本现存为数不多的存储芯片厂商,对日本有着重要的战略意义。

从拆分后的公司业务来看,东芝或许早就有所规划。但当前这一拆分计划只有东芝董事会同意,最终能否拆分成功,东芝还需要获得股东的批准以及相关机构的所有审查要求。

值得注意的是,这一拆分计划与此前股东想要私有化东芝的诉求相悖。为此,东芝董事会为了让股东们同意拆分,也给出了颇具诱惑的条件。

首先,这次东芝拆分后,现有股东可以获得从东芝剥离出去的基础设施公司和元件公司的股份,成为包括东芝在内的三家公司的股东。

此外,作为业务分拆计划的一部分,东芝将寻求把铠侠的股份转换为现金,以尽可能为股东带来更多价值。作为股东回报过程的一部分,东芝有意将铠侠股份的净收益全部还给股东,前提是整个过程不会对顺利实施拆分造成干扰。

东芝的言外之意很清楚,其可以将最有价值的公司股份卖了给股东换钱,那么股东也要同意拆分业务的计划,而不是还想着私有化东芝。

赛迪顾问集成电路中心高级咨询顾问池宪念接受36氪采访时表示,东芝的拆分后能让各子公司更聚焦业务方向,提高经营效率。同时,拆分后的东芝投资组合会更加多样化,将给公司带来新的协同效应和更稳定的整体业绩。

东芝解体会造成怎样的影响还不得而知,但目前来看,东芝这一招“弃军保帅”,或许也是不得已而为之,毕竟外资早就想瓜分东芝。

2、东芝为何分家?

东芝突如其来的“分家”,或与“野蛮人”敲门有着密切联系。

今年4月,英国私募股权公司CVC Capital Partners突然提议通过收购要约对东芝进行私有化。并且CVC考虑溢价30%,以每股5000日元的价格,共计2.3万亿日元(约合208亿美元)收购东芝,并计划最早在2021年10月让东芝从东京证券交易所退市。

对于CVC突然的收购要约,东芝以“缺乏细节”为由拒绝了CVC提出的收购要约,但表示会考虑任何可靠的要约方案。

一时间,众多资本巨鳄“闻着味”聚拢起来,开始围猎东芝。

在东芝拒绝CVC的当月底,美国私募股权公司贝恩资本也开展了对东芝的收购计划。

除此之外,美国私募股权投资公司KKR也对外宣称,有意以高于CVC的价格参与竞购。

此前买下东芝核电业务的加拿大投资公司Brookfield Asset Management Inc,也在考虑参与竞购东芝。

据日经中文网报道,贝恩资本还与CVC达成合作,正在讨论详细的东芝收购方案。两大国际资本巨鳄握手合作,可见下定了“拿下”东芝的决心。

贝恩资本与东芝关系匪浅。早在2017年,东芝为了续命,将核心资产东芝存储(现已更名为铠侠)出售给了贝恩资本牵头的财团,交易价格为180亿美元。连线Insight通过公开信息查询,截止2021年,贝恩资本持有铠侠49.9%的股份。

如今,全球半导体形势一片大好,贝恩资本当初的这笔收购自然也获得了丰厚的回报。而全球资本纷纷参与竞购东芝,也是看到东芝在半导体、消费电子等行业的深厚根基。

不过,外资想要收购东芝也并不容易。根据日本2020年修订施行的《外汇及外国贸易法》规定,外国资本如想取得日本安全保障相关行业企业1%以上的股份,需事先申报,接受有关方面审查。而既拥有能源业务,也是日本十大军工企业的东芝,自然是重点审查对象。

这意味着,作为日本企业的东芝,自身并不能决定是否“卖身”给外资。

但东芝似乎低估了“野蛮人”的手段。据日经中文网报道,CVC为了满足外汇法,正鼓动日本产业革新投资机构(JIC)及日本政策投资银行(DBJ)也加入投资联盟,KKR也同样想与这两家机构进行合作。包括这两家机构在内的具体谈判尚未进行,日本政府正在关注上述机构如何应对外汇法。

外资们的想法很明显,在股东中加入日本本土机构,有利于通过外汇法的审查。

面对各方外资“围猎”,东芝也在尽力抵抗。据日媒报道,东芝高层试图游说日本政府,以阻止外资对东芝的收购,同时东芝高层还紧急给日本各大金融机构打招呼,要求其不要为外资的并购行动提供资金。

可见,只要东芝内部股东管理层们不动摇,加上日本外汇法的“保护”,东芝其实很难被外资收购。

但没想到,东芝大股东也在筹谋“卖”了东芝赚钱。就在东芝拒绝CVC收购后不久,东芝第二大股东新加坡私募股权投资公司3D Investment Partners就公开致信,要求东芝就出售进行一次全面的评估,还劝东芝管理层收起对被收购的敌视态度,“应明确表示对其他所有权结构持开放态度”,以免吓跑潜在收购者。

当东芝大股东与外资站在同一条战线上,如今东芝仅剩的依靠,也只有日本政府了。

此前,日本内阁官房长官加藤胜信,拒绝就东芝交易谈判发表评论,但表示任何外国公司的收购都需要相关批准。而且东芝涉及的能源、芯片行业,对日本的战略意义也较为重要,这笔收购势必要经过日本政府的审核。

多方博弈之下,东芝要想保全自身核心资产,或许“分家”是最为简单有效且迅速打破僵局的方式。而“分家”后的东芝,将走向何方?

3、东芝“分家”后,还能再创辉煌吗?

曾经作为“日本之光”的东芝,如今落魄到以“分家”来抵御外资入侵,不免让人唏嘘。

回溯东芝发展历程,其一度是日本工业发展的典型代表,甚至在全球工业发展史上都留有印记。日本的第一台电风扇、洗衣机、电冰箱、晶体管电视等都曾由东芝生产制造,甚至还发明了全球第一台彩色可视电话、第一张NAND型记忆卡、第一台HD DVD播放机。

东芝巅峰时期,业务范围覆盖基建、制造、核能、半导体、家电、计算机等诸多领域。半导体和笔记本业务还曾位列世界第二,并与夏普、松下并称为日本白电三巨头。

但在日本经济泡沫破裂、中国制造冲击日本企业的大环境下,以及东芝自身转型不顺等多重因素叠加下,东芝逐渐失去了往日的荣光,如今的业务情况也大不如前。

据东芝2020财年财报显示,当前业务范围覆盖能源、基础设施、零售与印刷解决方案、楼宇设施、电子元器件和存储器和数字解决方案六大板块。这一年销售额为3.05万亿日元(约266亿美元),相比2019年的3.4万亿日元,还下滑了9.9%。

当前,东芝将公司拆分后,三家独立公司能助力东芝恢复往日辉煌吗?

从拆分后的业务体系来看,基础设施服务公司主要有能源和基础设施业务。在2020财年财报中,东芝能源业务的销售额下滑了13.3%,拖累了整体业绩。

原本,东芝是押注核能产业的。在2006年还以54亿美元高价从英国核燃料公司中收购了西屋电气77%股份,想要借此开拓全球核电市场,后续还增资16亿美元将西屋股份增持到了87%。

但让东芝没想到的是,随着2011年福岛核事件的发生,这一“黑天鹅”事件直接导致东芝核能业务陷入困局,不仅原有订单全部取消,高企的成本也压得东芝喘不过来气。

最终在2018年,东芝以46亿美元将西屋电气出售给了隶属于加拿大的Brookfield资产管理公司。

除能源以外,基础设施服务公司另一大主要板块为公共基础设施,这一业务考虑到公共属性,拓展起来耗时长,还需要带有一定的公共服务,为此可以预计,拆分出来的基础设施服务公司,更多是稳固原有业务内容,不会有太大的拓展。

元件公司的核心则在IT基础设施方面,也包括一些半导体业务。从东芝的规划来看,元件公司主要业务范围会是半导体制造设备,以及储存装置方面。

半导体制造设备是半导体产业链的支柱,特别在全球芯片紧缺的大环境下,东芝若能将其发展起来,或许能有不错的前景。

除此之外,元件公司也能与半导体存储器公司协同发展。半导体存储器公司拥有铠侠公司的股份,这是东芝半导体业务的核心资产,如今铠侠依旧是全球NAND闪存的第二大制造商。

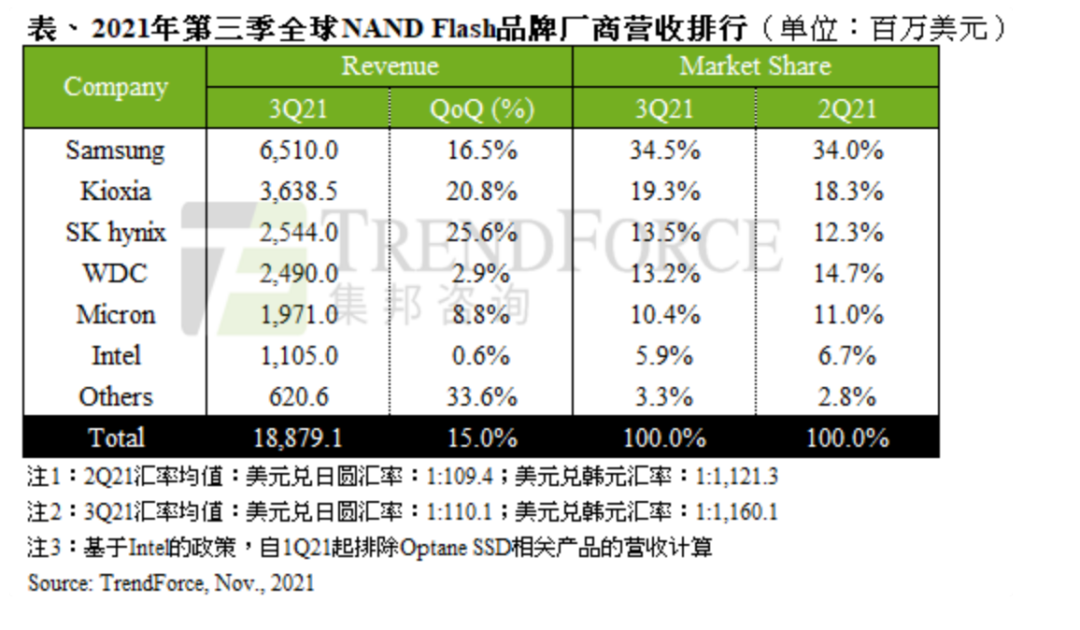

据TrendForce集邦咨询发布的2021年第三季度全球NAND Flash市场报告显示,当季度铠侠市场份额为19.3%,排名全球第二。该季度铠侠出货量大幅增长超过15%,平均销售单价增长4%,获得史上最佳的营收表现,营收达36.4亿美元,季增20.8%。

2021年第三季度全球NAND Flash品牌厂商营收排行,图源集邦咨询

但需要注意的是,目前东芝并不是铠侠的第一大股东,贝恩资本才是铠侠内部最有话语权的股东。而且从东芝公布的拆分计划来看,其还计划出售铠侠的股份以此换取东芝不被外资私有化,这或将让其在铠侠的话语权进一步减少。

当前,东芝选择“分家”,或许更多的诉求在于自保,而并没有太多考虑各项业务的发展规划。

据外媒报道,有部分业内人士认为,身为日本代表性企业,东芝的解体或将对日本产业界带来影响,甚至成为产业界的转折点。资源的过于分散,也会拖累公司的资金使用效率。

无论东芝拆分结果如何,只要还在牌桌上,其就有翻盘的可能。毕竟东芝历经百年,只需要找准正确方向,就还有机会重现往日辉煌。