“药多医少”的阿里健康,分了核酸检测多少羹?

2022年11月30日

评论数(0)

阿里健康于2021年开始大力布局核酸检测业务,但在最新财报中,并未公布核酸检测营收数据,且医疗健康和数字化板块占比仍然很小。

作者|刘珊珊

编辑|杨 铭

刚刚被剔除恒生中国指数的阿里健康,公布了最新季度财报。

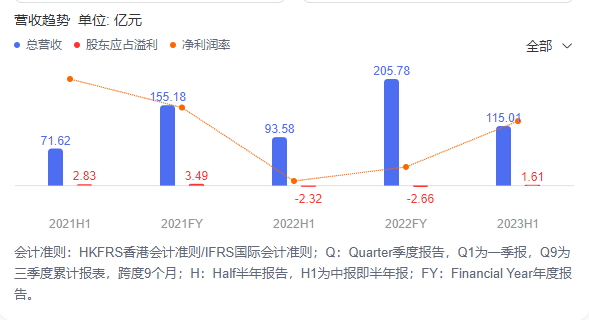

11月28日,阿里健康发布截至9月30日止六个月中期业绩公告。财报显示,其上半年总收入达到约115亿元,同比增长22.9%,录得期内利润约1.62亿元,同比扭亏。

在此前2022财年,阿里健康营收跌至历史低谷,年亏损额创新高。对扭亏为盈原因,阿里健康解释称,来自医药自营业务用户规模的增长,精细化运营所带来的议价能力提升、经营效率优化,平台规模经济推动效率提升等原因。

业绩利好刺激,加上医药股整体走强,让阿里健康在资本市场上缓了口气——11月29日,阿里健康港股收盘价为6.1港元,大涨9.71%,总市值824.7亿港元。不过,也仅仅是恢复至2018年的水平,股价、市值距去年2月高光时刻仍累计重挫近8成。

阿里健康尽管业绩有所改善,但和京东健康同期相比,阿里健康业绩逊色许多。京东健康今年上半年营收202亿元,同比大增48.3%,扭亏为盈后净利润2.24亿元,其最新总市值近2099亿元,是阿里健康的2.5倍。

在国内,"互联网+医疗"是一个万亿市场规模的想象空间。凭借资本优势和阿里天然流量池,阿里健康在医药电商领域快速占据较大市场份额,其志向也不止是“卖药”,而是深入了核酸检测、医美、体检等数字医疗、健康科技等板块表现平平,市场难以长期看好——最终,备受市场与投资者关注,香港乃至国际股票市场最具影响力的恒生指数,将其正式除名。

01

“卖药”仍是收入绝对大头

阿里布局健康产业超十年,比京东健康、叮当健康等更早入行。

2011年6月,淘宝商城医药馆上线,很快由于资质问题被叫停。2014年,马云通过阿里集团和云锋基金花10亿收购中信21世纪,“借壳”拥有第三方网上药品销售资格。在中信21世纪更名为阿里健康后,阿里集团的“Double H”战略落地重任,便交给了阿里健康。

8年间,率先成功上市的阿里健康,逐步将业务扩展至医药电商及新零售、互联网医疗、消费医疗、智慧医疗等领域,野心勃勃建设阿里“线上线下一体化”大健康版图。

目前,阿里健康主营业务分三大板块,分别为医药自营业务、医药电商平台业务和医疗健康及数字化服务业务。

其中,备受关注的医药自营业务主要是B2C零售模式,即在上游对接药品、保健品、器械经销商,通过“阿里健康大药房”等线上分销、运营,当下游消费者购买产品后,阿里健康就获得分佣,通俗而言就是阿里健康自己“卖药”。

早在10年前,天猫就上线了类似自营业务的“天猫医药馆”。另外,电商平台业务赚取商家佣金和平台使用费,也是阿里健康轻车熟路。医疗健康及数字化服务,则提供包括中医、体检、核酸检测、医美等在内的线上线下一体的医疗健康服务。

从当前各项业务具体营收来看,医药自营业务收入100.82亿元,医药电商平台业务收入近10亿元,医疗健康和数字化收入约为4.19亿元。简单计算,“卖药”营收占比高达87.7%,占据绝对主导地位。

倘若与2021财年、2022财年相比,“卖药”比例甚至略有提高——此前两个财年“卖药”占比贡献约为85%。

而如果合并医药电商平台业务,那么不难发现,电商分佣几乎是阿里健康营收全部来源,占比高达97%,核酸检测、体检等带来的营收目前只占3%。这一比例,和前几年比几乎相同。

从收入结构看,阿里健康营收大头长期仍是“卖药”为主,迄今未成功实现“卖药+服务”的转变。

有业内人士就表示,“卖药”对阿里健康来说是不容有闪失的基本盘,其市场需求量大、交易频次高,最容易变现,还可以提升平台GMV和用户活跃度。

“卖药”对其他互联网医疗企业也是重要营收利器。2020年至2022年上半年,京东健康医药和健康产品在总营收占比在86%左右徘徊,叮当健康目前将近97%的收入都来自卖药,远高于分销业务与线下零售业务。

但单纯依赖“卖药”,也早被证明不是一个好业务。同质化严重、引流成本高、获客成本难、毛利率低下、政策监管风险等问题,是行业迄今没有解决的难题。

对阿里健康而言,虽然其电商基因强大,可以轻而易举整合来自淘宝、天猫、夸克、钉钉、支付宝等流量入口的资源,但当阿里本身流量增长到顶,阿里健康也就陷入获客成本剧增、C端用户增长难题。

以最新营销费用为例,当期销售及市场推广开支85.9亿元,尽管较去年同期减少12.7%,但仍是次于履约成本的第二大运营开支。疫情反复给医疗健康平台带来发展窗口期下,如此大代价烧钱带来的,仅仅是半年3000万年度活跃用户增长。

烧钱营销,让阿里健康20%的毛利率,在行业处于最低位——同期京东健康毛利率为23.5%,平安健康毛利率有23.3%,阿里健康投入产出比相当低。

更重要的是,阿里健康医药自营业务收入增速近几年来正在放缓,2019财年至目前,增幅分别为92.4%、62.5%、35.5%、24.2%,如此下滑速度,未来“卖药”能给阿里健康带来多大营收,没人能判断。

这和阿里健康在供应链建设上不够积极,导致用户沉淀不足有关。药品关系着健康,对平台供应链可靠性、物流速度要求,比大部分品类要高。但是,阿里健康迄今没有自建物流体系,只是通过菜鸟或第三方快递配送,在配送体验上因此被众多用户吐槽——当竞争加剧、可选择性越来越多,那么阿里健康也就不是第一选择。

02

高增长处方药能否维持?

自营业务的增长,阿里健康将希望放在了处方药上。

相关数据显示,线上处方药销售是一个高速增长的市场,其市场前景远超非处方药。2022年1月至7月,天猫和京东平台200多家药店销售数据显示,线上处方销售额达144.7亿元,同比增长48.9%。

阿里健康最新的财报中,亦特别强调了这一点,处方药业务收入增长46.2%——相比此前虽然增速也在下滑,却是自营业务最快增长点。

由于处方药的特殊性,监管部门在2019年12月才放开了部分处方药的网络销售途径,且在销售过程中有着严格的限制要求。

不过,综合各方消息来看,线上平台仍然普遍存在着管理失位权责不明、未尽到审方责任、假药劣药来源难追踪、网售药品发生纠纷后追责困难等等隐患。

这些隐患,让监管部门在2022年不断出台政策加强监管。最终,来自政策的频频变化,成为阿里健康们悬在头顶的达克摩斯之剑。

今年上半年,标志互联网医药业务监管趋严的《药品管理法实施条例(修订草案征求意见稿)》发文后,由于涉及多项关于互联网卖药的限制,阿里健康、京东健康均大跌。

根据11月初发布的《药品网络销售禁止清单(征求意见稿)》,除了麻、精、毒、放类药品被禁止在行业共识之内,医疗机构制剂、中药配方颗粒被禁止,注射剂也被大范围限制,同时还有诸多用药风险较高的品种被限制。

网络平台是这些药品的主要渠道之一。根据亿欧网报道,用药风险较高品种中列出的抗血栓药达比加群酯、替格瑞洛在一些平台处方药销售榜单排行前几,皮肤外用药夫地西酸乳膏更是全网销量第七的产品;医疗机构制剂、中药配方颗粒则是不少互联网医院的重要收入来源。

即将于12月1日起正式实施的《药品网络销售监督管理办法》,新规经进一步规范药品尤其是处方药的网络销售,会让网络售药真正迎来强监管时代。

对网络售药强监管意味着,阿里健康等各大网络平台的处方药销售,有着很大不确定性,“卖药”为主的单一营收结构,难以维持。

破局之道,业内均认为是“由药向医”,打造问诊到履约全流程,并且逐渐成为行业标配。阿里健康CEO朱顺炎也看到了这点,2020年9月,朱顺炎表示阿里健康App正式更名为“医鹿”,不再设有电商入口,而是新增问诊入口。这次战略转型,标志着阿里健康在B端的发力。

这个模式中,最核心的考核数据是在线问诊和医生数据。在最新财报中,阿里健康并未公布在线问诊数据。根据此前数据,其2021年日均在线问诊量为30万,但更晚上市的平安好医生,2020年全年日均咨询量就已达90.3万人。

从医生资源来看,最新财报显示阿里健康签约医生18万,小鹿中医已拥有注册中医师9.1万——这个增长速度对阿里健康来说还算不错,但倘若对比更加专注“医”的平台,显然不够看。相关数据显示,好大夫在线目前注册医生超过24万名,微医的注册医生在2020年10月也超过30万名。

这些差距,导致医鹿在并入阿里健康后,发展难如人意。今年7月,医鹿部门就被曝出大裁员、组织架构调整等消息。财报显示,截至2022年9月30日,其全职员工人数为1581人,较上个财年末的1870人减少了289人。

03

核酸检测中,分了多少羹?

可以肯定的是,"卖药"早就不是阿里健康最终目标——这其实只是其2016年之前的早期目标。

从其发展历程来看,自2017年以来,阿里健康借助阿里大生态体系资源,快速搭建线上线下一体的互联网分级诊疗体系;2020年,又开始加码医疗行业数字基础建设,欲以此成为大健康生态的重要参与者与推动者。

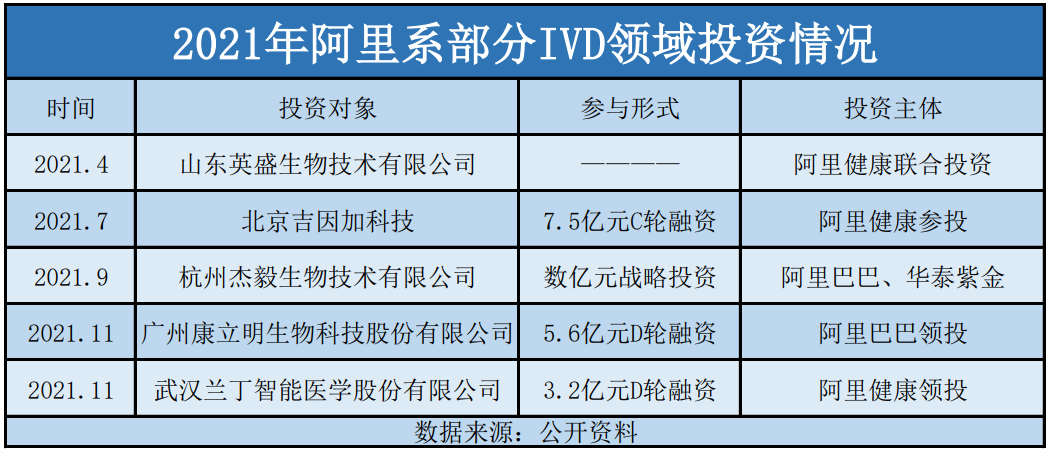

2021年,阿里健康还接连投资或并购了零氪科技、英盛生物、吉因加、兰丁智能等多家行业头部初创企业。而众安保险的加入,则拓宽了B、C端业务触及范围,进一步完善其基于电商平台的“医-药-险”闭环能力。

其中,值得关注的是大手笔战略投资各地核酸检测机构后,阿里健康成功进入核酸检测行业。

比如,仅仅在2021年,阿里健康就以7.5亿元参投吉因加,3.2亿元领投兰丁智能、数亿元投资英盛生物,这些机构原本都是医学检验实验室,承接各类医院检测项目,以及肿瘤早筛、分子诊断等前沿技术的开发。

但在新冠疫情爆发后快速转型,上述机构纷纷进入核酸检测行业,如英盛生物是山东省首批检定的核酸检测产品,吉因加仅在北京就有上百个检测点,在当前核酸“常态化”大规模订单需求下,有了大量收益。

由于是战略投资,上述机构收益目前并未直接归于阿里健康,加上整个检测行业IPO上市受阻,能给阿里健康带来多少投资回报,目前难以判断。

阿里健康自身也上线了核酸检测业务。去年1月初,阿里健康官方微博发布消息称,将在此前在线预约基础上,增加上门核酸检测服务。截止去年8月,通过医鹿APP或支付宝APP,可以为100个城市提供上门核酸检测、团体检测、预约到店核酸检测服务。

从观察来看,目前在医鹿APP上,各地城市推荐的核酸检测类型、费用接近。比如北京、成都、重庆三地,个人上门都是246元和258元两种,家庭套餐费用则标价600元到1800元不等,宣称24小时内上门服务,但服务内容差异并未有却明确展示。

值得注意的是,目前为医鹿APP提供上门核酸检测服务的,主要是松鼠快检、乐荐快检等,上述机构均标注为民营机构,同时也是腾讯健康、百度健康、美团、大众点评等平台的合作机构。

截至目前,大力布局核酸检测给阿里健康带来了多少营收,财报中并未有所体现。阿里健康只是笼统表示医疗健康和数字化收入为4.19亿元,同比增长74.9%,在阿里健康三大业务板块中增长速度最快。

尽管如此,但在阿里健康的总营收中,占比仅为3%。这意味着,核酸检测业务对阿里营收的整体贡献,并不大。

事实上,阿里健康寄予厚望的核酸检测、医美、体检、HPV疫苗、口腔、眼科、心理等数字大健康细分领域,早有诸多强有力的竞争对手。服务上没有差异化的阿里健康,光凭阿里生态流量,想讲好健康管理、智慧医疗故事,并不容易。

这也包括老龄化背景下,通过AI手段,在慢病领域的试水——阿里健康曾在此前的财报中,多次强烈“安利”数字口腔正畸、脑癫痫、慢阻肺、动态心电等医疗AI产品,但如今在财报中已鲜有提及,背后或许是阿里健康智慧医疗的发展,并不顺畅。

从互联医疗行业来看,虽然各大互联网医疗平台估值不佳,但大健康仍是金矿。相关数据显示,到2030年,大健康产业将超过16万亿,是目前市场规模的3倍。这意味着,大健康产业将迎来黄金十年。

只是对阿里健康而言,8年过去依然只能靠“卖药”,又能在未来抓住多少机会呢?