92岁的巴菲特和99岁的芒格开讲:两年前做了个愚蠢的决定

2023年05月07日

评论数(0)

来源/天下网商

整理/黄天然

编辑/李丹超

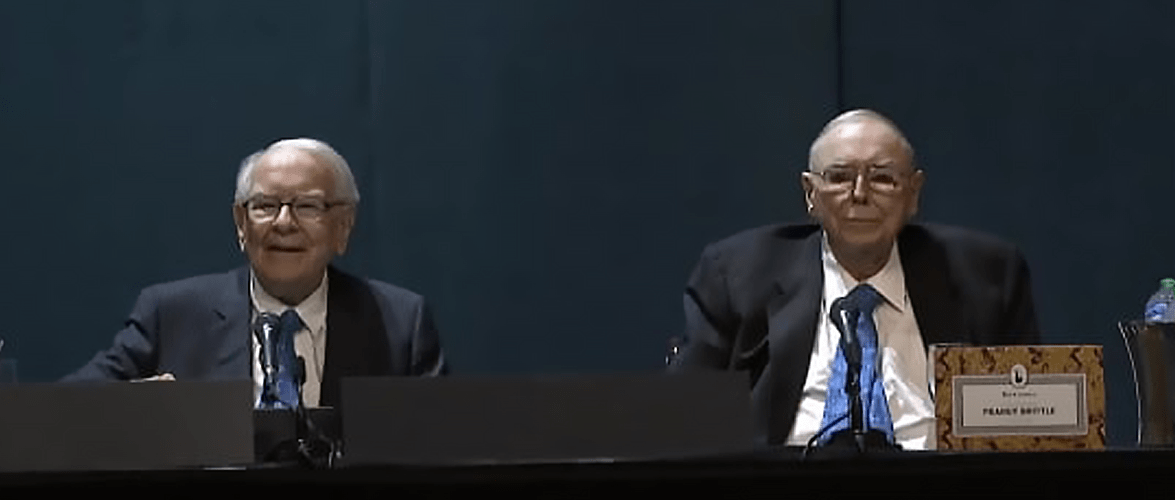

被誉为“全球投资者的春晚”,一年一度的“巴菲特股东大会”于北美东部时间5月5日上午10:15(北京时间5月6日22:15)在美国奥马哈市拉开帷幕。

伯克希尔哈撒韦董事长兼首席执行官、今年已92岁的沃伦·巴菲特和99岁的副董事长查理芒格,与3万名投资者分享金融见解、幽默和生活教训。

整个股东大会活动将历时三天,其中备受瞩目的约6小时问答环节金句不断,《天下网商》整理如下。

将人工智能类比“原子弹”,未来要“习惯赚得更少”

Q:人工智能带来负面影响多还是积极影响多?对于股票、市场或整个社会而言,您认为有哪些特定的行业和公司会受到最大的影响?

芒格:如果你走进中国的比亚迪工厂,你就会看到很多机器人,它们棒到难以置信,未来我们将在世界上看到更多的机器人。

巴菲特:我个人对人工智能领域的一些炒作持怀疑态度。我认为传统智能化工作已经很有效,它可以做惊人的事情,我甚至有点担心,我们已经发明了它,无法再撤回。在二战中我们发明了原子弹,但是对于200年后的世界有好处吗?我们已经别无选择。

爱因斯坦在原子弹发明之后说,这改变了世界上的一切,除了人们的思维方式。如今的人工智能也可能是同样的一回事,也可能不同,它可以改变世界上的一切,除了人们的想法和行为,这是我们迈出的一大步。

Q:鉴于能够显著提高生产率的颠覆性技术的兴起,人工智能就是其中之一,在这个新时代,您如何看待价值投资的未来?您认为投资者应该采取哪些调整措施或新的原则以保持成功?

芒格:我认为未来价值投资者的日子会更难过,因为竞争更加激烈,减少了很多机会。因此,我对价值投资者的建议是,习惯赚得更少。

但我认为,依然会有很多机会。技术并没有带来任何不同,如果你看看从1942年以来世界是如何变化的,当时的孩子们对飞机一无所知,对引擎和汽车一无所知。

巴菲特:世界的变化和新事物的出现不会带走机会,给你机会的是别人做蠢事。在我们经营伯克希尔的58年里,我想说我们的收入有了很大的增长。很多人做蠢事,他们这样做的原因,在某种程度上是因为他们可以从别人那里得到钱,比我们刚开始的时候要容易得多。

有那么多的钱在那么多聪明人的手里,他们都想比别人聪明。不过这些相互碾压的行为在价值投资者不必进入的领域存在。

谈房地产,“一切都有后果”

Q:英国《金融时报》最近一篇文章的第一句话是:查理-芒格警告称,美国商业房地产市场正在酝酿一场风暴,美国银行充斥着他所说的不良贷款。请详细介绍一下商业地产的情况,损失会有多严重?

芒格:我预计不会对伯克希尔哈撒韦公司产生巨大影响,因为伯克希尔在商业地产领域并不活跃。但我确实认为,美国和世界其他地方城市“中心空心化”将出现相当严重和令人不快的后果。

巴菲特:楼房不会消失,但是拥有者会轮替,往往最终提供借款的人成为获得房产的人。之前跟我聊天的一些现实主义者,他们如何决定一栋建筑能值多少,答案就是他们不用签名就能借到的多少钱。

如果你看房地产行业,通常你会理解正在发生的现象。贷款人是得到房产的人,当银行扩张贷款规模,假装各种各样的活动都来自于商业,但这一切都会有后果。

如何避免重大投资失误?“让有毒的人快滚蛋”

Q:作为投资者,你似乎在保守和激进之间找到了最佳平衡点。你是否曾经因为情绪而做出错误的投资决定,你会做些什么来阻止这种情况发生?

巴菲特:我们曾经做出过错误的投资决策。很多时候我比查理犯错更多,因为我做决定的次数更多,有时能还不错但平均下来差些。

但我回忆不出伯克希尔在什么时候做出过因情绪化而错误的决定,我记得只有一次是在特别嘉宾杰米·李的电影里抢购“互联网股票”,那是为了搞笑。

在生活中,你不想成为一个没有感情的人,但在投资和商业世界里,你肯定想成为一个更加没有感情的人。

Q:15岁第四次参加大会的男孩提问,在2022年度股东信中,你说到伯克希尔的成功最重要因素是搭上了“美国顺风”以及不做重大的错误决策,那么我们应该怎么避免投资和人生中的错误决定?

巴菲特:当你在处理商业错误时,你会变得更聪明,考虑如何让自己不犯错,有全身而退的后路,不要让你自己有一个担心投资的难眠夜晚,留有足够的钱做投资。

不要永远批评别人,不用贬低别人来表达自己的观点。还有一个广泛的建议:一个善良的人不会没有朋友,不要做不善良的举动。

芒格:很简单,花的比赚的少,严格制定计划,避开有害的人、有害的活动,终身学习等等。如果做到上述事情你还无法成功,那可能需要很多很多的幸运。但你不能只依赖于幸运,而是凭自己去赢得比赛。

要远离有毒的人——那些试图欺骗你或对你撒谎的人,他们的承诺不可靠,人生的一大教训就是如何迅速让他们从你的生命中滚蛋。

谈石油投资,对持股量很满意

Q:两个月前有媒体称,石油产商可能产量触顶了,能否解释伯克希尔对石油股的大幅持仓?

巴菲特:美国没有其他地方可以像二叠纪盆地(permian)一样有这么多石油储备。伯克希尔非常喜欢西方石油公司在二叠纪盆地的资源和行业地位,所以我们入股了它家。

我非常喜欢西方石油的管理层,对他们也很熟悉。西方石油做了很多好的事情,建了很多新井还能盈利。伯克希尔并不会购买西方石油的控股权,管理层已经很棒了。未来不确定是否会继续购买更多石油公司的股票,但对现在持股量很满意。

回应银行业危机,“要坚持旧有的价值观”

Q:如果硅谷银行里超过25万美元存款保险上限的存款没有得到保障,对美国经济影响几何?

巴菲特:如果硅谷银行的存款未得到担保,将会产生灾难性影响;无法想象任何人会允许美国不提高债务上限并冒着破坏世界金融体系的风险进行违约。

Q:对银行业危机的评级,这个行业的风险和机遇如何?

巴菲特:我们对拥有银行保持非常谨慎的态度。我们现在还持有一家银行的重仓,就是美国银行,我喜欢他们的业务和管理层。不知道接下来发生什么,过去几个月让我出乎意料。

如果所有银行家都想变富的话,并不是一件好事,这样他们会不停地犯错。银行业可以有新发明,但要坚持旧有的价值观。我们需要有惩罚的方案,来约束不端的行为。

芒格:我很守旧,我更喜欢不做投资银行业务的银行。

谈苹果持仓,减持是个“愚蠢决定”

Q:目前苹果是否占据伯克希尔35%的持仓比例,接近危险区间的上限?对此如何评价?

巴菲特:苹果没有到我们投资的35%,在苹果的持股是5.6%,但是对我们营业利润的贡献是巨大的。苹果有一个很大的优势,他们会不断的回购自己的股票,我们都不需要做什么,持仓的市值就上升了。

伯克希尔的投资组合包括能源、铁路等很多的行业。苹果所处的行业和其它许多公司不同,苹果是比我们自己子公司更好的公司之一。我们的铁路业务已经很好了,但还赶不上苹果的业务优质程度。

两年前伯克希尔出于税务考量卖过一些苹果股票,这个决定是愚蠢的。好机会不容易被识别出来。我们希望拥有好的企业,我们也希望拥有充足的流动性。除此之外,没有极限。

看待中美竞合,“要跟中国搞好关系”

Q:对现在美中之间的互联网公司估值的差距,一些中国科技公司做到了美国企业做不到的,怎么看?

芒格:我们需要做的就是跟中国搞好关系,我们需要跟中国做很多自由贸易,这是我们共同的利益,制造这两个国家一切的冲突都是很愚蠢的。

巴菲特:世界上的两个超级大国,必须和睦相处,它们之间存在互相竞争力,在这样的比赛中,判断你能把对方推多远而不让对方做出错误的反应,是决定比赛的一部分。中国和美国都可以繁荣发展,这才是人们真正的愿景,中国将成为一个更加美好的国家,美国也将会是一个更美好的国家。

美元的货币地位会动摇吗?“没有取代它的候选”

Q:第六次参加伯克希尔大会的13岁女孩提问,美国大批发债,美联储让债务货币化,中国巴西沙特等都在与美元脱钩,在这种环境下,美元的货币储备地位何时会受威胁?

巴菲特:没有取代美元储备货币地位的候选。没有人比美联储主席鲍威尔更了解形势,但他无法控制财政政策。

谁都不知道,一种纸币能坚持用多久才会失控,尤其是在这种货币是全球储备货币的时候。美国要大举印钞是很容易的,应该非常小心。如果货币太多,一旦把通胀的精灵从瓶子里放出来,就很难恢复,人们会对货币失去信任。我无法预测会有什么结果,反正不会是好结果。现在这是一个非常政治化的决策。个人最好的防御做法就是自己赚钱的能力。

芒格:在某些时候,通过印钞赢得选票会适得其反。日本用日元做了些奇怪的事。对于日本实施的经济政策,日本人应该接受并作出应对。

巴菲特:如果日元是储备货币,那些事不可能发生。佩服日本有一个更有凝聚力的社会,但美国不应该效仿日本,不断印钞是疯狂的。

马斯克高估自己了吗?“他确实高估自己”

Q:查理-芒格曾说,马斯克是个智商150自称有170的人,考虑到马斯克的企业特斯拉成功了,还有SpaceX、星链等创举,芒格是否改变对马斯克的看法?

芒格:马斯克确实高估他自己,但他非常有才华,所以他会高估了一个不需要靠高估就很有才华的人。如果没有给自己设定不可能实现的目标,马斯克就无法取得他如今拥有的成就。他喜欢那么做,我和巴菲特希望做更容易的事。

巴菲特:我们不想在很多事上和马斯克竞争。马斯克很聪明,可能智商超过170,说他不能用狂热这个词,他总是致力于解决不可能实现的事,这对我和芒格来说,那是一种折磨。

芒格:我不想要那么多的失败。