金山办公财报首秀:订阅业务、云办公激增,广告疲软

2020年03月31日

评论数(0)

近日,金山办公发布了2019年年度报告。金山办公上市后首份年报,成绩不俗,其营收、净利润实现了双丰收,给外界晒出了一份华丽的答卷。

报告显示,金山办公2019年全年实现业务收入15.80亿元人民币,同比39.82%;实现净利润4.01亿元,同比增长28.94%。

业绩公布当天,受财报利好影响,股价较开盘一度上升10%,下午回落7.15%,収于235元每股,全天股价上涨8.21%;3月26日开盘,再次上涨5.78%,市值一举突破1150亿。

疫情之下,云概念股暴涨,云办公领域迎来风口,金山办公市值借势如同火箭一般飙升高位,最高市值超过1200亿,较其上市时的600多亿近乎翻了一番,不过高升的市值也引起了外界的质疑。但财报发布后,其股价继续维持了高位,表现依旧稳健。

不过金山办公到底有多少与高市值相匹配的实力,其千亿市值中到底有多少水分或者泡沫,其实依然非常值得商榷。

订阅业务成营收顶梁柱

金山办公的业务主要是围绕着办公套件WPS office系列展开,其主营的业务板块主要分为三个部分,分别是办公软件使用授权、办公软件订阅和互联网广告推广三个主营业务。

从发布的年度财报来看,其各个部分表现各有不同,背后也折射出各业务潜能的不同。2019年金山软件授权业务的营收为4.96亿元,同比增长39.41%,占总营收31.4%,增长明显快于2018年的同比增长25.4%,也快于2017年的同比增长20.85%,创三年以来最高纪录,有重新焕发生机的迹象,但它却并非主力。

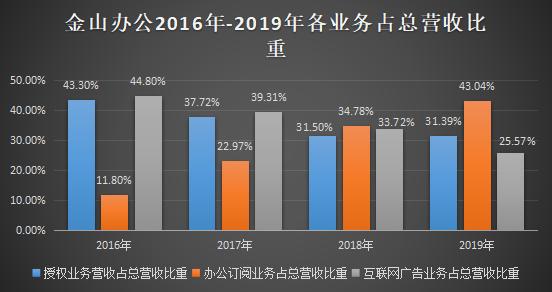

据金山办公招股说明书的相关数据显示,自2016年以来,作为主要贡献营收的授权业务收入营收仍保持了相应的增长,但其在总营收中的占比却逐渐下降,主要在于该业务增长速度没有其他业务增速快。

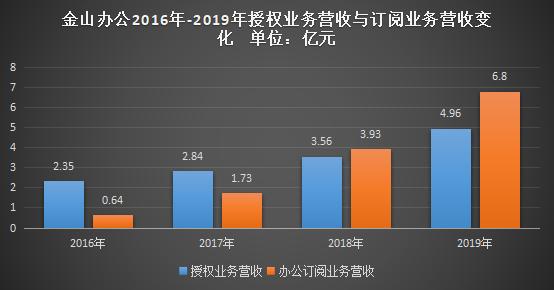

相关数据显示,授权业务营收从2016年的2.35亿增长到2019年的4.96亿,4年翻了一番,总体保持了较为平稳的增长;但订阅业务收入从16年的0.64亿上升到了2019年的6.8亿,4年实现了超过10倍的增长,授权业务增速显然不如订阅业务,被一步步赶超,以至于其在总营收中占比逐渐缩小。

2015年至今,金山办公极力推动其旗下办公软件从“产品化”向“服务化”转型,从目前的情况来看,其转型效果已经初现,这从财报也可以看出来。

本年度三大业务中,办公服务订阅业务已经成为金山办公最大的营收来源。该业务仅用了4年时间在总营收中的比例就从此前的11.8%上升到了43.04%,跃升至第一。

从2014年的0.1亿到2019年,已经达到了6.8亿,6年增长68倍,成为拉动营收增长的重要引擎,今年订阅服务业务实现了同比73%的增长,继续成为营收增长的最大亮点。

同时,2019年授权业务营收由此前占总营收的31.5%进一步下降到31.39%,而订阅服务业务则从2018年占总营收的34.78%上升到了43.04%,两者之间的差距拉大了近乎12个百分点。

很明显,新老业务换档提速,SaaS(Software-as-a-Service 软件即服务)模式基本成型,服务型收入首次超过产品性收入。

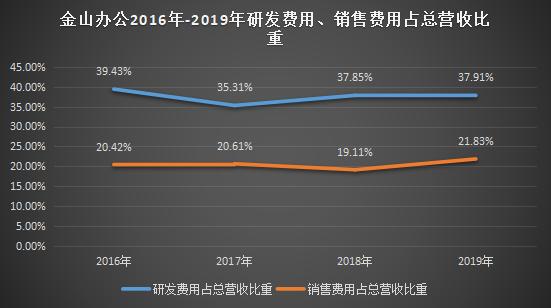

同时,其研发费用率与销售费用率占比较高,也十分符合SaaS企业的特征。成长初期的SaaS产品菜单的开发要模块化,还要兼顾可定制性和可拓展性,需要投入大量的研发才能维持。为了提升研发的针对性以及客户续费率和体验度,需要大量的销售人员来推动用户使用,推动服务型产品的应用。

金山办公财报披露研发费用及销售费用占总营收比重较高,从其招股书披露的相关数据来看,自2016年以来,其各年研发费用和销售费用总计占总营收的比重在55%以上,最高年份甚至逼近60%。

不过,比起竞争对手微软来看,金山办公还处在SaaS模式确立的初期阶段。微软的研发费用目前已经降低到了占总营收的13%左右,处于一个较低的水平,原因在于微软已经确立了成熟的SaaS营收模式,研发投入开始进入良性的中后期阶段。

从各方面情况来看,以订阅服务业务为代表的SaaS模式在金山办公初步确立,服务化转型的效果也在进一步凸显,但其仍处于早期阶段,高投入仍不可避免。

与巨头微软的差距

2019年办公服务订阅业务营收6.8亿元,较上年度增长73.06%,占总营收(15.8亿)的43.04%,其增速也成为三大业务中最快的,这也同时带动了其互联网广告业务的增长。

根据以往的情况来看,办公服务订阅业务的营收大头在于WPS会员和稻壳会员收益、金山词霸等C端业务。资料显示,2018年金山办公订阅业务收入为3.93亿,而个人付费用户收入为3.7亿,占到其营收的93.14%,机构客户收入仅有0.23亿。

据最新发布的数据显示,其个人用户量已经突破4.11亿人,其海外用户量突破1.12亿人,覆盖全球48个国家和地区,220种语言。其桌面版的应用以及移动端分居国产办公应用软件前列,龙头地位凸显。

与此同时,个人用户付费订阅人数暴增,促使办公服务订阅业务实现了迅猛增长。据财报消息,该业务付费个人会员1202万,同比增长超过104%,机构订阅业务,在银行等行业签订年续费服务业务。

C端付费会员业务的增长,带动了订阅业务营收增长。但比起其最大竞争对手微软而言,其付费率还有很大的提升空间。

微软在全球个人用户有15亿,付费用户达到了2.2亿人,付费率高达14.67%,而金山办公的付费率仅为3%,付费率较此前3月份的1.73%,有明显提升,但仍然有较大的提升空间。

但付费率低,并不是其C端面临的唯一问题,金山办公在C端付费率很低的情况下,其定价也不具有优势。

据了解,金山办公订阅业务中,个人版订阅会员定价不及微软四分之一,商业版定价则不足其二分之一,而云业务边际成本为零,这意味着时间越长,定价高的盈利能力和营收都越强。而营收能力和盈利能力会进一步刺激其努力提升产品力,加大研发投入,形成更强的付费意愿和更好的用户体验,在这一点低价显然没有高价的优势。

处于低价的金山面对竞争对手(微软)降价,自己将处于无价可降的地步,处境会十分尴尬。倘若跟进降价,只会继续缩小其营收规模,进而影响到研发投入,导致恶性循环。

一旦出现由于研发投入明显影响用户体验或者对手明显领先的时候,其将面临用户流失的问题也将十分严重,对手则可以乘机抢占相应的市场份额,扩大其规模优势,这正是微软的恐怖之处。

根据金山办公在财报中的数据显示,金山办公套件在海外的用户已经突破1.12亿人,覆盖48个国家和地区,支持220种语言。其招股说明书显示,其在相关国家还设立了办事处和分公司,目前比较有名的如金山日本、金山印度、金山美国等分公司,业务已经开始走出中国。

但手握Windows操作系统的微软,通过系统绑定的方式,将其办公office套件销售到了全世界,占据了全球95%的市场份额。金山办公在国内尚可同台比试,但到了国外,其劣势就会凸显出来。

在国际市场上,金山办公能否继续保持自身优势,则值得商榷。巨头阴影之下,金山办公国际化之路可谓步步惊心。

广告业务疲软

同时,2019年金山办公的互联网广告业务表现也较为疲软,增长乏力。

2019年互联网广告推广业务同比增长5.99%,是三大业务板块中增长速度最慢的。不过,这也可以理解,互联网广告市场整体表现疲态难掩,去年就算互联网广告巨头也都出现了不同程度的营收下降。

一直作为广告大户的百度,其去年全年广告营收下跌5%;新浪也未能幸免,广告营收同比下降3%;腾讯的表现同样差强人意,广告增速一路下滑。金山办公的互联网推广业务一直跟BAT合作,其主推的广告形式与BAT相近,百度、腾讯广告营收下滑,多少波及其广告业务。

目前,金山办公的广告业务主要是以WPS office套件为依托,主要以向客户展示品牌广告和效果广告为主,为各类客户提供基于网络平台的营销服务来实现收入。

其广告业务主要采用“免费+广告”的模式,针对使用WPS的免费用户做营销。尽管去年金山办公的用户增长迅猛,大量新用户的涌入,为其广告推广营销带来了不少机遇,却也没能挽救其增长乏力的困局。从长远来看,这个局面还将继续维持。

首先,国内广告市场进入调整期,其形势不可逆转。未来以抖音、快手等为代表的新型短视频媒体平台的广告还将继续增长,而传统的网页广告日渐式微,并将继续持续下去。

其次,金山办公的互联网广告业务主要针对免费用户,随着其付费用户的提升,其免费用户带来的广告收益必然下跌,这可以参考爱奇艺的付费会员收益及广告收入的“此消彼长”的状况来预判。

金山办公的付费会员从2019年3月的570万增长到年底的1202万,付费会员增长了632万,较去年同期增长104%,这种高增速之下,其基于广告营销的“免费用户群体”基数在逐渐缩小,并且还将继续缩小,广告收益面对的“人口优势”不再,收益缩减也就不难理解了。

由此可见,未来金山办公的互联网广告业务疲软态势短期或许很难得到改善。此种情况下,金山办公未来的营收或许只能依靠其订阅服务业务和授权业务来维持了。

不过,疫情之下,金山办公主打协同办公的金山文档,却逆势暴涨,成了金山办公在这场巨大黑天鹅事件中的最大变数。

云办公成新希望

云办公趋势下,金山文档有望成为领跑者。根据金山办公总经理章庆元此前接受媒体采访时表示:“我觉得疫情影响之下,中国用户的办公数字化会直接上一个台阶。”

据章庆元介绍,在疫情发生之前,金山文档用户量不足1亿。疫情发生后,尤其是今年二月份以来,其用户量保持以千万级别的量级,不仅在2月初突破一亿,到了3月初更是达到了2.39亿,翻了一番不止,可以说云办公是被吹上风口的。

“而类似金山文档这种共享文档的业务,早在2006年就曾被做出来了,但当时的互联网环境下,这种需求不够强,直到2018年这项业务才重新被拾起。”章庆元接受采访时表示。

“此前我们一直想,协同办公到底是不是一个普适性的需求,此次疫情打消了我们战略上的顾虑。”章庆元表示。

云用户的迅猛增长,让金山协同办公爆火。而疫情影响下,协同办公的使用,一定程度上改变了人们的使用习惯,疫情期间释放的巨大潜能,也吸引了巨头窥伺,腾讯、头条、阿里纷纷加码云办公,这条赛道上的竞争在未来注定会十分激烈。

另一方面,从长远角度来看,等到疫情过去,其用户量是否还会保持如此的体量,甚至更上一层楼有待验证。毕竟,强用户需求不再,如何提升用户粘性和使用率,则是个难题,指望它盈利则更加遥远。

长期来看,以云办公为代表的数据处理、共享、存储等云业务仍将代表企业的未来,但该业务商业化潜力几何,则有待时间验证。至少短期内想要凭此盈利并不现实,金山办公在云办公的路上依旧任重道远。

文/刘旷公众号,ID:liukuang110