作为全球新能源汽车产业的主力军,我国新能源汽车高速发展,连续8年位居全球第一,整体强势背后,竞争格局也来到了重塑的关口。

被大众熟知的一二线城市市场,即新能源的A面,竞争日趋饱和,价格战火热;而相对不瞩目的三四线及以下城市下沉市场,我们称之为新能源的B面,面临着完全不同的市场结构,如何更好地开拓、服务好新能源的B面,将成为2023年这个新能源汽车决战之年的关键胜负手。

基本判断:2023年是新能源市场的决战之年

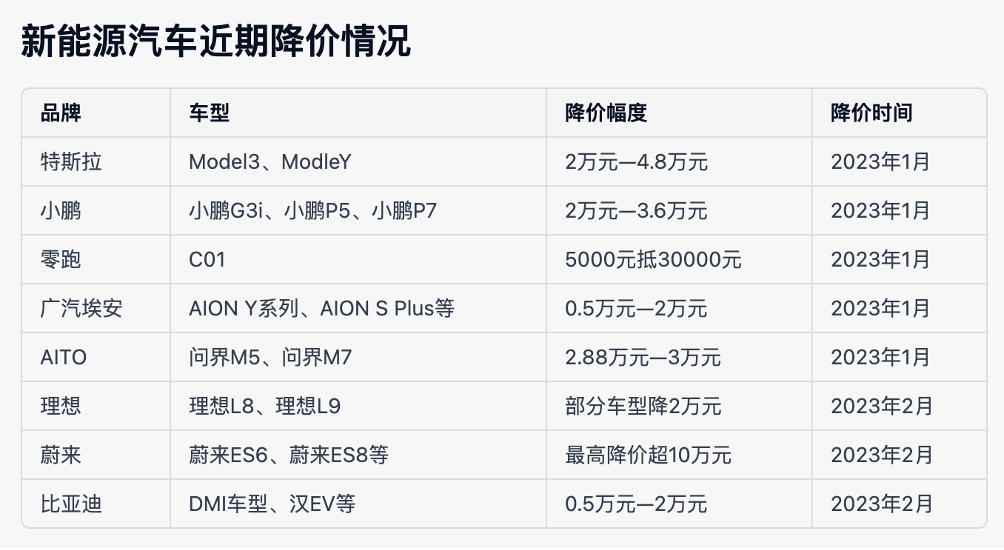

(一)车企纷纷降价,新能源迎来价格战

据工信部数据,2022年中国新能源汽车的销量为688.7万辆,同比增长93.4%,占到汽车新车总销量的25.6%。其中纯电汽车的销量为536.5万辆,同比增长81.6%,插电式混动的销量为151.8万辆,同比增长约1.5倍。

进入2023年初,新能源汽车市场却出现了罕见的“降温”:1月份新能源汽车的产销均出现了同比、环比下滑,蔚来、小鹏、零跑、广汽埃安、极氪等品牌的月交付量出现了不同程度的下降;特斯拉、AITO问界、小鹏、蔚来等车企随即宣布降价,新能源汽车的价格战似乎成了难以避免的趋势。

(数据来自公开报道)

(数据来自公开报道)

表层原因自然离不开购置补贴政策的终止,部分消费者还在观望政策的转变。深层次则折射出新能源汽车的新订单不足,导致产能过剩,既是部分市场趋于饱和的外在表现,也是新能源车企被迫降价促销的诱因。

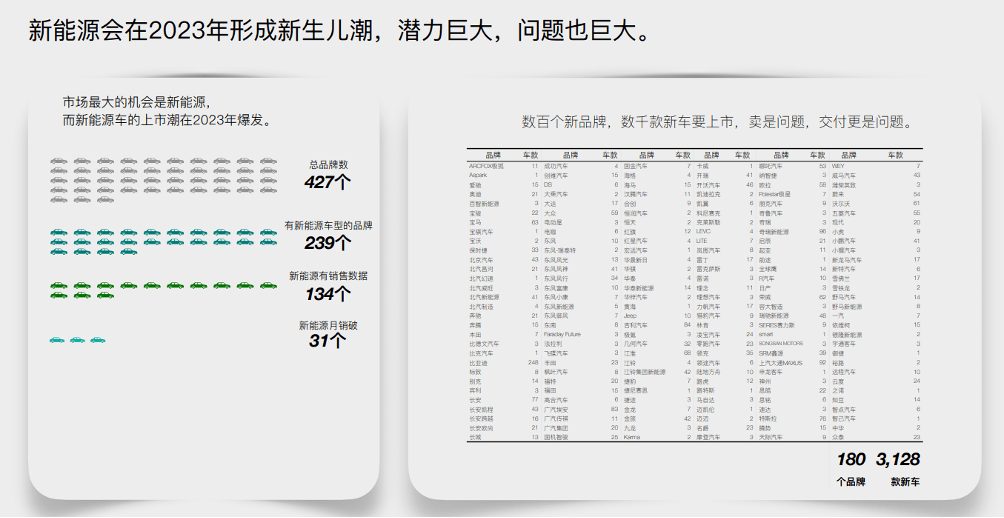

(二)车海战术下,又迎新能源“新生儿潮”

从公开信息来看,2022年超额完成销量目标的车企,只有比亚迪一家。除了市场先发优势和研发能力,比亚迪的“车海”战术也是重要原因,其上市车型远超其他新能源品牌,甚至出现了同一价位内不同车型互相竞争的局面。比如秦+DM-i和海洋系列的驱逐舰都处于11万-17万元区间;护卫舰与汉、宋等同处20万元以上区间。

进入2023年后,越来越多车企开始丰富自家的产品矩阵:蔚来创始人李斌透露,2023年计划再上三款新车;宣称“不下场造车”的华为,日前提出了“华为生态联盟”的说法,通过华为智选模式与更多合作伙伴联手造车;另一家造车新势力理想,也传出了全新车型的谍照......

叠加之前排期的各家车企车型,我们分析,新能源市场会在2023年集中形成“新生儿潮”。市场上将存在数百个品牌的数千款车型,快节奏的车海战术被证明是抢夺市场的有效路径,但也存在另一面,怎么将车快速卖出去是问题,怎么高效交付也是问题。

(据汽车之家、银保监会公开数据不完全统计)

(据汽车之家、银保监会公开数据不完全统计)

在一个结构性饱和的市场里,以价格为抓手的促销,多点开花的车海战术,固然是短期内捍卫销量的可行方式。但把眼光稍微放长远一些,想要摆脱无效竞争、甚至被迫出局的命运,车企亟需在2023年找到有巨大潜力的增量空间。

新能源的B面渐成决战的主战场

(一)下沉市场“狂飙”,重要性显山露水

我国新能源汽车的年销量高达688.7万辆,整体占比也超过了外界预期,但之前的销量构成却谈不上合理。比如特斯拉一二线城市的占比达到了93.6%;理想官方也曾透露80%以上的销量来自于一线、新一线和二线城市……

这样的局面导致一二线竞争格局日趋白热化。同时,一二线城市需求日渐饱和也是不争的事实。以北京为例,2022年的新车销量仅有60.7万辆,同比下滑8%,降幅高于全国10.15个百分点。

与之形成鲜明对比的是下沉市场。

2022年以来,下沉市场的新能源消费开始加速,不仅渗透率提升幅度快于高线城市,销量占比也提升明显。根据公开数据,2022年1-10月,三线以下城市的渗透率提升了14.2个百分点,2022年1-8月,中小型城市新能源车销量占比超过了50%。

作为服务全国中小车商的汽车流通平台,从卖好车自身数据来看,这一趋势更加明显,2021年卖好车平台服务车辆中新能源占比超20%,而2022年下半年,新能源占比就达到了45%。

从政策导向方面来看,新能源车下沉的利好也还在继续。先是工信部在1月14号发布的《关于印发助力中小微企业稳增长调结构强能力若干措施的通知》中,明确提出落实扩大汽车、新能源汽车下乡等促消费政策措施;2月13日出台的中央一号文件中,再次提及“鼓励有条件的地区开展新能源汽车下乡”的内容。我们预判, 2023年在政策和市场两轮驱动下,下沉市场将成为新能源争夺的主战场。

(二)核心要素:产品、性价比与供应链

如何更好地在三线及以下城市开拓新能源汽车市场,从我们的观察来看,取决于三个核心的要素,即适配的产品、极致的性价比和与之相匹配的供应链服务。卖好车平台服务的2022年下沉市场优势品牌前三名分别是比亚迪、东风、五菱,都具备了这三大核心要素。

直接的例子就是比亚迪。不同于特斯拉、理想等深耕一二线城市的策略,比亚迪的销量构成越发注重“下沉市场”。2021-2022年期间,比亚迪几款热销车型在三线及以下城市销量占比从30%增长到近40%;汽车之家等平台公布的2022年1-8月下沉市场新能源销量TOP10排行榜中,比亚迪的车型占据了5席。

比亚迪的车型大多数集中在10万~20万的价格带里,加上新能源用车成本的优势,精准满足了下沉市场对“性价比”的偏爱。同时还有渠道上的差异,比亚迪在三线及以下城市的门店有近800家,而蔚小理均不足200家,在下沉市场的供应链基础,可以说是比亚迪异军突起的重要一环。

下沉市场的市场潜力到底有多大呢?可以参考中国电动汽车百人会发布的《中国农村地区电动汽车出行研究》,预计到2030年,中国农村地区汽车千人保有量将近160辆,总保有量将超过7000万辆。

再深挖一些的话,新能源汽车和下沉市场的用车习惯不可谓不合拍:下沉市场用户对价格普遍比较敏感,而新能源车的使用成本远低于燃油车;新能源车需要考虑充电的便利性,下沉市场的私人充电桩成本同样低于一二线城市;三线及以下城市的规模不大,用户的出行半径相对较短,某种程度上避免了里程焦虑。

综合以上种种因素,下沉市场之于新能源汽车的价值,将不断从“销量补充”升格为“增长引擎”,甚至改写市场格局。

适者生存,高效占领下沉市场的快速通道

为何一些新品牌新势力在下沉市场的渗透不尽如人意?或可套用《孟子·梁惠王上》中的一个话术:非不为也,实不能也。毕竟要同时具备产品、性价比和完善的供应链,非一时之功。

2017年前后,“下沉市场”就成了互联网上的焦点词汇,一些新能源车企也趁势俯身下沉,要么尝试在三线及以下城市开设直营店,要么鼓励经销商们将服务体系扩散到下沉市场,进而在新能源汽车下乡的红利中分一杯羹。只是下沉市场长尾化的特征,并不适合所有的车企,自己来建设渠道和从上而下的集中运营。

第一个是渠道布局。

造车新势力的崛起,自营渠道可以说是最大的特色之一,坐落在商场一楼的直营店,拉近了与年轻消费者的距离。一些传统车企选择押宝4S店模式,顺应当前用户主流的购车习惯,努力辐射自家的销售范围。

两种渠道策略均无可厚非,也是一二线城市早已验证的打法。但下沉市场的人口密度远低于一二线城市,想要用一家直营店或4S店覆盖几百公里内的购车需求,似乎并不太可行,而且许多偏远但前景广阔的下沉市场,根本无法支撑起动辄千万成本的4S店。这让一些车企面临两难的选择困难。

第二个是营销定位。

很多车企从一二线城市进入下沉市场时,习惯性从上至下的集中运营,但全国有300多个地级市、2800多个县,消费习惯千差万别,用“千县千面”来形容并不夸张。

比如在云南普洱地区,当地布朗族、傣族群众有“以物易物”的传统,为了适应当地群众的消费习惯,六七年前就出现了用茶叶换车的玩法。茶农们直接将茶叶拉到当地的汽贸店,等价置换一台喜欢的车,不仅促进了当地农副产品的销售,还推动了新能源汽车在乡镇地区的普及,几乎是直营门店和4S店无法想象的。

在营销的玩法上,还有云南德宏的车商看到了傣族“提车就要请客吃饭”的风俗,一个村长在他那里买了台新能源汽车后,直接送了一头傣族风味火烧猪到村子里,“买车送猪”的消息迅速在周边村寨里流传开来,熟人转介绍为车商带来了好几桩生意。这些看似“土味”十足的方法,却是下沉市场最高效、最接地气的营销。

(云南中小车商接地气的营销模式)

(云南中小车商接地气的营销模式)

有别于一二线城市逐渐形成的标准化范式,下沉市场是典型的长尾市场,有着个性化、多样化的特征,唯有适者才能生存。在新能源竞争进入当前比较激烈的阶段,对大部分车企来说,时间紧任务重,如何在渠道上实现快速渗透,找到低成本的扩张方式,并尽可能适应下沉市场的灵活性。就目前来看,我们认为,最高效的路线或许就是升级这些“茶叶换车”、“买车送猪”、“直播卖车”的中小车商。

在下沉市场中大量存在的中小车商,我们称之为小B,他们足够分散下沉,在全国有2万个4S,但有8—10万家小B,他们最有可能成为新能源下沉的主力军,成为未来的交付与服务节点。

做好数字化接口——卖好车的数字化实践

下沉市场并非是汽车消费的空白地带,大约从10多年前开始,县城、乡镇的繁华地带就出现了一家家汽贸店。

和商场里的直营门店、豪华装修的4S店不同,汽贸店可能只是一两间房的门店,可能只有夫妻两个人在经营,却是最符合下沉市场消费方式的存在。就像谈到县域和乡村经济的话题时,多半会提及的熟人经济,低线城市的社交圈不大,熟人介绍和口碑相传就是下沉市场的消费底色。

至于新能源车企对汽贸店为主的小B车商“视而不见”的原因,恰恰是这类群体是分散性,倘若逐一和汽贸店对接打通,潜在的运营成本可想而知;而一些小B车商也看到了新能源汽车的浪潮,却囿于资金、配套服务、车源信息、仓储物流等一系列“麻烦”事望而却步,最终导致了资源的错配。

(卖好车能力建设示意图)

(卖好车能力建设示意图)

这样的错配有没有解法?有,那就是把货源、供应链和中小车商数字化。

在过去8年多时间里,作为一家专注服务中小车商的汽车流通服务平台,卖好车从底层开始建设,用数字化来打通堵点:

第一件事,打造交付网络,用数字化提升效率。卖好车在2017年开始启动布局数字“仓网”,在全国范围内建设了400多个智能化标准仓,目的是解决汽车流通环节中最核心的仓储问题;随后启动建设“运网”,整合了18000多条物流线路,通过仓网+运网的体系打破车源分散、信息不对称的状态,极大地提升车辆的流通效率。

第二件事,建立交易平台,升级中小车商服务能力。目前卖好车已搭建了一个数字化交易平台,向上承接车企、4S店等上游车源,向下承接小B等中小零售商。原本散落在低线城市的8万家中小车商可以被连接聚合为“新车商”,帮助车源方打通下沉市场的销售渠道,构建出一个全新的、不同于传统模式的全国性交易网络。

第三件事,重构供应链服务,补齐中小车商短板。针对很多中小车商存在货源资金压力重的问题,卖好车推出了供应链金融,包括贸易融资、库存融资等,帮助车商解决资金问题;为了让交易过程更透明,卖好车专门设计了SaaS会员产品,可以清楚看到哪里有车源,付一点定金后就能把车运到店里。

简单来说,卖好车通过做好数字化接口,盘活了多次流通的汽车分销市场,并以此链接了大批的下沉市场车商,通过给他们提供完整的供应链服务,编织出了一条汽车行业的新销售渠道。一旦解决了车源、物流和供应链问题,“新车商”们可以用最适合当地的方式卖车,如同毛细血管般畅通了每一个新能源汽车销售的节点,可以让新能源汽车驶入千村万寨。

综合来看,新能源汽车想要在下沉市场“狂飙猛进”,如果舍近求远去直接找客户,不如找到连接中小车商的接口,也就是离终端客户最近的人,看看他们的不足是什么,需要补齐的是什么,然后向这个“接口”输出自己的能力,彻底激活下沉市场里的“蚂蚁雄兵”。

结语

如果说一二线城市是新能源汽车的A面,下沉市场就是新能源的B面。

需要注意的是,在价格和产品力相差不大的情况下,胜负常常在于效率。传统车企推崇的4S店模式、造车新势力捧红的直营店,本质上都是与目标消费群体最高效的链接。而当下沉市场成为新能源的焦点,赛点在于能否找到离目标消费群体最近的一群人,找到在下沉市场出奇制胜的先机。

沿循这样的逻辑,被卖好车连接起来的“新车商”,正是最了解下沉市场规则的人,或将是新能源市场争夺赛的最大变量。