中国的DocuSign要诞生了!

2019年08月08日

评论数(0)

文|吴俊宇

中国产业互联网的创业浪潮,依旧在看美国。电子签名这个细分领域更是如此。美国的DocuSign几乎是全世界的标杆。

8月2日,美国科技媒体NEWSHEATER发表了一篇名为《WILL DOCUSIGN, INC. (DOCU) REMAIN COMPETITIVE?》(DocuSign是否能够保持竞争力?)的文章。

这篇文章指出,虽然DocuSign和去年高点相比,股价下挫了36%,但是华尔街11位分析师,其中有8位依旧普遍给出了买入评级,而3位给出了持有评级。

也就是说,投资者对DocuSign依旧非常看好。

事实上,观察2019年以来的股价会发现,DocuSign处于不断上涨的趋势。

DocuSign去年4月上市后,表现优异,市值一度超过百亿美元。让全世界都看到电子签名市场的潜力。

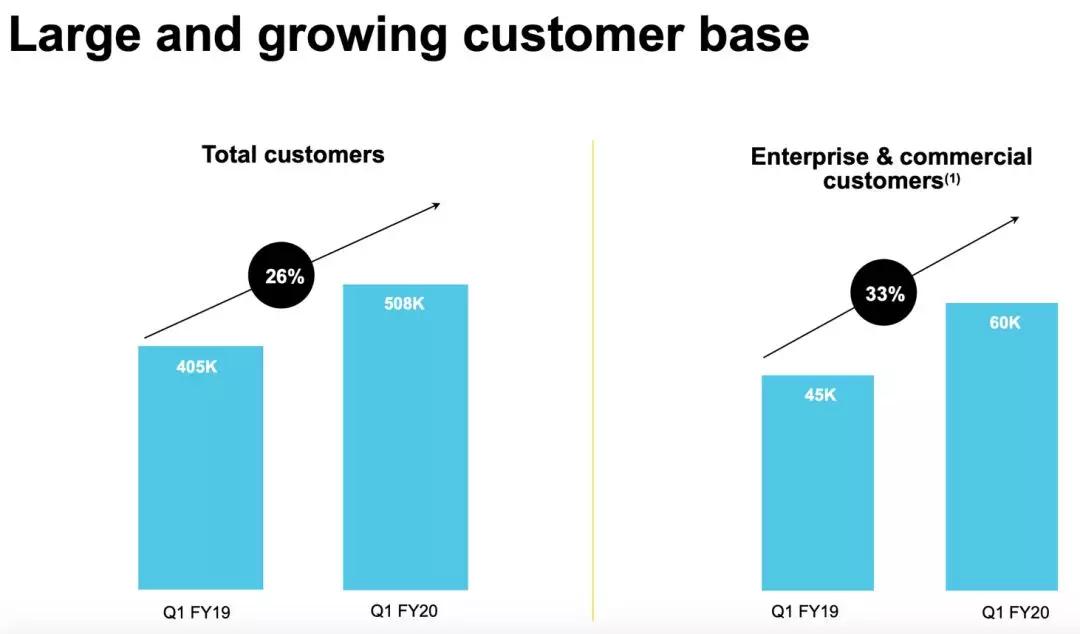

今年4月,DocuSign在财报中透露,今年一季度总收入2.14亿美元,同比增长37%。订阅收入2.015亿美元,同比增长36%。预计在未来一年,全球个人用户数的增长将高达26%,而企业客户的增长将高达33%。

可以说,不管怎样,DocuSign都是全球电子签名市场的标杆。

美国电子签名市场相对成熟,却依然保持着30%左右的增长。因此包括老虎环球基金在内的全球投资机构都在寻找下一个DocuSign。

尤其是在中国市场,谁是下一个DocuSign,一直是投资者们的疑问。

一

DocuSign的中国故事

虽说电子签名市场看起来比较低调,不过这个低调的行业却有着并不低调的数据。

从市值这个维度来看,DocuSign的市值是百亿美元——这个规模比微博、陌陌、YY都要大。

事实上,DocuSign目前被众多世界级的大型企业广泛接受和采用,其中全球15家顶尖金融公司中,有10家采用其方案。

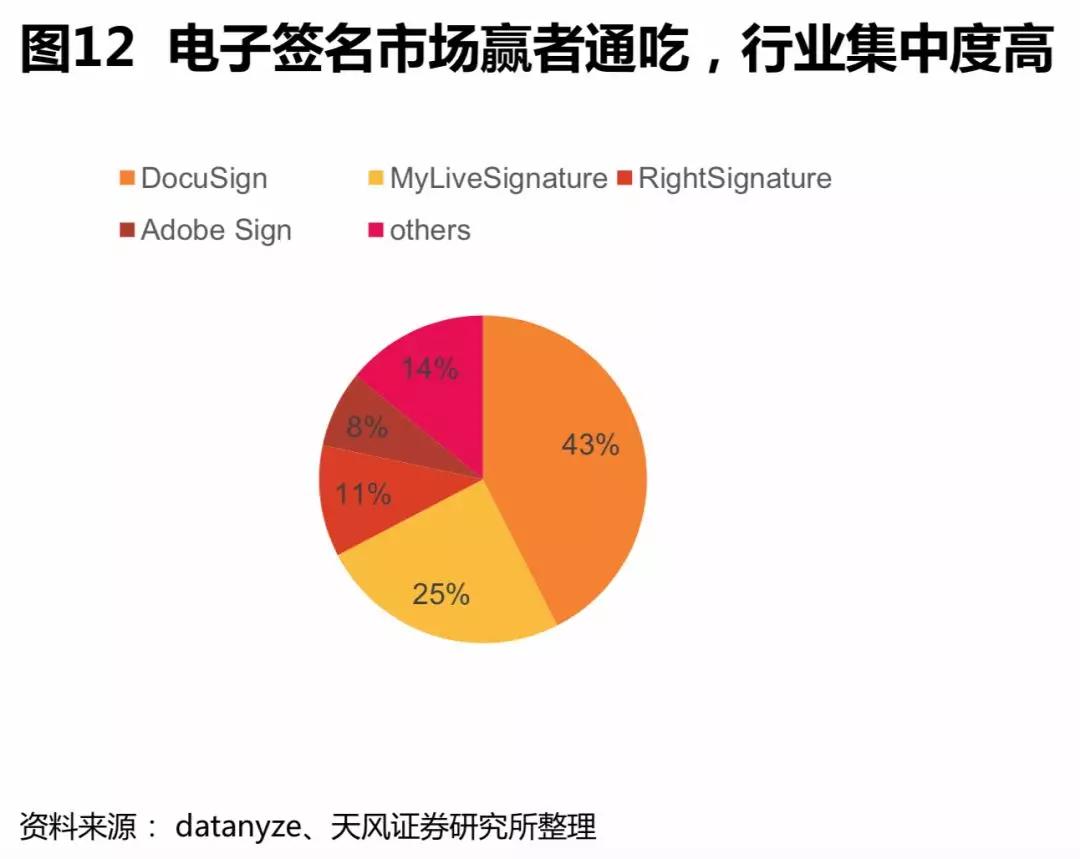

电子签名市场属于赢者通吃市场。一是因为其本身对产品安全性、可靠性等要求高,进而对厂商品牌及规模有要求。二是产业龙头使用,对上下游供应商也会有很强的带动效用。根据datanyze,从客户数角度推算,DocuSign市场份额达43%。

对投资者来说,中国电子签名市场规模太大了。随着国务院、财政部对电子签名的认可,房屋买卖、物流运输等行业鼓励采用电子合同,电子签名的效能正在得到企业认可。

艾媒咨询显示,2018年中国电子签约次数高达66.8亿次。预计在2019年将达到216.4亿次,到2020年预计将高达374.4亿次,年增长率超过80%。

电子签名知名度和使用度得到大幅增长,新用户占45%。行业场景也得到不断拓宽渗透,有25.5%的新增客户集中在制造行业。超5成用户的电子签名年投入费用在5万以上。

尤其是在消费互联网创业日趋艰难,阿里、腾讯等企业都在转向产业互联网的大环境下,如果中国版DocuSign能诞生,那么这意味着,ToB独角兽们将引领新的时代。

如果你再去看一些著名投资机构近两年在To B领域的投资对象就会发现,很多都是处于成长期的创业公司。

以国内电子签名领域领头羊上上签背后的投资人老虎环球基金为例,老虎环球基金在2018年投资的To B项目并不多,我们可以看看几家典型标的。

一家是位于美国的团队协作工具开发商InVision。此外还有工业用品电商服务平台震坤行。

另外一个ToB领域的项目就是电子签名企业上上签,可见其对电子签名领域的看好。

从这些投资动作可以总结出两个结论。

第一是,老虎环球基金开始瞄准ToB市场。

第二是,老虎环球基金非常重视电子签名赛道。

过去老虎环球基金推动58同城和赶集网合并、滴滴和快的合并、运满满和货车帮合并,手段如霹雳般凌厉。每一个赛道,几乎都是当年的风口。可以说,电子签名赛道也将是战略战场之一。

中国版DocuSign的故事,正在开讲。

二

群雄逐鹿到尘埃落定

在2018年之前,中国电子签名行业一家独大的格局还不太明显。

彼时,先后完成B轮的有包括上上签在内的3家平台,也有不少平台先后完成A轮融资。各家的差距还没有如今这般悬殊。

当时电子签名行业欣欣向荣,各家都对未来充满了信心。

上帝在2018年8月拨快了指针。当月,全球顶级投资机构老虎环球基金C轮领投上上签,这也是电子签名首个进入C轮的标的。中国版DocuSign的前景,顿时明朗。

就在此时,行业环境也发生天翻地覆的变化。互金行业监管加剧,一大波平台纷纷退出,让没有做好准备的电子签名平台措手不及。

而上上签领先了其他竞争对手完成C轮融资至少有8个月之久,拥有充足的弹药进行攻城略地。

与此同时,上上签早早布局其他行业,全力渗透金融、物流、零售制造、B2B供应链、HR等受政策波动小的潜力行业。扩张资金充沛、战略转向得当,使得上上签业务量得到井喷式发展,这也使得中国版DocuSign的天平朝着上上签倾斜。

截止2019年5月27日,上上签服务企业客户数量超过267万。从2018年8月到2019年5月,10个多月时间增长了4倍。

不仅仅是客户总数多,上上签的头部客户占比也非常高。仅2019年上半年,上上签快速拿下诸多行业头部客户,如肯德基、上海医药、海尔、滴滴、贝壳找房、YY、知乎、菜鸟、百世物流等,覆盖零售制造、B2B供应链、HR、物流等多个核心场景,横跨大型央企、国企、外企、上市公司等诸多企业类型。

7月31日,国内电子签名行业领跑者上上签电子签约,宣布与另一家电子签名平台众签进行合并。

这也宣告着,中国版DocuSign已经尘埃落定。这次合并与上上签的上一次收购,不可同日而语。

早在2017年,上上签就收购了快签,这也是电子签名行业的首次收购。由于快签当时的规模并不大,因此收购量级也远不如此次。

这次合并是该行业的第二起并购,不同之处在于众签电子合同的市场份额位于行业第三,并入行业第一的上上签后,整体规模效应可想而知。

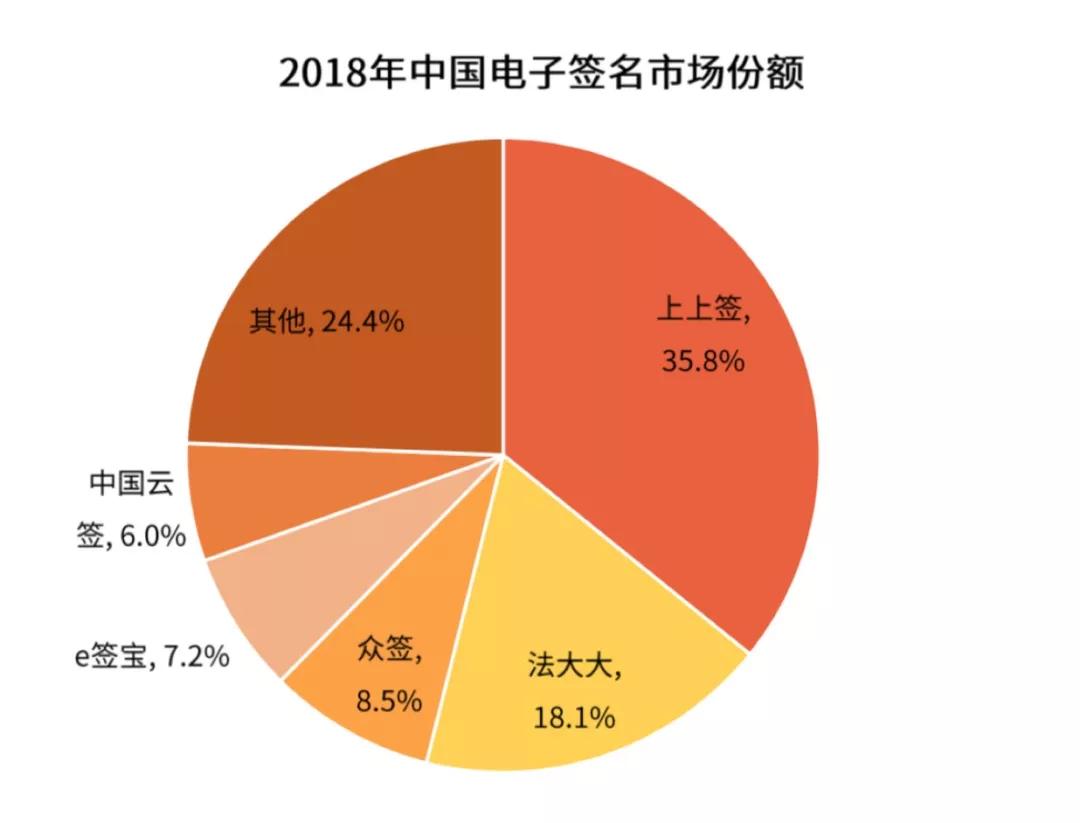

据艾媒2018电子签名市场报告显示,上上签以35.8%的份额位列第一,众签以8.5%位列第三。上上签合并众签后,市场份额将达到44.3%,接近整个电子签名市场的一半。

就像我在前文中所说的,电子签名市场属于赢者通吃市场,马太效应非常明显。

上上签在拿下头部企业之后,顺势会带动与头部企业签约的其他企业使用上上签的产品。签约本质上是双向互动的,并不是一家企业的行为。头部客户往往有庞大的上下游供应商网络,通过大B带动小B,能形成巨大的电子签名应用网络。

一家企业采用电子签名,往往会使得与其合作的企业也跟随使用电子签名,这种跟随并不是一次两次的使用,而是以年为单位的长期使用,最终带来上下游供应商集体使用同一家平台。这也是为什么,在10个多月时间内,上上签的服务客户数增长了4倍。

所以你可以发现,美国市场一开始有DocuSign、AdobeSign和HelloSign等多家电子签名企业。但是在DocuSign占据领头羊地位之后,其他企业渐渐乏力。第二名的AdobeSign虽然背靠软件巨头Adobe,但市场份额一直在萎缩;第三名HelloSign在今年年初以2.3亿美元卖身Dropbox。

在国内,上上签一家独大的局面很快就会形成,中国版DocuSign某种意义上正在成型。

三

产业互联网的硝烟静悄悄

过去消费互联网的战场,企业之间的战争并购往往天崩地裂,引发全行业的关注。无论是滴滴合并优步、美团合并大众点评,都是全球焦点。

产业互联网的硝烟往往是静悄悄的,一些重要企业的并购,重要事件的出现,会渐渐影响到整个行业的走向。

产业互联网的战场,企业之间的重要角力往往在普通用户那里毫无感知力,甚至媒体关注度也不够高。然而这并不意味着这些并购不重要。

实际上,过去1-2年时间内,电子签名市场出现了一系列重要转折点。

P2P的集体爆雷让一大批电子签名企业陷入死亡。一些企业选择BAT融资,用站队的方式来解决眼前的资金短缺问题,却没有意识到这样短视的行为无形中葬送了长期发展的机会。

因为电子签名平台的中立性非常重要,银行、政企、大型互联网平台这些头部客户对数据安全格外重视,在招投标时非常注重电子签名平台背后的财务投资人,但凡有巨头身影出现,都会非常介意,甚至拒绝其竞标。

已经得到腾讯投资的那家电子签名平台,在过去的几个月里,客户名单上银行、政企客户数量并没有出现大的突破,就已经说明了电子签名平台独立发展的重要性。

还有一家平台一直传闻会被阿里投资,但是迟迟未落地。即使最终达成投资,也诚如上文所说,很可能并不会赢得更多银行、政企等头部客户青睐。

其实巨头进场电子签名,已然错过最佳时机。

目前电子签名领头羊已经占据了超过40%的市场份额,累积的势能将会越滚越大。即使巨头加入,也无力改变大势。这从2019年上半年的行业局势中已见端倪。

阿里、腾讯的盘子已然太大,每年投资的平台众多。仅阿里一家,就于今年上半年收购了Teambition、战略入股百望股份;而腾讯长期以来深耕To C领域,去年末才将触角伸至To B领域进行布局,企业服务的路上,腾讯尚在摸索中。

没有任何一起先例,可以佐证巨头能够帮助一家To B平台快速崛起。

反而是独立发展的平台才能茁壮成长。如在阿里云、腾讯云中间生存的金山云、青云都发展迅猛,青云今年还将登陆科创板。

ToB平台的经营是一项苦差事。成立于1999年的CRM巨头Salesforce2004年上市,历经了15年。成立于2003年的电子签名巨头DocuSign2018年上市,也同样历经了15年。可以说每家To B独角兽都历经了十几年的锤炼,才最终修成正果。

这与国内To C市场,拼多多、趣头条们2-3年就宣告上市相比,简直不可同日而语。强调快速回报巨头,很难有耐性去等待电子签名平台的瓜熟蒂落。

另外,阿里的投资更强调融入其生态。在To C市场,如之前和美团打得难分难解的外卖平台饿了么,在2018年被阿里投资后,很快就和口碑合并,成为阿里本地生活事业部的一员。

在To B市场,被战略投资的平台则极可能成为阿里云生态的一部分。毕竟现在,连钉钉这样的To B大平台都被纳入了阿里云体系。

再看腾讯。腾讯可以为To C平台导流,帮助其快速成长,如被腾讯投资的京东、美团、拼多多等平台都获得了巨大成长。

微信钱包九宫格页面更是成为To C平台梦寐以求的流量入口。但是腾讯的To B事业刚刚起步,对To B平台的资源帮助还没有那么大。

可以说,电子签名行业格局,也将如美国市场一样,类似DocuSign一家独大的终局将不可逆转。按照To B市场的规律,中立发展的平台将会是最终赢家。

重要的事情,总是在看似不重要的一天发生。产业互联网,就是如此。

--------------------------------------------

作者 | 吴俊宇 公众号 | 深几度

作者系独立撰稿人,微信号852405518

关注科技公司、互联网现象的解读

曾获钛媒体2015、2016、2018年度作者

新浪创事记2018年度十大作者

品途网2016年度十大作者

腾讯科技2015年度最具影响力自媒体